04 марта 2024, 08:25

План по первичным размещениям облигаций на неделю с 04.03 по 10.03.24

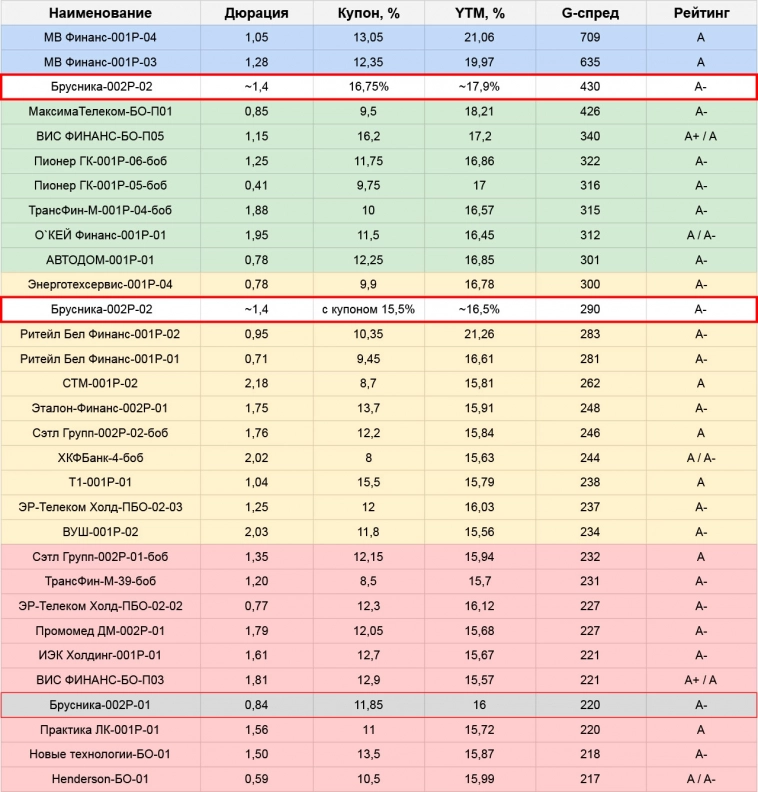

🏢 Брусника: A-, купон до 16,75% ежемес. (YTM~17,9%), 1,5 года, 5 млрд.

Средне-крупного масштаба застройщик: 21-е место по объему ввода и 10 по объему текущего строительства (ЕРЗ). Ключевые проекты – в Екатеринбурге, активно наращивают присутствие в Московском регионе.

АКРА характеризует их как «очень сильный бизнес-профиль, очень сильная географическая диверсификация, очень высокая рентабельность, низкая долговая нагрузка, очень высокий показатель обслуживания долга и сильная ликвидность» – такая плотность комплиментов сильно экономит нам время на оценку кредитного качества

Стартовые условия слишком хорошие, чтобы остаться таковыми до конца сбора: даже для группы A это одно из лучших предложений. С купоном 16% или чуть ниже все еще норм, запас на снижение есть, но боюсь, остановиться даже на этой цифре эмитенту будет сложно

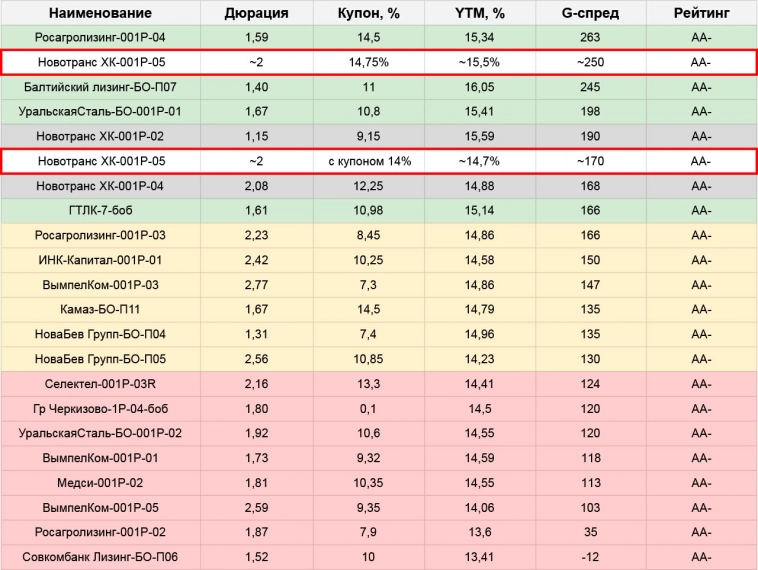

🚂 Новотранс: AA-, купон 14,25-14,75% ежемес. (YTM до~15,5%), 3 года, 5 млрд.

Крупный игрок на рынке грузоперевозок и еще один кандидат на укатывание купона по ходу сбора.

Если убрать из AA- ГТЛК и АФКС (которых рынок прайсит с явным дисконтом) – то и с 14,25% здесь остается премия и к группе, и к своим выпускам, окончательно она тает ближе к 14%

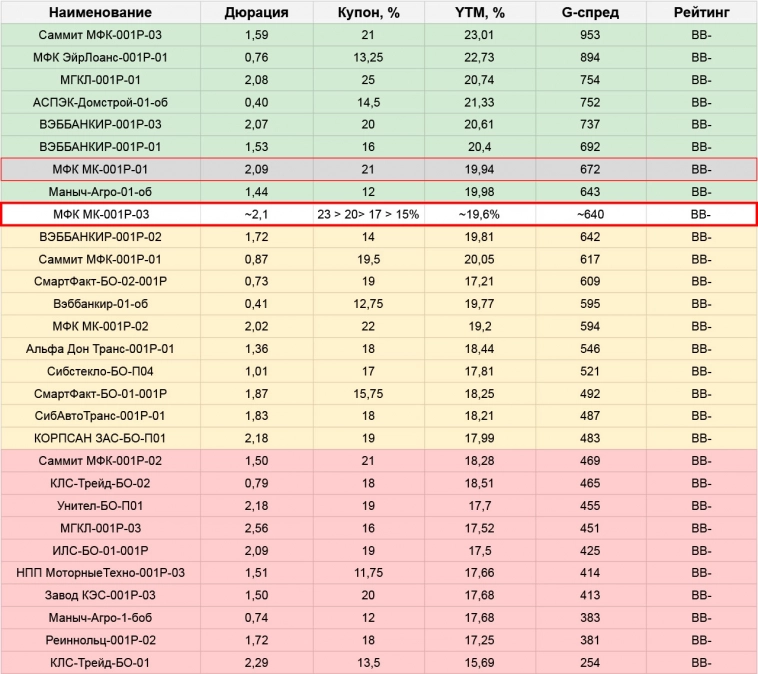

💰 Мани Капитал: BB-, купон лесенкой 23% (6 мес.) – 20% (6) – 17% (6) – 15% (18) ежемес. (YTM~19,6%), 3 года, 200 млн.

Годовой отчетности МК у нас еще нет. Знаем, что в 2023 они активно наращивали портфель (и долг – новый выпуск уже третий за 4 месяца и самый большой по объему). Если верить презентации – это вполне транслируется в рост выдач и прибыли. Всё стройно, осталось дождаться МСФО и убедиться в этом уже на «официальных» цифрах

По параметрам – почти та же лесенка, что и в предыдущем RU000A1079G1, но чуть более крутая, с акцентом на сильный первый купон. В теории тут, как и в прошлом выпуске, может получиться апсайд 0,5-1%. Для ротации МФО-бумаг и просто для посидеть в высоком купоне – вполне приемлемо. Но не более того (а еще, предыдущий выпуск уже ушел под номинал и дает сейчас доходность выше нового)

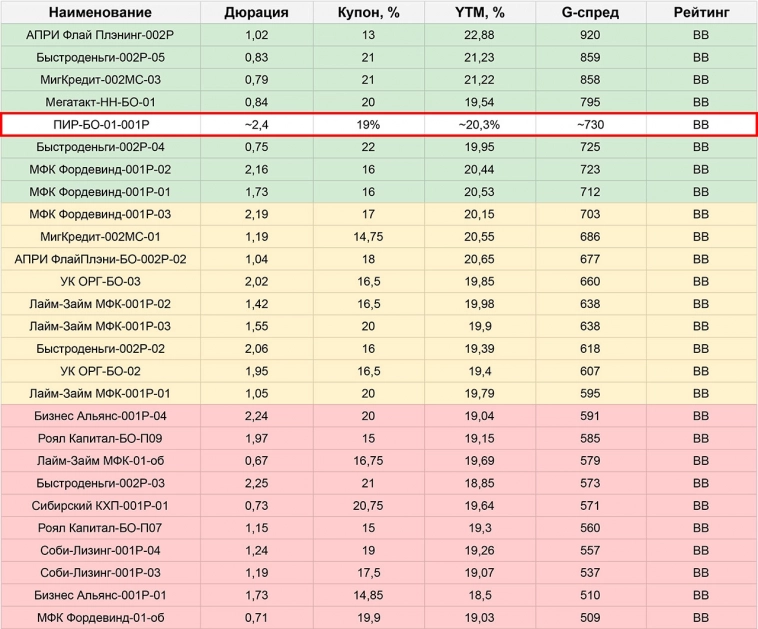

🚧 ПИР: BB, купон 18-19% ежемес. (YTM до~20,3%), 3 года, 150 млн.

Занимаются импортом и обслуживанием китайской спецтехники. Изначально не очень хорошее мнение по эмитенту – чуть улучшилось. Бизнес резко вырос в 2023 году на уходе западных брендов. Работают с предоплатами поставщикам и постоплатой от покупателя – на фоне роста портфеля заказов это объясняет постоянную потребность в «живых» деньгах

Кредитное качество покупателей беспокойства не вызывает (крупные/средние майнеры угля, золотодобытчики), дополнительно у ПИРа есть невыбранные линии в банках, а объем выпуска – совсем небольшой в масштабе компании

В общем, спекулятивно – приемлемо. В холд – все же сложновато. Почти любую МФО того же рейта держать будет куда спокойнее, да и зачастую доходнее

⚠️Кроме того – ПИР уже запланировал второй выпуск, на 350 млн. Вряд ли он стартует сразу следом за первым, но тоже повод в бумаге не засиживаться

С купоном определятся в понедельник, диапазон сжали до 18-19%. И есть еще одна проблема: предзаказов не будет. По 19% – очевидно, что много взять не получится, а по 18,5% много уже и не нужно (по 18 – не пойду)

🛒 X5 Финанс: AAA, флоатер ЦБ+140, кварт. купон и пересчет, 2,5 года, 10 млрд.

Здесь можно ориентироваться на их прошлый флоатер RU000A1075S4 (ЦБ+110 с ежемес. купоном), торгуется в районе 101%. Тянуть спред скорее всего будут сюда же, останется хоть сколько-то выше – уже хорошо

🚚 Элемент Лизинг: A, купон 15,75% ежемес. (YTM~16,5%), 2 года, 2,5 млрд.

Познакомиться с эмитентом можно в разборе прошлого выпуска. Новый – на старте дает чуть более высокий купон (15,75% против 15,5%) и еще более быструю амортизацию: начиная со 2 купонного периода каждый месяц будет гаситься по 4% против 2,77% в 6-м выпуске. Это ограничивает потенциал роста тела, но и не даст ему уходить под номинал. Половить небольшой апсайд или просто как альтернатива LQDT – вполне вариант, даже если купон снизят до тех же 15,5%

👉Ссылка на полную табличку с размещениями

✅Мой телеграм, где много интересного: https://t.me/mozginvest

(пишу про облигации и акции РФ, ЦФА)

2 Комментария

Сережа Ру04 марта 2024, 12:05Что означают цифры и цвет в графе Интерес?0

Сережа Ру04 марта 2024, 12:05Что означают цифры и цвет в графе Интерес?0

Читайте на SMART-LAB:

Банк России и ФАС запретили банкам навязывать конкретных страховщиков при выдаче кредитов

Отличные новости для независимых страховых, как RENI! Сегодня стало известно, что ЦБ и ФАС направили совместное письмо банкам, которое обязывает их принимать полисы любых страховых компаний с...

13:06

Золото и серебро — идеальное сочетание? Взгляд Heraeus на рынок драгоценных металлов

Когда инвесторы ищут ответы на вопросы о будущем, они нередко возвращаются к золоту и серебру — одним из старейших активов за всю историю человечества. Их динамика отражает главные тенденции...

12:09