Рекордная прибыль СберНПФ, как добился и во что инвестирует фонд?

Клиентов СберНПФ можно поздравить, фонд за 2023 год заработал им рекордный доход. Так, по договорам об обязательном пенсионном страховании (ОПС) он составил 10,24% годовых, для индивидуальных пенсионных планов - 10,97%, для корпоративных пенсионных программ ― 10,71%, и, как отметили в СберНПФ, это лучшие результаты фонда с 2010 года! Доходность средств клиентов в среднем обогнала официальную инфляцию на 3,2 п.п.. Я с результатом в 100% годовых за прошлый год, за счет низкой базы фондового рынка 2022 года, улыбнулся доходности фонда, однако у меня была реализована более агрессивная стратегия в акциях российских компаний. Фонд конечно действовал в 2023 году похоже, но лишь отчасти, детальнее разберемся дальше...

НПФ Сбербанка сотрудничает с надежными крупнейшими российскими управляющими компаниями.

СберНПФ как неудивительно контролирует на 100% сам Сбербанк.

Контроль фонда

АО «НПФ Сбербанка» придерживается рекомендованных Банком России принципов ответственного инвестирования с учетом установленных Законодательством Российской Федерации, нормативными актами Банка России и прочими нормативными правовыми актами Российской Федерации ограничений и требований к осуществлению своей деятельности.

Число вкладчиков по негосударственному пенсионному обеспечению в 2023 году достигло 1,5 млн человек, увеличившись на 1%.

Итак, положительно на доходность портфеля СберНПФ, на фоне роста ключевой ставки, повлияло сокращение доли облигаций с фиксированным купоном в пользу облигаций с плавающим купоном и облигаций с привязкой к инфляции. Также фонду помог значительный рост рынка российских акций, в который фонд увеличил вложения на фоне их снижения в 2022 году.

Пенсионные резервы на 31.01.2024 г. составили 107,18 млрд рублей, а сумма средств пенсионных накоплений — 779,09 млрд рублей.

Для обеспечения своей платежеспособности по обязательствам перед участниками фонд формирует пенсионные резервы. Для обеспечения своей платежеспособности по обязательствам перед застрахованными лицами фонд формирует пенсионные накопления. В обоих случая целью является сохранение и прирост средств.

Для достижения этих целей как пенсионные резервы, так и накопления имеют одинаковые разрешенные активы для вложения средств:

- государственные ценные бумаги Российской Федерации

- государственные ценные бумаги субъектов Российской Федерации

- облигации российских эмитентов

- акции российских эмитентов

- паи паевых инвестиционных фондов, соответствующие требованиям Банка России

- ипотечные ценные бумаги, выпущенные в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах;

- денежные средства, дебиторская задолженность, депозиты и депозитные сертификаты кредитных организаций

Касательно самой структуры активов: средства пенсионных накоплений должны быть размещены в облигациях на 87,1%, доля облигаций для пенсионных резервов чуть ниже - 86,2%, доля акций - 11,9 и 12,8% соответственно, денежные средства, дебиторская задолженность, депозиты и депозитные сертификаты кредитных организаций – 1% в обоих случаях. Данная структура для фонда является целевой (базовой) для соотношения целевой доходности и рисков и, как Вы видите, является крайне консервативной.

Пенсионные резервы формируются за счет:

- пенсионных взносов

- дохода фонда от размещения пенсионных резервов

- целевых поступлений

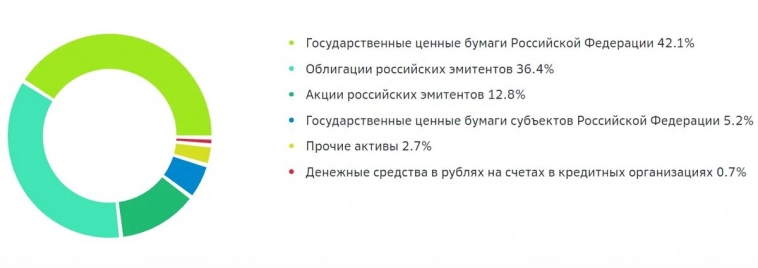

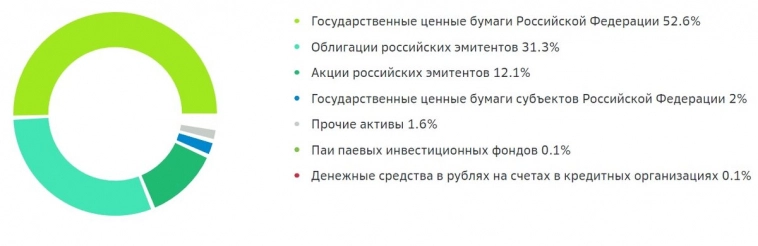

Структуры пенсионных резервов и накоплений на январь 2024 года представлена в виде кольцевых диаграмм:

Структура пенсионных резервов

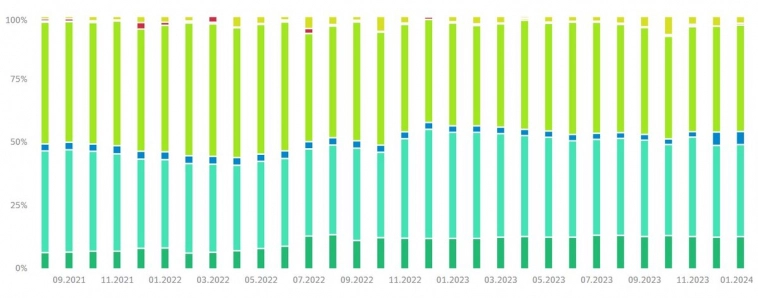

Изменение структуры пенсионных резервов

Структура пенсионных накоплений

Как видно из структуры вложений — основным активом являются ОФЗ, с долями 42,1% в резервах и 52,6% в пенсионных накоплениях, в основном они состоят из ОФЗ как с переменным и постоянным доходом, так и с индексируемым номиналом.

Следующими идут облигации российских эмитентов, с долями 36,4% в резервах и 31,3% в пенсионных накоплениях. Фонд инвестирует в множество российских компаний, например, в РЖД, ФСК, ГМК НорНикель, Почту России, из забавного там есть даже облигации Белуги, а также облигации самого Сбербанка.

На третьем месте по объему инвестиций находятся акции российских эмитентов, с долями 12,8% в резервах и 12,1% в пенсионных накоплениях. Акции тоже представлены в приличном разнообразии, наибольший вес имеют: сам Сбербанк, Газпром, Лукойл, ГМК НорНикель и Роснефть, конечно структуры долей акций в резервах и накоплениях отличаются, так, например, в портфеле пенсионных накоплений было большая доля металлургического сектора, в отличие от портфеля резервов, там же доля Лукойла была выше и занимала 1 место, обходя лидера — Сбербанк, в итоге балансируются портфели немного по-разному, сказывается управление разными УК похоже. У меня в 2023 году не было акций Газпрома и Норильского никеля в портфеле, результат в итоге обогнал рынок, так что и у НПФ Сбербанка мог получиться еще лучше рекордный результат по доходности, исключив или снизив они долю данных эмитентов в своих портфелях в 2023 году. Сбербанк тоже был топовой и самой понятной идеей.

Государственные ценные бумаги субъектов Российской Федерации представлены в небольшой пропорции — около 2-5% от портфелей, присутствуют там облигации Москвы и Санкт-Петербурга, а также различных областей, республик и краёв.

Остальное представлено в мизерных долях. Так, паев в резервах не было вообще, в пенсионных накоплениях 0,1% только паи фонда «Первая — Фонд Ответственные инвестиции» - SBRI. Денежные средства на счетах в кредитных организациях в обоих портфелях в Сбербанке и небольшие средства в Газпромбанке, в долях от портфеля 0,1-0,7%.

Максимальная доля акций в пенсионных резервах достигала 33% в 2001 и 2002 годах, но тогда и индекс хорошо рос, больше никогда такого веса акций не было, с 2011 года их доля в портфеле только снижалась, пока не достигла 0% в 2015 году, тогда, в 2014-2015 годах была агрессивная перекладка из акций и облигаций в депозиты в рублях и иностранной валюте, доля которых достигала 40% — исторического максимума в фонде по данному активу. Затем хоть сколько-нибудь ощутимый рост доли акций начался только в 2021 году с 3 до 8% за год — сказался бурный рост рынка и покупки как хомяками акций на хаях, тогда были лои по ключевой ставке как раз (она опускалась до 4,25%), а в 2022 году доля акций выросла уже с 8 до 12%, тут хорошо выкупали дно — вопросов нет))

По портфелю пенсионных накоплений в общем ситуация похожая, в 2015 году вышли из акций в 0%, и долго не могли решиться в них зайти, с 2016 по 2019 год доля акций составляла всего 1% от портфеля, хотя индекс полной доходности показал -0,2% только в 2017 году, в 2015 г. — рост на 32,3%, в 2016 г. +32,8%, в 2018 г. - +19,1% и в 2019 г. +38,5%, увы, фонду не удалось заработать на нем, в оправдание — тогда была тоже высокая ключевая ставка, доходившая на максимуме в конце 2014 года до 17%, потом сначала резко, затем с 2016 года медленнее она только снижалась и в 2019 году была менее 8%, тогда то нервы управляющих наконец не выдержали и пошли потихоньку покупки в акциях. А увеличив с 2015 года долю акций можно было бы получить доходность гораздо выше.

Статистика накопленной средней доходности НПФ с начала 2017 по конец 2022 года в сравнении с инфляцией:

- ПН НПФ — средства пенсионных накоплений негосударственных пенсионных фондов.

- ПР НПФ — средства пенсионных резервов негосударственных пенсионных фондов.

Доходность НПФ причем на графике указана до выплаты вознаграждения фонду, а средняя накопленная доходность НПФ за эти годы проиграла инфляции в итоге в 2022 году и за 6 лет обнулила всю их доходность.

Пожалуй, это все что нужно знать про НПФ)) Лично я стараюсь формировать свой пенсионный фонд самостоятельно.

Берегите свое здоровье и накопления.Не является индивидуальной инвестиционной рекомендацией

Друзья, приглашаю Вас в свой телеграм канал: https://t.me/ipeinvest

Канал на дзене (больше статей): dzen.ru/enotcapital

Буду рад Вашим лайкам и подпискам.

Хорошего настроения и зеленых портфелей, и да прибудет с Вами сила сложного процента.

Сергей Макаров28 февраля 2024, 00:23ЦБ РФ уже давно не владеет пакетом акций Сбербанка0

Сергей Макаров28 февраля 2024, 00:23ЦБ РФ уже давно не владеет пакетом акций Сбербанка0 Carlson28 февраля 2024, 06:01Можно только порадоваться за Сбер. НПФ ВТБ за 2023 выкатил доходность аж 5,70%. Даже тупо по вкладам у них же получилось больше. И тут себе этот чудо-банк не изменяет: кинуть даже на пенсионные накопления.+2

Carlson28 февраля 2024, 06:01Можно только порадоваться за Сбер. НПФ ВТБ за 2023 выкатил доходность аж 5,70%. Даже тупо по вкладам у них же получилось больше. И тут себе этот чудо-банк не изменяет: кинуть даже на пенсионные накопления.+2