Гарантированная доходность от 15% годовых на 3 года 🔥

Участвую в первичном размещении эмитента Инарктика с ожидаемым купоном 15-15,5%. Выпуск «Инарктика 002Р-01»

Принять участие можно до 27 февраля 14:50 по МСК.

INARCTICA занимает лидирующие позиции в секторе аквакультуры на рынке России, сосредотачиваясь на разведении красной рыбы, включая атлантического лосося и радужную форель. Деятельность компании развернута в Мурманской области и Республике Карелия.

Основные характеристики выпуска:

— Срок размещения облигаций: 3 года

— Дата размещения: предварительно 1 марта

— Периодичность выплаты купонов: ежеквартально

— Ставка купона: не выше 15,5% годовых (доходность к погашению до 16,4% годовых)

— Минимальная сумма участия: 1 тыс. рублей

— Кредитный рейтинг компании: A(ru), прогноз — стабильный, от АКРА

Чистый долг/Ebitda равен 1,2 — это говорит о том, что проблем с долговой нагрузкой у Инарктики нет 👍

Оферта и амортизация не предусмотрена. Считаю хорошей возможностью зафиксировать доходность в районе 15% годовых на 3 года.

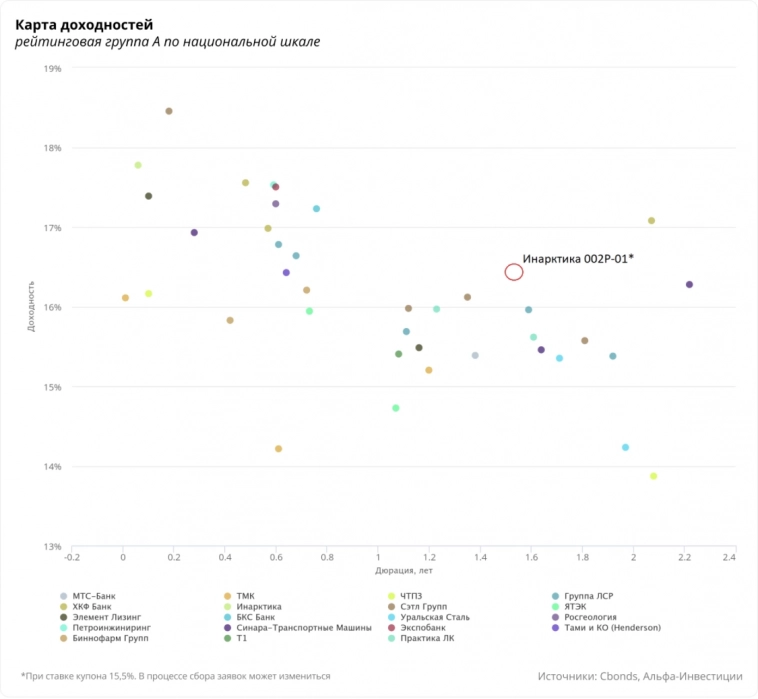

Если посмотреть на карту рынка — то при любом установленном купоне Инаркатика будет выгодно отличаться по доходности от других финансово устойчивых эмитентов.

* Не является индивидуальной инвестиционной рекомендацией

Риск-профиль: умеренно-агрессивный

#облигации

"...— Периодичность выплаты купонов: ежеквартально

— Ставка купона:не выше 15,5% годовых (доходность к погашению до 16,4% годовых)...

"

И как из данных о доходности купонов, приведенных в этом посте, следует, что доходность 15% годовых гарантируется на 3 года?

Поясните.