25 января 2013, 11:17

Маркет-вью.

Стоит признать, что стратегия на январь была весьма правильной и получила свое подтверждение в виде соответствующих рыночных движений.

РФР сейчас выглядит запаздывающим, особенно по итогам относительной исторической динамики.

Индекс Доу — макс с 4кв. 2007, а мы максимум с сентября 2012 не можем перебить. Хотя стоит признать, что за время с 15.09.12 по 25.01.13 ситуация на мировых рынках драматически улучшилась.

В общем, сейчас есть все предпосылки для пробития вверх и ускорения. То есть переход в bubble-mode.

(p.s. курьезно, но обычно (не всегда), когда я пишу такие вот вещи, наилучшим образом работает именно обратная стратегия. Об обратных стратегиях я написал целую статью. То есть в данном моменте если я пишу о возможном ускорении роста, многие могут заключить что это лучший момент для шорта.

*** пост редактируется***.

Постараюсь рассмотреть вопросы:

1. Наш рынок в 2 раза волатильнее. И это хорошо

2. Наш рынок растет очень хорошо с 15.11.2012, даже лучше американский рынок (больше %, и меньше относительная просадка)

3. В последние дни американский рынок чуть убежал вперед:

Некоторые коллеги обращают внимание на contrarian индикаторы.

Стоит отметить, что эти индикаторы имеют вероятностную природу, и плохо работают во время бумов или настоящих паник на рынке.

То есть contrarian индикаторы дают некоторое понимание о возможном уровне, но четкий тайминг дают далеко не всегда.

В данной истории я могу это объяснить так: если сейчас у нас GREAT ROTATION, то у рынка еще будут резервы для дальнейшего роста, даже несмотря на то, что кажется, что все уже купили. Как я уже говорил, фундамент + относительно низкая оценка американского рынка пока оправдывают этот рост, и более того, не позволяют считать его надутым пузырем.

2. Российский фондовый рынок слаб на исторческой базе.

Я бы не сказал, что наш фондовый рынок г***но.

И деньги на него заходят весьма активно — только не в акции.

Посмотрим наши ОФЗ 10 лет:

ОФЗ более статичный рынок, тренды не меняются быстро. Так что ОФЗ еще вероятно постоят на хаях.

ОФЗ сейчас дороже, чем в 2006-2007 году.

Есть люди, к-е говорят что ОФЗ пузырь, так как реальная доходность стала отрицательная (6,5% — ниже инфляции). Это не совсем пузырь. С учетом того, что во всем мире реальная отрицательная доходность стала нормой, а абсолютная доходность пока здесь выше.

С учетом состояния дел в ОФЗ, можно сказать, что в Россию зашло много кэрри-западных денег, которые создают сильное давление на рубль. Впоследствии это все приведет к мощному обвалу рубля, но только когда кэрри будет уходить. На горизонте 12 мес такого риска не видно.

Почему глобальным инвесторам нравится кэрри с РФ?

1. высокий процент относительно трежерей (спрэд 4,5%)

2. стабильная макроситуация — намного лучше чем в DM

3. =>хедж-фонды берут очень дешевое плечо, покупают российские бонды и сидят, пока не запахнет жаренным.

(

Схема перестанет работать как только

будет подорвана уверенность в стабильности RUB FX RATE

будет повышение ставок FED

)

Но со временем, кэрри с российскими ОФЗ станет более рискованным, чем интересным, и возможно, часть аппетита к риску сместится в стак-маркет.

Сейчас же, стак маркет отстают относительно самого себя (индекс ММВБ):

Мы ниже на 5,74% 1 квартала 2012 года и на 17% ниже 2 квартала 2011 года. В то же время, американский рынок акций эти пики уже прошел.

Вопрос — почему?

Очень просто!

1. Глобальные фонды все еще находясь в неуверенности, инвестируют в качество и ликвидность в первую очередь. Когда уверенность стабилизируется, деньги активнее пойдут на EM.

2. Как ни крути, а инвесторы оценивают макроэкономическую ситуацию.

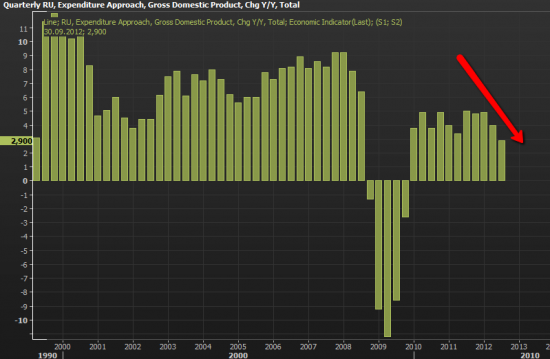

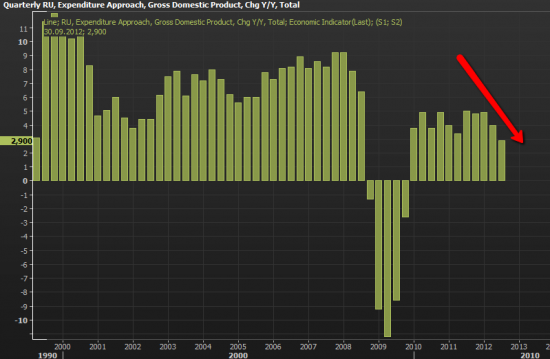

Посмотрим 2 показателя РФ: ВВП и промпроизводство:

ВВП РФ не растет так бурно, как до 2008.

Последние кварталы ВВП существенно замедляется.

(цены на нефть не растут, а ЦБ РФ повышает процентные ставки)

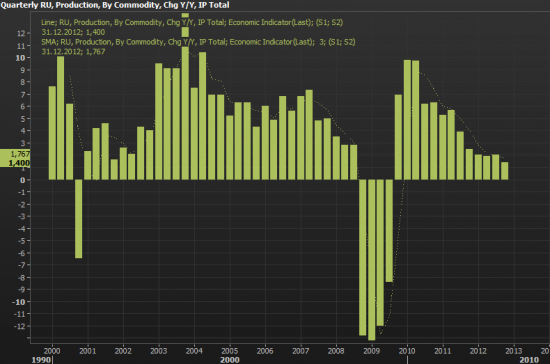

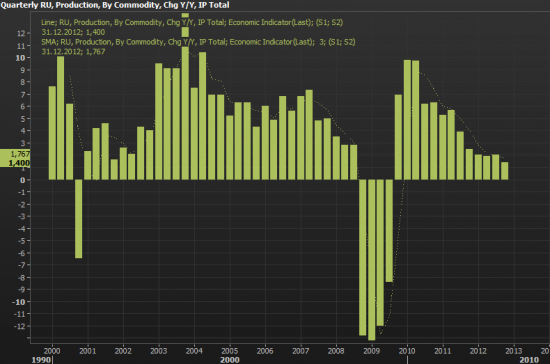

Промышленное производство в удручающем состоянии по историческим меркам:

3. Ну и конечно же нефть.

На ранней стадии экономического цикла, на которой мы сейчас можем находиться, инфляция низкая, цены растут очень медленно, экономика только только оживает, а сырье не является классом активов, который генерирует какой-то доход.

Сырье будет интересно на поздней стадии цикла, когда экономика будет уже на всех парах нестись вверх. Но что-то мне подсказывает, что в этот раз до поздней стадии экономического цикла может и не дойти (в ближайшее десятилетие).

РФР сейчас выглядит запаздывающим, особенно по итогам относительной исторической динамики.

Индекс Доу — макс с 4кв. 2007, а мы максимум с сентября 2012 не можем перебить. Хотя стоит признать, что за время с 15.09.12 по 25.01.13 ситуация на мировых рынках драматически улучшилась.

В общем, сейчас есть все предпосылки для пробития вверх и ускорения. То есть переход в bubble-mode.

(p.s. курьезно, но обычно (не всегда), когда я пишу такие вот вещи, наилучшим образом работает именно обратная стратегия. Об обратных стратегиях я написал целую статью. То есть в данном моменте если я пишу о возможном ускорении роста, многие могут заключить что это лучший момент для шорта.

*** пост редактируется***.

Постараюсь рассмотреть вопросы:

- почему наш рынок такой мертвый?

- куда идут инвесторы?

- ну и проверить отставание нашего рынка

1. Наш рынок в 2 раза волатильнее. И это хорошо

2. Наш рынок растет очень хорошо с 15.11.2012, даже лучше американский рынок (больше %, и меньше относительная просадка)

3. В последние дни американский рынок чуть убежал вперед:

Некоторые коллеги обращают внимание на contrarian индикаторы.

Стоит отметить, что эти индикаторы имеют вероятностную природу, и плохо работают во время бумов или настоящих паник на рынке.

То есть contrarian индикаторы дают некоторое понимание о возможном уровне, но четкий тайминг дают далеко не всегда.

В данной истории я могу это объяснить так: если сейчас у нас GREAT ROTATION, то у рынка еще будут резервы для дальнейшего роста, даже несмотря на то, что кажется, что все уже купили. Как я уже говорил, фундамент + относительно низкая оценка американского рынка пока оправдывают этот рост, и более того, не позволяют считать его надутым пузырем.

2. Российский фондовый рынок слаб на исторческой базе.

Я бы не сказал, что наш фондовый рынок г***но.

И деньги на него заходят весьма активно — только не в акции.

Посмотрим наши ОФЗ 10 лет:

ОФЗ более статичный рынок, тренды не меняются быстро. Так что ОФЗ еще вероятно постоят на хаях.

ОФЗ сейчас дороже, чем в 2006-2007 году.

Есть люди, к-е говорят что ОФЗ пузырь, так как реальная доходность стала отрицательная (6,5% — ниже инфляции). Это не совсем пузырь. С учетом того, что во всем мире реальная отрицательная доходность стала нормой, а абсолютная доходность пока здесь выше.

С учетом состояния дел в ОФЗ, можно сказать, что в Россию зашло много кэрри-западных денег, которые создают сильное давление на рубль. Впоследствии это все приведет к мощному обвалу рубля, но только когда кэрри будет уходить. На горизонте 12 мес такого риска не видно.

Почему глобальным инвесторам нравится кэрри с РФ?

1. высокий процент относительно трежерей (спрэд 4,5%)

2. стабильная макроситуация — намного лучше чем в DM

3. =>хедж-фонды берут очень дешевое плечо, покупают российские бонды и сидят, пока не запахнет жаренным.

(

Схема перестанет работать как только

будет подорвана уверенность в стабильности RUB FX RATE

будет повышение ставок FED

)

Но со временем, кэрри с российскими ОФЗ станет более рискованным, чем интересным, и возможно, часть аппетита к риску сместится в стак-маркет.

Сейчас же, стак маркет отстают относительно самого себя (индекс ММВБ):

Мы ниже на 5,74% 1 квартала 2012 года и на 17% ниже 2 квартала 2011 года. В то же время, американский рынок акций эти пики уже прошел.

Вопрос — почему?

Очень просто!

1. Глобальные фонды все еще находясь в неуверенности, инвестируют в качество и ликвидность в первую очередь. Когда уверенность стабилизируется, деньги активнее пойдут на EM.

2. Как ни крути, а инвесторы оценивают макроэкономическую ситуацию.

Посмотрим 2 показателя РФ: ВВП и промпроизводство:

ВВП РФ не растет так бурно, как до 2008.

Последние кварталы ВВП существенно замедляется.

(цены на нефть не растут, а ЦБ РФ повышает процентные ставки)

Промышленное производство в удручающем состоянии по историческим меркам:

3. Ну и конечно же нефть.

На ранней стадии экономического цикла, на которой мы сейчас можем находиться, инфляция низкая, цены растут очень медленно, экономика только только оживает, а сырье не является классом активов, который генерирует какой-то доход.

Сырье будет интересно на поздней стадии цикла, когда экономика будет уже на всех парах нестись вверх. Но что-то мне подсказывает, что в этот раз до поздней стадии экономического цикла может и не дойти (в ближайшее десятилетие).

50 Комментариев

Василий Олейник25 января 2013, 11:19Ну наконец то МАРТ-Обзор — теперь точно скоро разворот )))-4

Василий Олейник25 января 2013, 11:19Ну наконец то МАРТ-Обзор — теперь точно скоро разворот )))-4 MELITO25 января 2013, 11:23а индекс оптимизма работает? мои глаза меня не обманывают?0

MELITO25 января 2013, 11:23а индекс оптимизма работает? мои глаза меня не обманывают?0 Александр Журавлев25 января 2013, 11:24мечтаю о 170.+3

Александр Журавлев25 января 2013, 11:24мечтаю о 170.+3 Революционер25 января 2013, 11:24Мартынов, пиши побольше про позитив, разворачивай уже этот рынок! :)+3

Революционер25 января 2013, 11:24Мартынов, пиши побольше про позитив, разворачивай уже этот рынок! :)+3

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном интервале времени (десятки лет) производить...

16:12

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный интеллект. ИИ в 2026 году это неполноценная замена...

04:30

Российский рынок недвижимости: почему торговые центры и офисы теряют популярность, а в лидеры выходят ЦОД и склады

Российский рынок коммерческой недвижимости переживает структурную трансформацию. Традиционные сегменты — торговые центры и офисы класса B — теряют привлекательность для инвесторов,...

17:08