Инарктика: и рыбку съесть, и облигации на размещении

Для реализации амбициозных задач, собранных в рамках SPO денег оказалось недостаточно, и Инарктика выходит на рынок заимствований с новым размещением. Давайте посмотрим что почем.

Инарктика (мамонты как я помнят её как Русскую аквакультуру) — крупнейший производитель аквакультурного лосося и морской форели в России, владеет 12 действующими фермами — девятью в Баренцевом море и тремя в Карелии. Потенциальный объем производства на существующем портфеле участков может составить до 60 тысяч тонн.

Доля Инарктики на российском рынке — 21%. Доля аквакультурного лосося на российском рынке — 70%.

Мы помним, что в ноябре компания в ходе SPO разместила 3,3 миллиона акций по 900 рублей за каждую, то есть компания собрала более 3 млрд. рублей. Эти средства компания планировала направить на реализацию инвестиционных проектов.

Не часто эмитента облигаций можно встретить на рынке акций, Инарктика там есть под тикером AQUA. У меня тоже есть несколько акций компании, которые я не планирую продавать в ближайшие пару лет.

👀Что там по облигациям?

🐟Дата размещения — 01.03.2024г.

🐟Дата погашения — 26.02.2027г.

🐟Объем размещения — 3 000 000 000 рублей, то есть эмиссия соизмерима с объемом привлечения от SPO.

💰Купонная доходность — 15,5% годовых — уж как-то совсем скромно, даже ниже ключевой ставки, и это в наше непростое время. Кстати, купонная доходность может быть изменена, так как будет эмитент будет отталкиваться от решения совета директоров Банка России по ключевой ставке, заседание которого состоится в эту пятницу 16 февраля.

🐟Выплата купона — ежеквартально, первый купон будет выплачен 31.05.2024г.

🐟Оферта и амортизация пока что не предусмотрены

🐟Выпуск Инарктика-002Р-01 доступен для неквалифицированных инвесторов, но опять же только после тестирования.

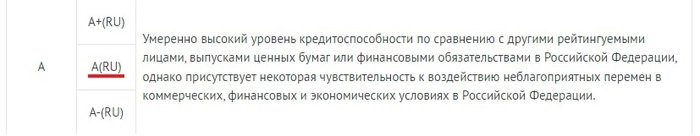

❗Компания может себе позволить относительно низкую купонную доходность, так как имеет рейтинг от АКРА на уровне А(RU) со стабильным прогнозом. А вы часто видели негосударственные компании с таким рейтингом? Я нет.

📊Что по финансовой части?

Компания разместила отчетность по МСФО за 1 полугодие 2023 года.

🧮Выручка компании за этот период составила 12,9 млрд. рублей, снизившись в сравнении с аналогичным периодом 2022 года на 10%. Это объясняется рекордными ценами на продукцию в 1 полугодии 2022 года.

🧮При этом чистая прибыль показала рост на 4% с 8,3 млрд. рублей до 8,6 млрд. рублей в отчетном периоде. Компания указывает на тот факт, что чистая прибыль за 1 полугодие 2023 года установила исторический рекорд.

🧮Чистые активы составили 35,0 млрд. рублей, прирастив 35% за последние 12 месяцев.

🧮Чистый долг/ EBITDA = 1х, что позволяет компании с легкостью его обслуживать и еще выплачивать дивиденды.

🧮Компания выплачивает дивиденды при условии наличия чистой прибыли по РСБУ и долговой нагрузки по коэффициенту Чистый долг/EBITDA не выше 3,5х. Менеджмент планирует придерживаться регулярных дивидендных выплат (как годовых так и промежуточных — обычно три раза в год). За 2023 год компания выплатила 45 рублей дивидендов на одну акцию.

Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

Почему вы не пишете, что они в марте гасят бонды как раз на 3 млд.? Я так понял, что это попытка перезанять, но к сожалению под более высокий %. Не так уж всё и позитивно, похоже.

Надеюсь, что хоть ЦБ ставку не поднимет послезавтра…