ТОП-5 самых доходных облигаций с высокими кредитными рейтингами: выпуски от 20 до 34% годовых

Говорят, доходность ходит рука об руку с риском. Так ли это? В нашей подборке кредитные рейтинги начинаются с А- вплоть до ААА. А доходность от 20 до почти 35%. Разбираемся, есть ли подводные камни…

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний, ищем 💎 среди 🚮. Мы уже рассмотрели Делимобиль, Мвидео, Сегежа, Контрол лизинг, Азбука вкуса. Есть и экзотика: Истринская сыроварня, сеть кофеен Kuzina, и многие другие.Сегодня у нас особенный выпуск: подборки облигаций

--------------------

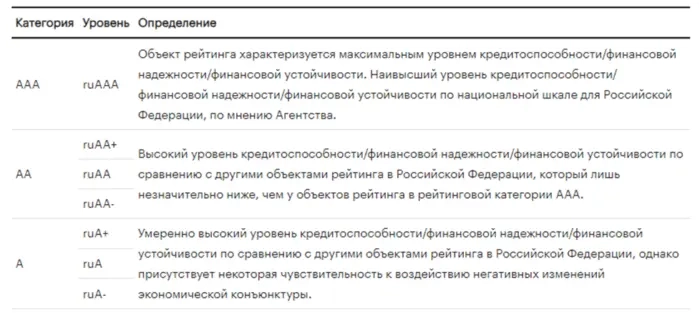

В рейтинговой шкале Эксперт РА компании с рейтингом А, АА, ААА характеризуются, как умеренный, высокий, и высший рейтинг кредитоспособности. A- и AAA принципиально отличаются, но это 7 высших ступеней из 22.

Такие компании не относятся к ВДО (высокодоходным и рискованным), но по каким-то причинам именно сейчас они дают самую высокую доходность.

⭐ВТБ (34%)

Не зря мы «любим» ВТБ 😬. Это один из крупнейших банков страны, который приостановил выплаты по своим субординированным облигациям. По вечным облигациям в эмиссионных документах предусмотрена такая возможность, когда банк на грани выполнения своих обязательств. Это необходимо, чтобы предупредить негативные события, и дать банку решить проблемы ликвидности. В то же время, это не мешает ВТБ делать крупные покупки.

Все субординированные выпуски особенные. Конкретно этот доступен только для квалифицированных инвесторов. А номинал еще отсекает по цене – 10 млн. (на бирже за счет падения цены торгуется за 50-70%). Ликвидности почти нет.

⭐М.Видео (29%)

Несмотря на наличие сложностей в бизнесе компании, у М.Видео до сих пор очень высокий кредитный рейтинг (ruA), который позволяет покупать их облигации всем желающим: новичкам, пенсионным фондам.

К М.видео всегда было много вопросов:

🔹 Сильное падение выручки, убытки, отсутствие собственного капитала

🔹 восторженные комментарии менеджмента на фоне худшего полугодия в истории

🔹 подтасовки в формулировках пресс-релизов

Но мы держим их облигации. При этом, назвать их высоконадежными – не можем

⭐ Сегежа (25%)

Сегежа идет вне подборки: фактически ее рейтинг ruBBB, но изменен он меньше месяца назад – 26 декабря. До этого был ruA. Проблемы у компании начались больше года назад, но как и в случае с М.Видео, компания с высоким рейтингом и это давало покупать ее облигации даже новичкам.

Сегежу мы разбирали здесь

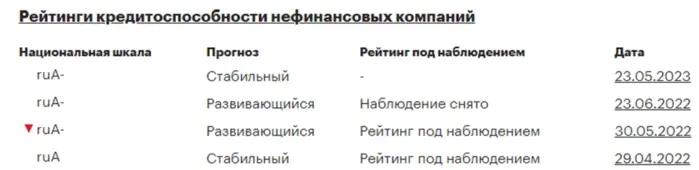

⭐ Боржоми (24%)

У компании долгое время рейтинг находился под наблюдением из-за приостановки производства воды на двух заводах компании. В сообщении это объяснялось трудностями на основных рынках сбыта.

Сейчас статус «наблюдение» снят. Для доходности к погашению 24% рейтинг достаточно высокий.

⭐Сбер (20%)

Тоже субординированный банковский выпуск, но более надежный эмитент. Де-факто, в мире рейтингов, ВТБ и Сбер имеют одинаковое значение. Но Сбер платит по своим субординированным выпускам. И платил всегда. Этот выпуск тоже защищен от неосторожной покупки: только для квалифицированных инвесторов и номинал 10 млн рублей. Сделки проходят редко, но в отличии от выпуска ВТБ его хотя бы можно купить: в стакане заявки на покупку/продажу стоят по 80/82,5 от номинала.

А еще, здесь необычная оферта: она дает не право инвестору предъявить к погашению, а наоборот – право эмитенту по своему усмотрению выкупить долг каждые 5 лет. Такая оферта называется call-опцион, ближайшая – в марте 2026. Доходность рассчитана к оферте. Базовый купон 7% (к текущей цене 8,75%).

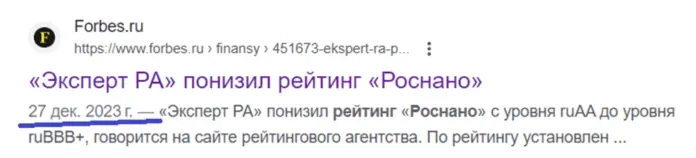

(вне рейтинга) Роснано

Мы чуть не допустили ошибку, включив облигации Роснано в эту подборку. Предпросмотр новости показывал, что рейтинг изменен совсем недавно, мы даже удивились (и не зря), потому что сама статья датирована 2021 годом. Поэтому, вне рейтинга.

Вся подборка выглядит так:

Читайте нас в канале Кот.Финанс

Где вы нашли такие доходности для боржоми того же?

Вот калькулятор доходности облигаций выдал