12 января 2024, 17:30

Что интересного содержит в себе Руководство Разумного Инвестора от Джона Богла?

Рецензия на книгу:

«Руководство разумного инвестора»

— Джон Богл

Прочел вот такую книжку. Её автор Джон Богл на самом деле культовая фигура. Он основал фонды Vanguard (в 1974 году), под управлением которых ныне $8 трлн (2-я в мире после БлэкРок). Когда Богл умер (на 90-м году жизни), его состояние было почему-то всего $80 млн. Явно не Баффет в общем.

Под управлением есть индексный фонд ETF привязанный к S&P500, его активы почти $1 трлн (тикер VOO).

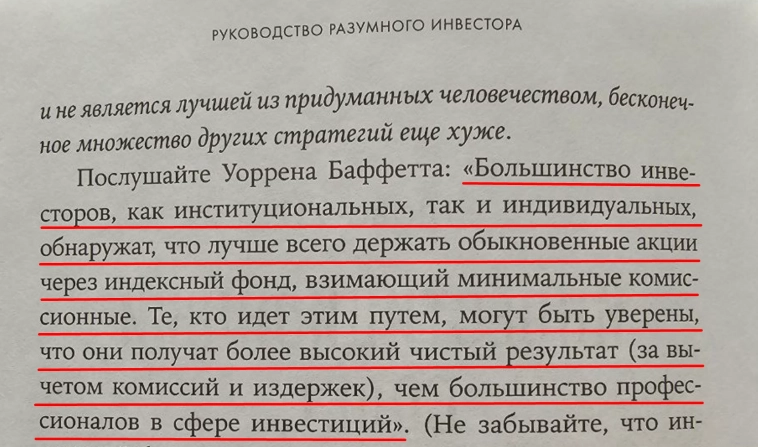

Так вот вся книга последовательно убеждает инвестора в том, что на длинном временном интервале ему не суждено обыграть индекс S&P500. То есть книга пиарит идею индексного инвестирования.

Идея сводится к статистике, которая говорит: что на 20-летнем интервале вероятность фонда обыграть S&P500 составляет порядка 2%. Ну а на 30-летнем падает практически к нулю.

Но автор упускает из виду, что частный инвестор — не фонд. У него нет проблема большого объема, который по мере роста начинает аффектить рынок в силу ограниченной ликвидности. Так что, я думаю, что у разумного частного инвестора есть чуть больше шансов обыграть индекс на интервале 20лет+.

Немного статы и фактов:

👉за 100 лет средняя годовая дох-ть американского рынка акций 9% (4,4% дивиденды; 4,6% прирост капитала)

👉в долгосрочной перспективе доходность акций почти целиком зависит от прибыли, полученной компаниями

👉уровень P/E для рынка со временем возвращается к долгосрочной норме

👉в краткосрочной перспективе рынок определяется ожиданиями инвесторов, а не прибылью, продажами или рентабельностью.

👉за 15 лет (2001-2016 гг) 90% активно управляемых фондов проиграли индексным

👉Исследование Йельского университета: за 15 лет по 1998 год только 4% фондов обыграли Vangurad500. Причем среднее преимущество составило всего 0,6% годовых. При этом 94% активных фондов отстали, проигрывая аж на 4,8% в год в среднем!!!

👉Исторически годовая доходность облигаций в США с 1900 года составляла 5,3% годовых

👉С 1970 года есть всего 2 фонда, которые ежегодно обгоняли S&P500 более чем на 2% в год. Fidelity Magellan (2.6%) и Fidelity Contrafund (2,1%). НО! Когда объем фонда был всего $7 млн, он опережал S&P500 аж на 10% в год!!! Когда активы перевалили за $1 млрд, превосходство сократилось до 3,5% в год. Но когда активы превысили $30 млрд, фонд стал отставать от рынка.

Мораль у книжки простая:

Моя оценка 3 из 5.

Вообще больше тяготел поставить 2 из 5, но в книге все-таки присутствует академичность, какие-то долгосрочные представления о доходности инвестора, и думаю, что для среднего инвестора она носит конечно гораздо большее значение, чем для профессионала.

Читайте на SMART-LAB:

Режим risk-off: почему удар по Ирану усилил доллар, но не поддержал облигации

Понедельник начался с довольного нетипичного режима риск-офф: доллар укрепляется по всему рынку, мировые акции снижаются, золото выросло более чем на 4%, Brent в моменте подскакивал на 13%....

02.03.2026

Рынок на фоне войны в Иране: какие активы в фокусе трейдеров

Рынок на фоне войны в Иране: какие активы в фокусе трейдеров В выходные на Ближнем Востоке разгорелся новый конфликт: США и Израиль атаковали Иран. В ответ Тегеран начал обстрел военных баз...

02.03.2026

А так да: Идея книги противоречит этому форуму практически во всем. Оттого она тут и не популярна.