💰 О том, как я создаю Собственный Пенсионный Фонд

Все чаще люди спрашивают про стратегию, которой я придерживаюсь, создавая Собственный Пенсионный Фонд (СПФ). В этой статье я подробно расскажу о ней, а также поделюсь свежим новогодним отчетом, показывающим результаты моих накоплений к началу 2024.

На самом деле, я много раз упоминал свой принцип формирования капитала, но не было одного большого поста, рассказывающего все нюансы, поэтому сегодня мы расставим все точки над i, в этом вопросе.

Для чего нужен СПФ?Напомню, что я создаю свой мини-пенсионный фонд, как альтернативу всеми известному Пенсионному Фонду России. Меня не устраивает «сделка» с государством, суть которой заключается в том, что я должен работать до 65 лет (но это не точно), а потом под старость лет превратится в волшебника и демонстрировать чудеса выживания на 21 000₽ в мес (с поправкой на индексацию).

Здесь главное сразу понять, что никто кроме вас самих, о вас не позаботится, и ваше будущее, только в ваших руках. Собственный Пенсионный Фонд — это свобода выбора, свобода времяпровождения, свобода для жизни, а также подстраховка от форс-мажора.

Моя стратегия создания СПФОсновным местом для аккумуляции сбережений был выбран Фондовый Рынок, так как, согласно историческим данным, это наилучшее место для противостояния инфляции (обесцениванию денег). Но это не все, на Фондовом Рынке присутствуют различные классы активов: акции, облигации, фонды и пр. От их состава зависит будущий результат портфеля.

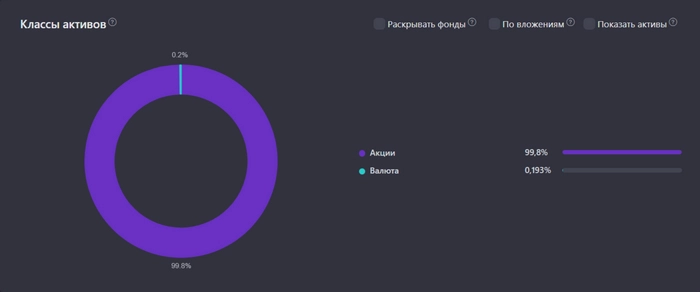

Изучая данные по доходностям инвестиционных портфелей в зависимости от их состава разными классами активов, я пришел к выводу, что самым доходным вариантом является соотношение 100% в акциях компаний, но вместе с этим, это является самым волатильным и рискованным составом портфеля.

Взвесив все за и против, я решил, что мне подходит вариант со 100% акциями в портфеле, так как это только начало пути и нужно делать акцент на рост основного тела капитала, а если будут сильные просадки, то ничего страшного в этом нет, потому что горизонт инвестирования у меня 15+ лет.

Именно так и выглядит состав моего мини-фонда по классам активов, Акции стремятся к 100%, на сдачу немного денег. Однако это еще не все, следующий вопрос на который нужно ответить, это: «По какому принципу добавляются акции в портфель?».

На этом моменте необходимо сделать небольшую историческую справку. Начало создания СПФ было положено в октябре 2021 года, когда все мы жили немного в другом мире: не было огромного количества санкций, наложенных на РФ, были доступны к торгам иностранные активы, и как раз таки под них я отдавал львиную долю портфеля, подробнее об этом можно почитать здесь. С наступлением 2022 года, пришлось адаптироваться к новой реальности вместе со своим скромным фондом.

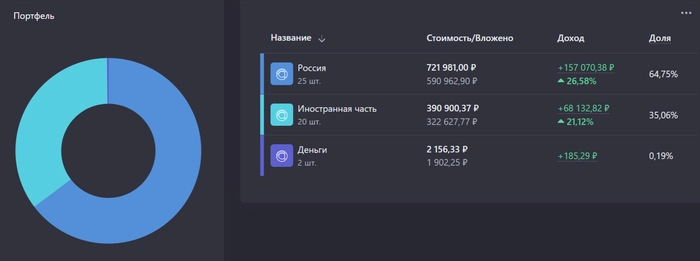

Именно этот исторический факт определил структуру СПФ, которая выглядит следующим образом:

Вся иностранная часть находится в заморозке, а общая сумма заблокированных активов достигает 400к. Здесь теплится надежда, что в 2024 году эта доля будет уменьшаться (Указ 844).

Ну а теперь давайте поговорим о живой части СПФ, к которой я применяю свой подход инвестирования. Во-первых, в новой реальности стало очевидно, что инвестиции в иностранные компании стали слишком авантюрными и, как показали недавние события, произошедшие со СПБ биржей, безрассудными. Поэтому, в поле зрения остался только наш, отечественный фондовый рынок.

Как же легко и просто живется человеку, когда у него нет выбора.

Как я говорил ранее, меня интересуют только инструменты с повышенной доходностью — акции, но и с риском не хотелось бы сильно заигрываться. Поэтому выбор пал на акции компаний из первого эшелона, которые есть в Индексе МосБиржи.

Вообще, индексное пассивное инвестирование — один из самых лучших финансовых накопительных инструментов… на Западе. Множество компаний находятся в 1 фонде, покупаешь сразу все небольшими долями, низкий порог входа и все это за символическую комиссию в 0,04%. Но в России — это высокие комиссии от 0,7%, некачественное следование индексу и порой неожиданные инфраструктурные риски (Финекс).

Вследствие этого, мой путь — это выбор отдельных ценных бумаг в свой собственный мини-фонд.

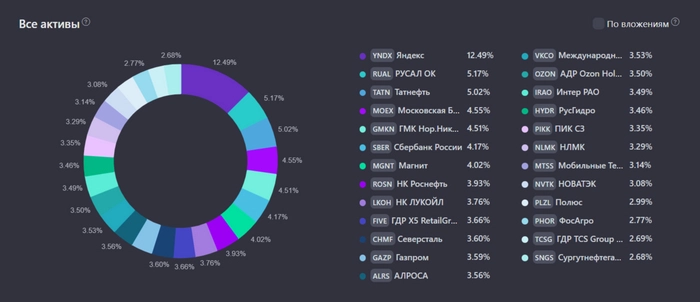

Итак, копировать полностью индекс московской биржи (ИМБ), в который в настоящее время входят 50 компаний, я посчитал нецелесообразным. Почему? Вот некоторые из причин:

1) Весовой фактор — компании из верхней части занимают подавляющую долю в индексе и по сути определяют его движение, в настоящее время на топ-25 акций ИМБ приходится 87,5% веса всего индекса.

2) Постоянно меняющиеся аутсайдеры - чем ближе компания к замыкающей десятке, тем больше шансов, что в скором времени она покинет индекс, а как следствие и портфель. Такая угроза присутствует у всех эмитентов, плетущихся в хвосте.

3) Требует больше времени на управление СПФ.

Поэтому в мой портфель вошли 25 акции из верхней части ИМБ… взятые в равных долях, то есть с целевым весом 4% каждая.

Я уже не раз говорил про применение равновзвешенных стратегий: их достоинства, историческую доходность в сравнении с капитализированным двойником. Если коротко, то равновесовой подход даёт примерно такой же результат, как и взвешенный по капитализации, но при этом он проще в сборе и в управлении.

Как видно на картинке выше с весами не все так гладко, например доля Яндекса завышена в 3 раза, но это больше отголоски стратегии, которая была до февраля 2022. А так в целом можно сказать, что эта часть СПФ равновзвешена.

Ребалансировку я провожу раз в месяц, когда собственно пополняю счет, то есть выравнивание весов идет за счет новых покупок — это, конечно, сильно тормозит прогресс в выравнивании, по сравнению с продажей подросших и докупкой просевших активов, но это было сделано, чтобы не потерять льготу долгосрочного владения (ЛДВ) — если владеешь бумагой от 3 лет, то можешь избежать налога на доход при продаже.

Почему я написал было? Все просто с вводом ИИС-3 типа, появилась возможность совмещать 2 чита: вычет до 52к/год и освобождение от налога на доходы по ценным бумагам. А это означает, что после конвертации моего ИИС-1 в ИИС-3, что я непременно скоро сделаю, можно будет качественно ребалансировать равновзвешенный портфель без синдрома упущенной прибыли.

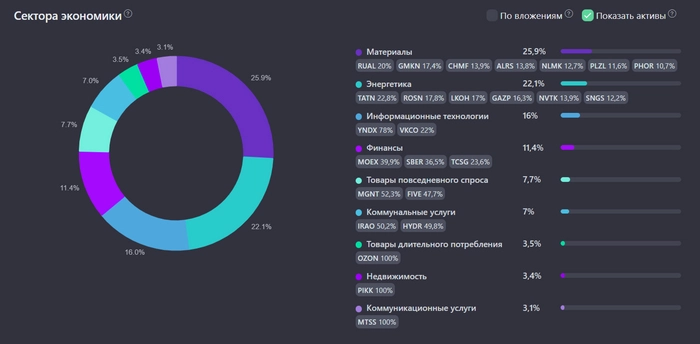

Ну а пока давайте посмотрим на диверсификацию по секторам Российской части портфеля:

Зная целевые веса по каждой компании не трудно определить, какую долю должен занимать каждый сектор:

1) Материалы: факт 25,9% / цель 28% — расхождение 2,1%

2) Энергетика: факт 22,1% / цель 24% — расхождение 1,9%

3) Информационные технологии: факт 16% / цель 8% — расхождение 8%

4) Финансы: факт 11,4% / цель 12% — расхождение 0,6%

5) Товары повседневного спроса: факт 7,7% / цель 8% — расхождение 0,3%

6) Коммунальные услуги: факт 7% / цель 8% — расхождение 1%

7) Товары длительного потребления: факт 3,5% / цель 4% — расхождение 0,5%

8) Недвижимость: факт 3,4% / цель 4% — расхождение 0,6%

9) Коммуникационные технологии: факт 3,1% / цель 4% — расхождение 0,9%

Диверсификация по секторам — это еще один из плюсов равновесового подхода, так как у капитализированного собрата перекос в сторону материалов и энергетики намного значительнее, что делает портфель более «однобоким».

Некоторые особенности, которые я применяю в своей стратегии:

🥕 Я не покупаю в портфель привилегированные акции, мне проще без них;

🥕 Некоторые компании по своему субъективному мнению обхожу стороной, даже если они входят в топ-25 (Так было с Полиметаллом, так будет и с ВТБ);

🥕 Продаю компании из портфеля только после того, как они покинут Индекс;

🥕 С ИИС-3 типа буду осуществлять «качественные ребалансировки» раз в квартал или раз в полгода, в зависимости от того, на сколько будет требовать ситуация;

🥕 Добавление новых акций, ворвавшихся в топ-25, буду совмещать с «качественными ребалансировками».

Так, ну вроде бы все нюансы по стратегии рассказал, если есть какой-то вопрос — задавайте в комментариях.

Новогодний отчет по СПФ

Учет инвестиций веду в сервисе Snowball Income, как раз от туда все графики, использующиеся в настоящей статье.

В декабре были куплены ценные бумаги следующих компаний:

2) ИнтерРАО – 300 шт (1 184,55₽)

4) МТС – 10 шт (2 490₽)

5) РусГидро – 4 000 шт (2 846,5₽)

6) ПИК – 2 шт (1 338₽)

7) ВК – 3 шт (1 685,4₽)

Сумма вложений в ФР – 10 000₽

Комиссия брокера/биржи – 6,7₽

Сумма замороженных активов в декабре составила порядка 401 207₽ или 36% от стоимости портфеля.

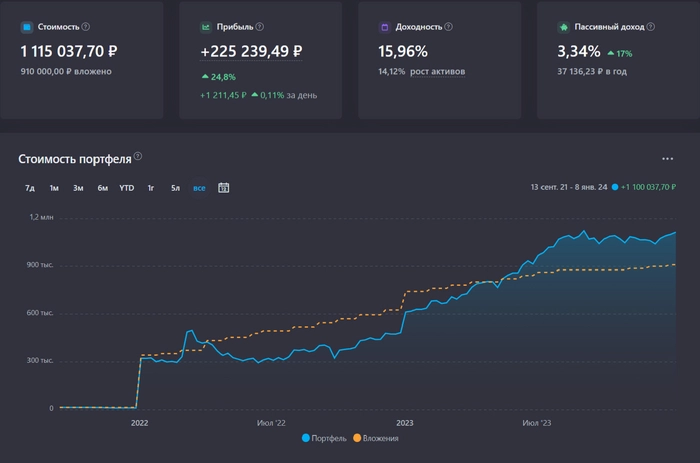

Результаты СПФ – Декабрь 2023

1. Общая сумма вложений: 910 000₽

2. Стоимость портфеля: 1 115 037₽

3. Суммарная прибыль в ₽: 225 239₽

4. Суммарная прибыль в %: 24,8%

5. Общая сумма комиссий: 638,72₽

6. Время с момента начала инвестирования: 26 мес

7. Сумма, внесенная на ИИС за 2023: 167 032,24₽

8. Дивиденды: 2 528,75₽

В декабре пришли дивиденды от Лукойла и Алросы, также в рамках указа №665, активнее начали поступать дивиденды от DELL и SONY. В целом за календарный 2023 год получено почти 18к дивидендов.

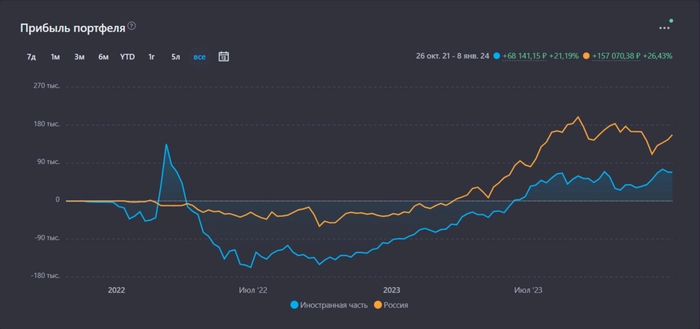

Прибыль портфеля в разрезе Российской и иностранной части

РЕЗУЛЬТАТЫ

СПФ 1 год: https://t.me/CaptainDiary/66

СПФ 2 года: https://t.me/CaptainDiary/145

Мой небольшой авторский блог про личные финансы, инвестиции и жизнь сейчас!

🥕 Всех с наступившим Новым Годом и Рождеством!!

Огорчительно, что всё равно, много денег при наёмном труде уходит мимо нас. Говоря о пенсионных отчислениях. За 40 лет стажа, даже при небольшом % роста и небольшом доходе, это прямо немалая сумма. Я тут эту тему поднимал как-то.

РусГидро в э/э это такой же ВТБ,

ВК — непонятно, что с ней на пенсию,

Пик -мутная, схемы вывода, скандалы,

МТС — долги.

Щас есть более достойные, дешёвые, растущие компании и понятным бизнесом (прям по Баффетту).