Ждете повышения ключевой ставки? А ее снизят!

Во всяком случае, так ожидают все аналитики, со стратегиями которых мы ознакомились. Придется снова привыкать к дешевым кредитам и растущим акциям?

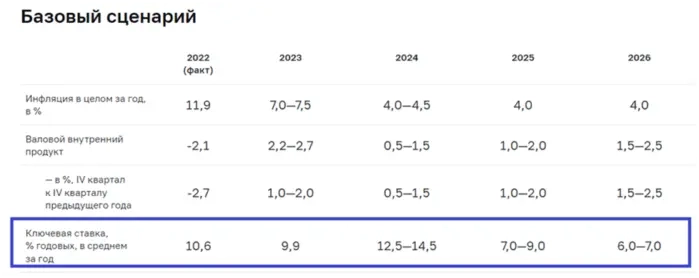

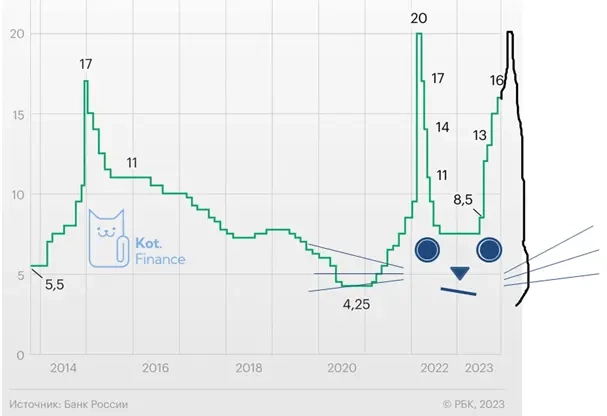

Давайте начнем с прогноза самого Центрального банка: на 2024 год ЦБ в базовом сценарии видит ключевую ставку в границах 12,5-14,5%. Т.е. по комментариям главы ЦБ жесткая ДКП будет долгая, но столь высокая ставка, как сейчас – решение очень временное. Чтобы показать среднюю за год даже 14,5% нужно начинать снижать ставку уже с ближайших заседаний.

Следующее решение будет опубликовано 16 февраля

А всего на 2024 год запланировано 8 заседаний, где будет определяться судьба ставки. Это без внеочередных, которые к слову, были и в 2022 и в 2023.

Давайте запомним, что ЦБ ждет 12,5-14,5% и будет всего 8 заседаний. В конце статьи вернемся.

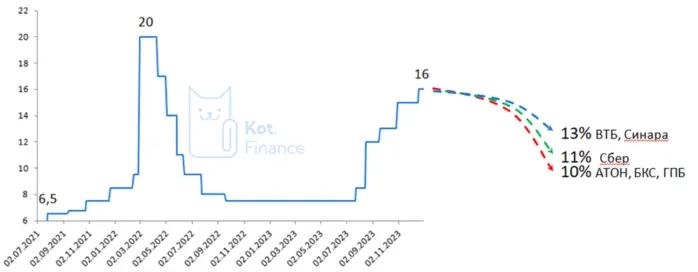

А теперь смотрим ожидания аналитиков ведущих банков

-------------------------------------------

На связи Кот.Финанс! Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки облигаций здесь.

-------------------------------------------

Спонсор статьи — ⭐ Криптообменник 369change

--------------------------------------------

Сбер

Сбер не ждет ставку выше 13% даже при неблагоприятном сценарии. Сценарий «жесткой посадки» похож на наиболее пессимистичный сценарий ЦБ, подразумевающий рост ВВП в 2024 году всего на 0,5%. При этом Банку России удастся затормозить инфляцию до целевых 4% или даже меньше. В базовом сценарии – 11%

ВТБ

Банк России будет поддерживать жесткую денежно-кредитную политику в стремлении вернуть инфляцию к целевым 4%. В нашем базовом сценарии ключевая ставка на конец 2024г. Будет находиться на уровне 13%, а средняя ставка в 2024г. составит14,4%.

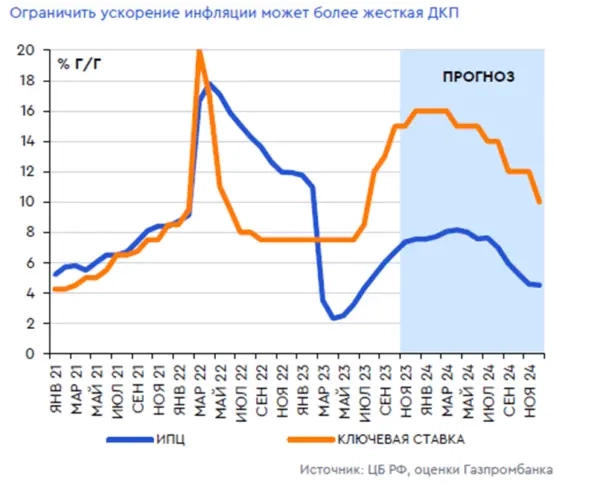

Газпромбанк

ГПБ видит причину перегрева в рынке труда, который стимулирует инфляционное давление. По мнению банка, инфляция достигнет пика в 8,3% в апреле 2024 г. После этого, благодаря жесткой монетарной политике и эффекту базы, пойдет на убыль и завершит следующий год на уровне 4,6%.

На конец года ГПБ ожидает ключевую ставку около 10%.

БКС

Ждет снижения процентной ставки с конца второго квартала до уровня 10% до конца года.

Синара

Прогнозы на следующий год:

• средний курс USD/RUB — 88

• ставка Банка России в декабре 2024 — 13%

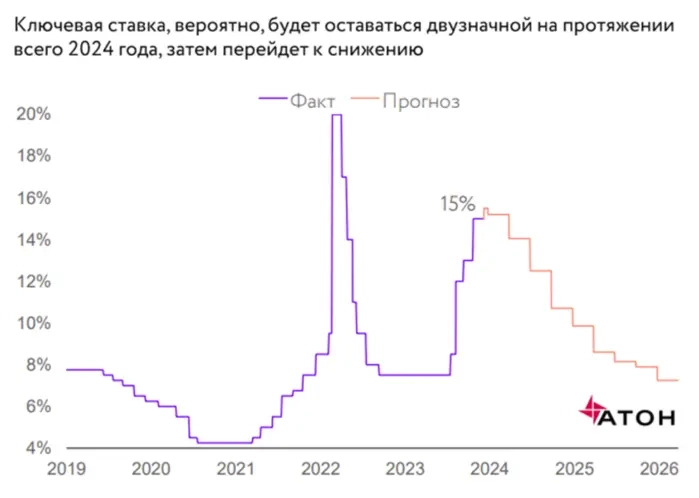

АТОН

Инвест.компания пронозирует начало цикла снижения ключевой ставки во II квартала 2024 года, и к концу года ориентир 10%. АТОН прогнозирует, что со второго квартала начнется полноценный цикл снижения, который будет вплоть до 2026 года.

Альфабанк

Ставка будет сохраняться на максимальном уровне в первом полугодии 2024 года; опускаться она начнет лишь во втором полугодии, при этом вряд ли уйдет ниже 10%.

Промежуточные итоги

Итак, давайте систематизировать. Прогноз Альфы без цифры, поэтому ее обошли стороной. 3 из 6 банков ожидают 10% к концу года. Сбер ждет 11%. ВТБ и Синара 13%.

Визуализация будет выглядеть так:

Никто не ожидает сохранения даже 15%. В этих условиях, предельно привлекательными становятся корпоративные облигации с фиксированной ставкой. Флоатеры припасем до следующего цикла повышения.

Получается, вероятность ровного заячьего уха – невелика.

А теперь пора вернуться к расчетам из начала статьи: по прогнозу самого ЦБ, средняя ставка будет в границах 12,5-14,5% и есть всего 8 плановых заседаний, чтобы это реализовать.

Снижение ставки в феврале будет выглядеть странным: зачем тогда повышали в декабре, и сразу на 2 пункта в октябре? Тогда если снижать ставку каждое следующее заседание, кроме декабрьского, то средняя ставка за год составит чуть больше 13% — близко к нижней границе прогноза ЦБ.

Какие выводы?

— Все ждут жесткую ДКП, но никто не ожидает сохранения даже 15% через год

— Консенсус как банков, так и центрального банка в диапазоне 10-13% к концу года, 12,5-14,5% по средней ставке за год

— В стратегиях банков ставке уделяют особое внимание, т.к. при ее снижении ждут роста рынка акций. Но разве рынок акций упал из-за роста ключевой?

— Можно ли верить аналитикам? – да, они спрогнозировали рост ставки в декабре. Большие деньги (ОФЗ) тоже верят в краткосрочность высоких ставок

— В этих условиях, надо держаться подальше от флоатеров, ведь на снижении ставок они будут терять доходность.

---

До встречи в канале Кот.Финанс.

Больше верю в 13%

И еще замечу. Им в 2023 году чтобы натянуть дефицит бюджета до -1% пришлось скорректировать доллар на 30+% полагаю что этот же допинг им понадобится и в следующем году поэтому по доллару жду все же к концу года около 100.

те аналитики который предрекают ставку 10 и при этом доллар 80 как то странно думают, я их не понимаю