Недельный обзор долговых рынков

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

ГЛАВНЫЙ ПОКАЗАТЕЛЬ ИНФЛЯЦИИ ДЛЯ ФРС ПОКАЗАЛ ОТРИЦАТЕЛЬНУЮ ПОМЕСЯЧНУЮ ДИНАМИКУ, ПРОТИВОСТОЯНИЕ — ЗА РЕГУЛЯТОРОМ

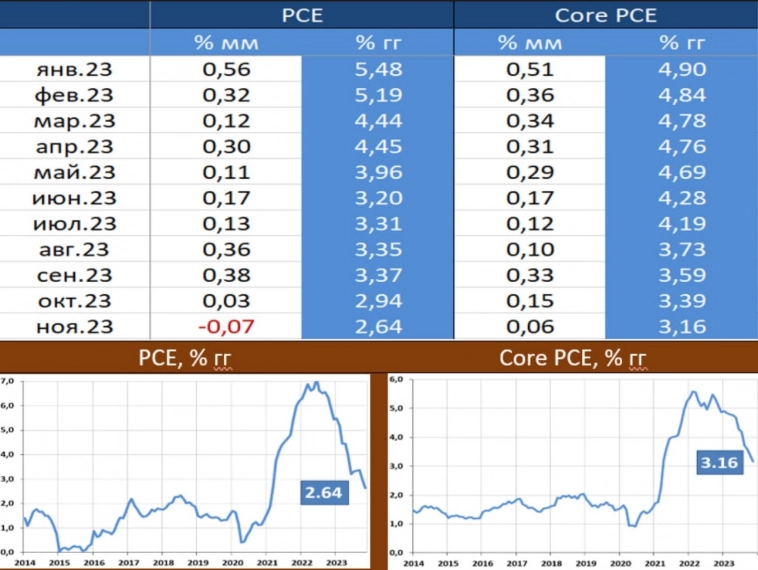

Федрезерв, как известно, таргетирует не индекс потребительских цен, а дефлятор потребительских расходов (PCE). В прогнозах регулятора фигурирует именно этот показатель

Вышедшая статистика BEA показывает, что в ноябре динамика PCE составила -0.07% мм/2.64% гг (октябрь: 0.03% мм/2.94% гг), ждали 2.8% гг, а базовый индекс: 0.06% мм/3.16% гг (ранее: 0.15% мм/3.39% гг), прогноз: 3.3% гг.

Динамика расходов по большинству статей: услуги (4.1% гг vs 4.3% гг 4.6% ранее), продовольствие (1.8% гг vs 2.4% гг vs 2.7%), топливо (-6.0% гг vs -4.7% гг и 0.1%), товары длительного пользования (-2.1% гг vs -2.2% гг и -2.3%), повседневные товары (0.7% гг vs 1.6% гг и 2.7%)

Хорошие цифры для регулятора, поводов для отдельных его спикеров смягчить риторику явно прибавилось. Ставку возможно понизят еще раньше

РОССИЙСКИЙ РЫНОК

БАНК РОССИИ ОБОЗНАЧАЕТ НАМЕРЕНИЕ ДЕРЖАТЬ СТАВКУ ВЫСОКОЙ ОПРЕДЕЛЕННОЕ ВРЕМЯ, НО СОЖАЛЕЕТ, ЧТО НАЧАЛ ПОЗДНО ЕЕ ПОДНИМАТЬ

В ходе своего, судя по всему последнего в этом году объемного интервью глава ЦБ Э.Набиуллина обозначила несколько доволно интересных моментов:

• денежно-кредитная политика была слишком мягкой и оглядываясь назад, мы понимаем, что ДКП была мягкой и надо было повышать ставку раньше, например весной 2023 года

• ставка останется высокой, пока мы не увидим достаточно устойчивой тенденции на замедление роста цен и снижения инфляционных ожиданий.

• в ноябре доля чистых продаж экспортной валютной выручки может достичь 100%. Похожие показатели последний раз наблюдались в марте 2023 года, около 98%.

• ЦБ не ждет резких изменений на валютном рынке после завершения действия указа об обязательной продаже валютной выручки экспортерами, считает это временной мерой

• ЦБ может начать покупать юани по бюджетному правилу, если нефть марки Brent будет стоить порядка $88-90 за баррель

• регулятор не видит высоких рисков значительной волатильности курса рубля при отсутствии биржевых торгов, так как доля внебиржевого рынка в валютных торгах уже больше 50%

• в 2024 году прибыль российского банковского сектора будет больше 2 трлн рублей

• льготная ипотека в России не будет экзотикой в 2024 году, она продолжит свое действие.

• попавшая под санкции СПб-биржа продолжит работу

• заморозка активов частных российских инвесторов стала «очень болезненной темой» в списке санкций

КРЕДИТ НАСЕЛЕНИЮ: ЗАМЕДЛЕНИЕ ПО-ПРЕЖНЕМУ НЕДОСТАТОЧНО

Статистика по банкам за ноябрь показывает, что рост кредита населению продолжает замедляться (max темпы были в августе-сентябре), но наблюдаемая траектория роста всё ещё очень высокая и не согласуется с целью по инфляции в 4%.

В ноябре кредит вырос на 518 млрд руб (6 236 млрд с начала года).

Ипотеки в ноябре было выдано на 726 vs 770 млрд в октябре. Льготная ипотека на уровне октября: 540 млрд. Рыночная ипотека: 186 vs 229 млрд (-19%).

Потребкредитование плавно замедляется, этот сектор в целом приходит в норму. Тоже самое можно сказать и про автокредит.

Главной проблемой, затрудняющей нормализацию совокупного спроса в экономике остаётся льготная ипотека. Помимо того, что она имеет негативные эффекты на микроуровне (необоснованно дорогое жильё), на макроуровне она создаёт угрозы ценовой стабильности, что и заставляет ЦБ проводить жёсткую ДКП.

СРЕДСТВА НАСЕЛЕНИЯ В БАНКАХ: ПРИТОК УСЛИВАЕТСЯ

Если кредитный канал трансмиссионного механизма пробуксовывает (из-за льготной ипотеки), то с депозитным всё в полном порядке. Россияне постепенно осознают, что текущие ставки в банках, достигающие на год 16%+, являются уникальной возможностью не просто сберечь средства от инфляции, но и отбить те потери в реальной покупательной способности рублевых сбережений, которые случились во второй половине этого года из-за скачка цен.

По данным ЦБ, объём средств населения в банках в ноябре увеличился на 1.6% мм (+679 млрд) / 25.1% гг. Напомним, что кредит населению вырос на 518 млрд. То есть в целом процентный канал (в части населения) начинает работать в направлении сокращения спроса, что позитивно и для рубля, и для инфляционной картины в целом.

Но проблемой остается бум корпоративного кредитования (+1.4 трлн в ноябре) и льготная ипотека. Так что в целом проинфляционные риски весьма значимы, и дальнейшее повышение ставки остается в повестке дня.

Задать вопрос нашему специалисту

Открыть дистанционно счет в банке «ЦентроКредит»

ВНИМАНИЕ:

Данный материал предоставлен исключительно в информационных целях и не может рассматриватьсяв качестве предложения или побуждения на заключение сделок с ценными бумагами и иными финансовыми активами. Материал составлен на основе источников, которые АО АКБ «ЦентроКредит» считает надежными. За достоверность предоставленной информации АО АКБ «ЦентроКредит» ответственности не несет. Настоящий материал является исключительной собственностью АО АКБ «ЦентроКредит». Несанкционированное копирование, воспроизводство и распространение настоящего материала, частично или полностью, в отсутствие разрешения АО АКБ «ЦентроКредит» в письменной форме запрещено