21 декабря 2023, 19:02

Как банки теряют деньги на росте ставок

Вот есть соседняя страна Казахстан, которая схожа по экономике с нами (относительно). У ЦБ есть таргет по инфляции в 5%, ВВП на человека близкие, много нефтегазовых доходов итд.

Продолжительное время (всегда) живут с высокими процентными ставками.

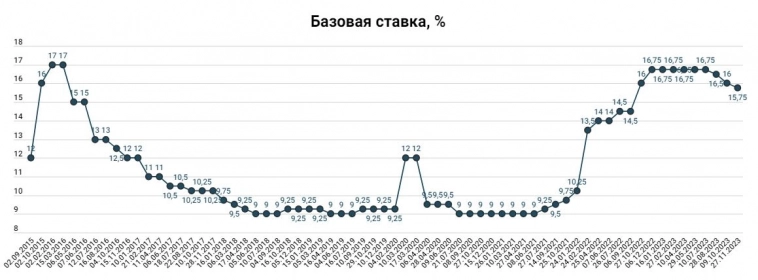

Динамика базовой ставки:

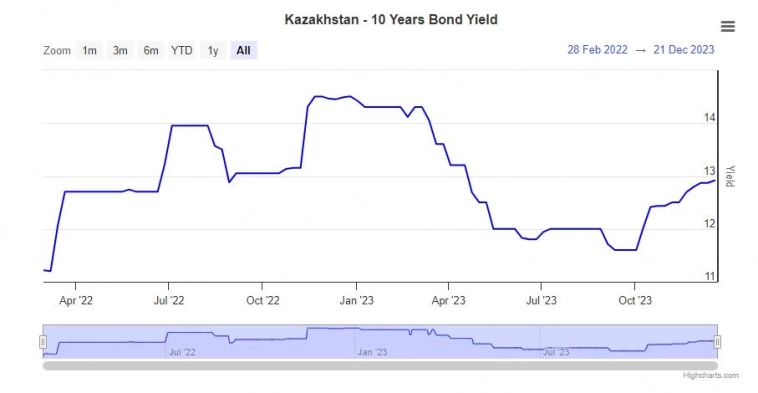

Динамика 10-леток (длинные деньги тоже дорогие):

Цикл повышения начался в 2021 году и активно повышали ставку в 2022 году. (с 9,75% до 16,75% к концу года).

В Казахстане есть свой местный Сбер — Халыкбанк (Народный банк Казахстана).

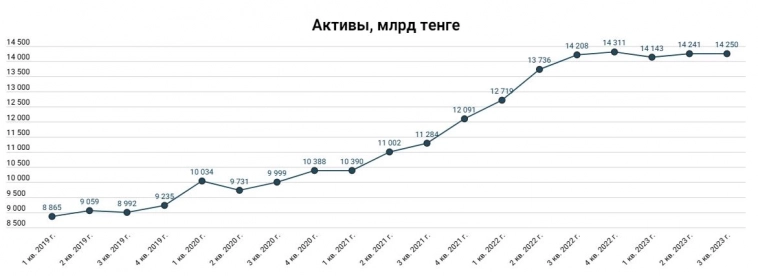

Занимает около трети сектора (примерно как Сбер):

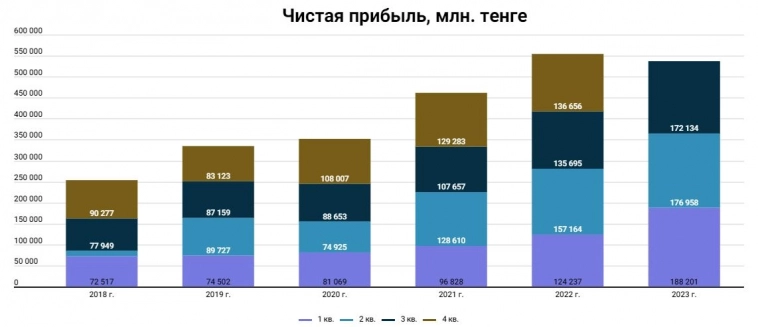

Как менялись его результаты последние годы по чистой прибыли, чистой процентной марже?

Чистая прибыль растет.

Логично предположить, что банк наполнился деньгами русских в прошлом году. Да, это было частично так. В 2021 году активы выросли на 16%, в 2022 году на 18%.

Есть более объективный показатель — чистая процентная маржа, которая в 2022 году к концу года дошла до рекордных уровней — в цикле роста.

Не кажется, что не все так однозначно с тезисом «ключевая ставка высокая — банки перестанут зарабатывать»?

Прогноз Сбера со дня инвестора, прогнозируют снижение маржи к среднему уровню в 5,5%.

На 2024 год прогноз 5,7% — это уровень 2023 года.

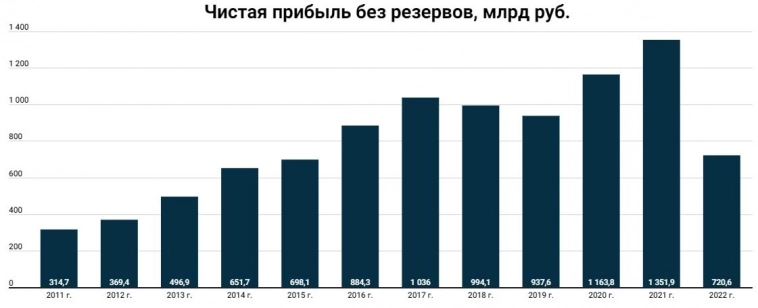

Можно вспомнить как Сбер терял прибыль в 2014-2015 году (там же ставки были высокие):

Но потери были связаны не с маржой, а резервами. Динамика чистой прибыли без резервов выглядит так:

Другой вопрос, что и в Халыке и в Сбере это все национальная валюта, а в долларовом выражении динамика иная. Но это извечная тема инвестиций в российский фондововый рынок.

Не буду громогласно заявлять, что прибыль Сбера точно не упадет, но кажется риторика у крепких парней чрезмерно пессимистичная касательно возможности повторить рекордную прибыль 2023 года (скорее про Сбер, у других банков есть свои нюансы).

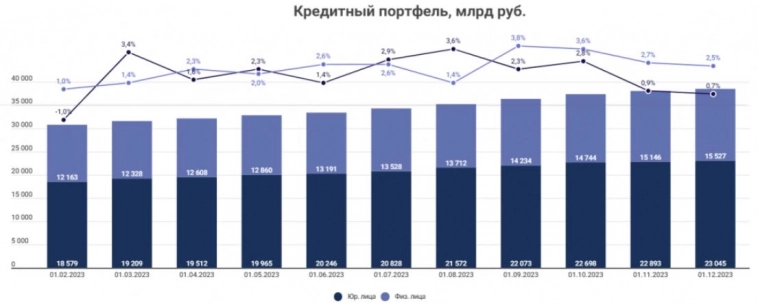

При высоких ставках основная проблема, что рост кредитного портфеля замедляется или вообще останавливается, пока мы видим замедление прироста портфеля месяц к месяцу. Но это все равно существенные темпы прироста.

Читайте на SMART-LAB:

Завтра отчет Ростелекома за 2025 год. Прогноз результатов: выручка, EBITDA, прибыль.

Завтра отчитается Ростелеком по МСФО за 2025 год.

Обычно отчет выходит до 10 утра.

Что можно ожидать от отчета?

25.02.2026

Завтра финансовый отчет OZON за 2025 год. Прогноз результатов. Вилка сценариев.

Доброго дня, дорогие товарищи! Наши руки пока не дошли до полноценного покрытия OZON, тем не менее, мы видим, что данная рубрика прогнозов к предстоящим отчетам очень популярна и востребована...

25.02.2026

Без учёта дефолтных историй