Первая цель по созданию пассивного дохода реализована - портфель приносит 25 000 рублей в месяц.

Моя глобальная цель инвестирования — это обретение финансовой независимости через создание источника пассивного дохода.

Чтобы достойно жить в наше время ежемесячно нужно иметь довольно серьезную сумму денег на покрытие расходов и покупку того, что хочется. У каждого эта сумма будет своя. Для себя я обозначил необходимый размер ежемесячного пассивного дохода в две мои заработные платы, которые я получаю на основной работе.

Если говорить о точных цифрах, то это примерно 200 000 рублей в месяц, именно столько я бы хотел получать ежемесячно со своего портфеля в виде дивидендов.

Но, это довольно серьезная сумма и поэтому, чтобы не потерять желание и мотивацию двигаться к ней, я разбил её на несколько, более мелких сумм, целей, которые проще достичь по отдельности.

Техника «кайдзен»

Есть такая японская техника по постановке и достижению целей — "Кайдзен"!

Её суть заключается в том, что людям психологически важно получать быстрые результаты от своей деятельности. Одним словом, нам важна отдача от нашей работы и если ставить перед собой очень сложную, большую и труднодостижимую цель, то на пути к ней может кончится запал, мотивация и человек откажется от неё.

Но, если разбить цель на отдельные, небольшие подцели и постепенно реализовывать их одну за другой, то в итоге, человек реализует всю, глобальную цель без потери энтузиазма при её достижении.

Как съесть слона? — по кусочкам!

Следуя принципу «кайдзен», я разбил свою глобальную цель в 200 000 рублей пассивного ежемесячного дохода со своего инвестиционного портфеля на несколько этапов и вчера я достиг первого из них!

На первом этапе я поставил себе задачу обеспечить средний дивидендный доход в 25 000 рублей в месяц. Почему именно такую сумму?

Кто читает мои статьи не первый раз, тот знает, что примерно 25 000 рублей я трачу ежемесячно на свои бытовые расходы (оплата ЖКХ и покупка еды). Т.е. это минимальная сумма, которая обеспечит мне выживание.

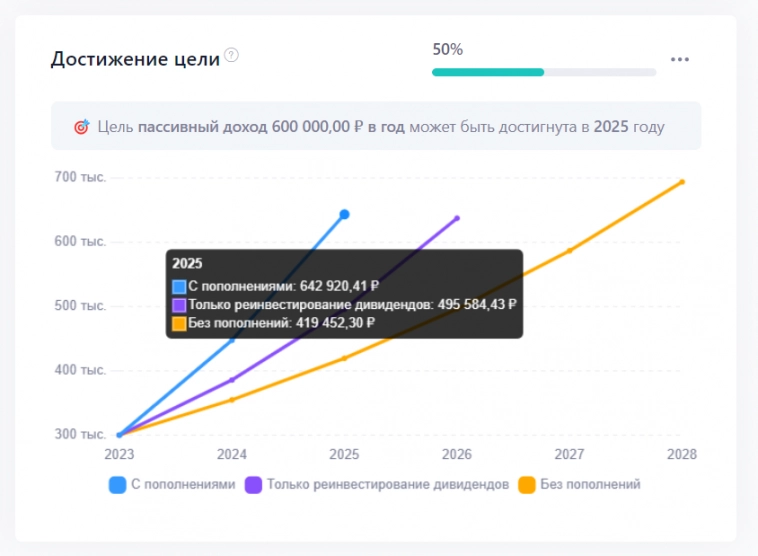

И вчера, согласно данным сервиса по учёту инвестиций, мой портфель стал приносить мне 25 000 рублей в среднем ежемесячно или около 300 000 рублей в год:

Подчеркну, это прогноз на следующие 12 месяцев. Он основывается на составе и структуры моего текущего инвестиционного портфеля и на прошлых выплатах эмитентов, которые находятся в нём.

Сам состав портфеля выглядит так:

Что дальше?

Следующая планка ежемесячного пассивного дохода у меня находится на уровне 50 000 рублей в месяц. И, согласно сервису по учёту инвестиций, я достигну её в конце 2025 года, если продолжу пополнять свой брокерский счет не меньше, чем на 50 000 рублей в месяц и реинвестировать все полученные дивиденды.

Заключение

Я оптимистично смотрю на рынок акций и свою инвестиционную деятельность. Ожидаю в 2024 году роста бумаг многих компаний, особенно после смягчения ДКП, которая может начаться, по оптимистичным прогнозам, уже весной.

Продолжаю инвестировать и делится своими результатами, следующая покупка акций через неделю!

МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям! Жду ваших комментариев.

Кстати, с интересом наблюдаю когда у Евгения количество (инвестиций) перейдет совсем в иное качество (его жизни). Думаю при всей его целеустремленности и постановке целей он сам не представляет, как это произойдёт на самом деле)))

Евгений, успехов!!!

банковский вклад чем не устраивает?