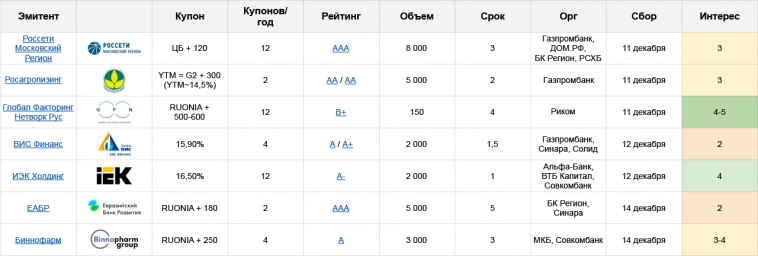

Облигации: план по первичным размещениям на неделе с 11.12 по 17.12.23

Флоатеры:

⚡️Россети Московский регион: AAA, ЦБ+120, ежемесячный купон и пересчет, 8 млрд., 3 года

Материнские Россети на этой неделе собрали похожий, но более длинный выпуск с финальным спредом 105. Здесь тоже можно ожидать снижения. Спред ниже 120 – не совсем рыночный, но преимуществом идет ежемесячный пересчет купона (по большинству других флоатеров верхнего рейта с привязкой к ЦБ купон пересчитывается раз в квартал)

В случае повышения ставки на заседании 15 декабря эти бумаги отреагируют чуть раньше. Как альтернативу, можно посмотреть РусГидро (ПАО) БО-П10 RU000A106037 – торгуется в районе номинала, а квартальный пересчет купона будет в конце декабря

💰Глобал Факторинг Нетворк Рус (ГФН): B+, RUONIA+600, ежемесячный купон, ежедневный пересчет, 150 млн., 4 года. Только квал

Про них немного писал в разборе предыдущего выпуска. По-прежнему не считаю возможным достоверно оценить реальное кредитное качество факторинговой компании по одним только отчетам. Эксперт РА, у которых информации и возможностей больше – умеренно оптимистичен и в конце весны поднял ГФНу рейтинг на одну ступеньку

Еще из плюсиков – весь облигационный долг у компании долгосрочный, первые погашения пойдут в 2025, а на обслуживание они сейчас вполне зарабатывают, даже с небольшим запасом (если верить отчетности и Эксперту). Также, ГФН берет фондирование везде, куда может дотянуться, включая ЦФА и крауд – диверсификация источников это тоже хорошо. Но это в любом случае B-грейд и для сколько-то долгого удержания я бы их бумаги не рассматривал

По параметрам выпуск выглядит перспективно – в B/B+ есть несколько флоатеров со спредом 500-600 (но к ставке ЦБ) и без потолка по купону, все торгуются заметно выше номинала. Может быть интересен спекулятивно, хотя на предзаказах (Риком и Диалот) я ажиотажа не увидел, на момент написания заявки еще принимаются. Либо как вариант посидеть в высоком купоне (старт будет с ~21%), для тех, кто готов принять соответствующий немаленький уровень риска

🏦Евразийский Банк Развития (ЕАБР): AAA, RUONIA+180, полугодовой купон, ежедневный пересчет, 5 млрд., 5 лет. Только квал

У них есть два похожих выпуска – RU000A106JX4 и RU000A1064L3 тоже полугодовые купоны со спредом к руонии 200. Формально 180 тоже хорошо, но ликвидности в тех выпусках абсолютно нет, единичные сделки, поэтому и в новый я бы не лез, выходить будет крайне сложно

💊Биннофарм: A, RUONIA+250, квартальный купон, ежедневный пересчет, 3 млрд., 3 года. Только квал

Статус дочки АФК Системы внезапно перестал быть дополнительной гарантией надежности, по крайней мере до завершения истории с Сегежей. Но у Биннофарма сильный продуктовый портфель и зарабатывает он достаточно, чтобы обеспечивать себя самостоятельно. Долговая нагрузка умеренная – долг/EBITDA~2.5х, тут я бы особо не переживал

Спред 250 вполне интересный, даже при некотором снижении. Рядом торгуется другой «кусок» Системы – МТС-Банк RU000A107456, тоже A, со спредом 220, в стакане 101,4%. Так что на этот выпуск есть смысл обратить внимание, если кому надо добрать или разбавить прочие флоатеры верхних рейтов в портфеле

Фикс.купоны:

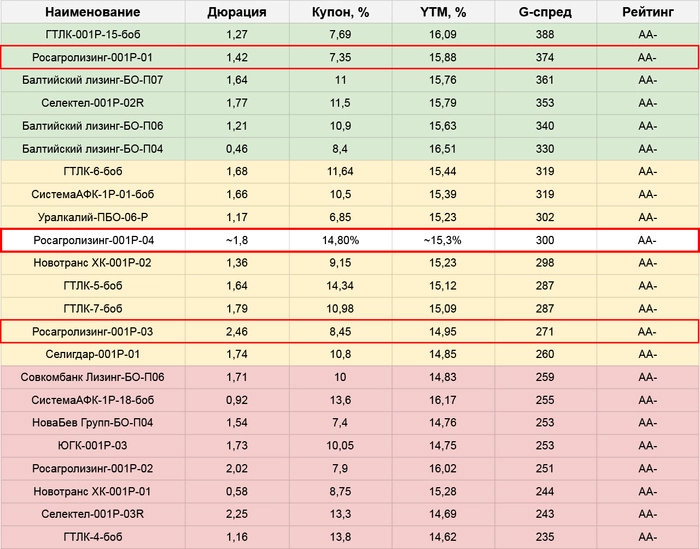

🚜 Росагролизинг: AA-, YTM=G2+300 (~15,3%), 2 года, 5 млрд.

Крупный лизинг (8й по портфелю и 9й по новому бизнесу в рэнкинге за 9мес2023). Собственник – Российская Федерация, в лице Минсельхоза. Основное направление деятельности – лизинг с/х техники и оборудования, главным образом в рамках госпрограмм поддержки АПК. Это надежность, приближенная к ОФЗ и разница в 3 ступени с AAA очень условная, тут агентства чуть перестраховываются

🐄Интересно было узнать, что в портфеле компании есть доля животных – оказывается, коров и прочий крупный рогатый скот тоже можно брать в лизинг

Технически – предложение явно не для розничных инвесторов. Стартовые условия не сказать, что выдающиеся, проигрывают даже одному из собственных выпусков эмитента (возможно, из-за невысокой ликвидности в том выпуске). Также, размещение только для квалов, и с полугодовым купоном. Но для тех, кто держит крупные суммы в рейтинговых бумагах до погашения – вполне подойдет, общее соотношение доходности/надежности вполне хорошее

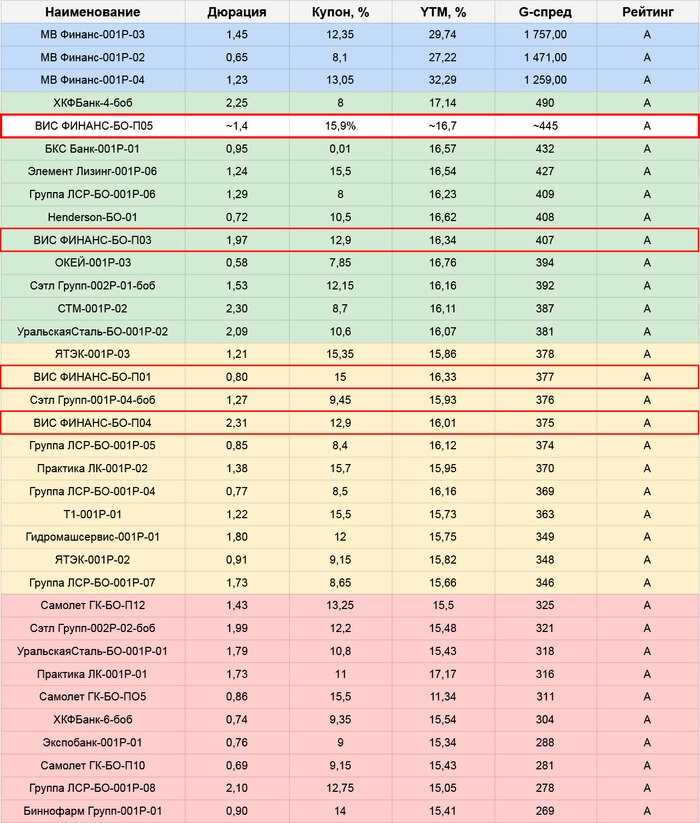

🌉 ВИС-Финанс: A / A+, YTM~16,7%, 1,5 года, 2 млрд.

Холдинг ВИС занимается строительством крупных инфраструктурных объектов. В этом году разместил 2 выпуска, оба на старте давали лучшую доходность по своей рейтинговой группе, но на вторичке рынок прайсил их явно хуже формального рейтинга, без особого апсайда (плюс большой объем брали на себя орги, и затем долго лили в стакан около номинала)

История наверняка повторится, тем более премия в этот раз минимальная, размещение будет доступно в Тиньке и есть доп.фактор риска в виде заседания ЦБ 15 декабря

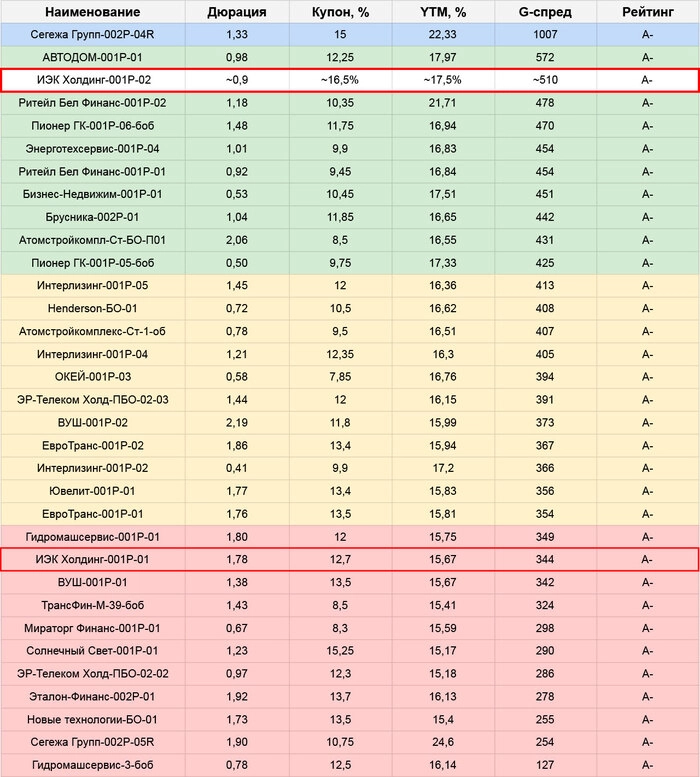

⚡️ ИЭК-Холдинг: A-, YTM~17,5%, 1 год, 2 млрд.

Гораздо более уважаемый эмитент, к тому же из всегда любимого производственного сектора. Продукты – электро- и светотехническое оборудование. За 2023 год компания хорошо прибавила по выручке с ебитдой, долг тоже подрос, но приемлемо, долг/EBITDA~2.2x (далее ожидается снижение до ~1.5х за счет закрытия части дебиторки)

После того, как на прошлой неделе Энерготехсервис снизил купон на размещении до 16,25%, ИЭК со своим 16,5% может стать самым высоким купоном в А-грейде (не считая флоатеров) Условия выглядели бы гораздо интереснее, если бы выпуск не был таким коротким. Но рассмотреть в формате «держать до погашения» считаю, что можно – в этом плане ИЭК во многом похож на свежий выпуск Эр-Телекома, но и сектор интереснее, и стартовая доходность выше

👉Ссылка на полную табличку с размещениями

✅Мой телеграм, где много интересного: https://t.me/mozginvest