Газпром нефть — где точка входа?

Из статьи вы узнаете:

— почему снижается выручка

— будет ли пересмотрена дивидендная политика

— что ждет котировки акций

— как оценивается компания по мультипликаторам

— в чем преимущества нефтегазового сектора

— какие риски желательно учитывать

— на каком горизонте интересна компания

Газпром нефть — российская вертикально-интегрированная нефтяная компания. Занимается разведкой, разработкой месторождений нефти и газа, нефтепереработкой, производством и сбытом нефтепродуктов.

Присутствует на рынках РФ, Сербии, Анголы, Боснии и Герцеговины, Венгрии благодаря участию в многопрофильном предприятии NIS, в Венесуэле (совместная разработка месторождения Хунин-6), Ираке (в двух проектах: Барда и Саркала), а также владеет заводом по производству масел и смазок в Бари (Италия). Компании доступен трубопровод Восточная Сибирь — Тихий Океан, есть собственный порт Ворота Арктики и месторождение на шельфе Приразломное.

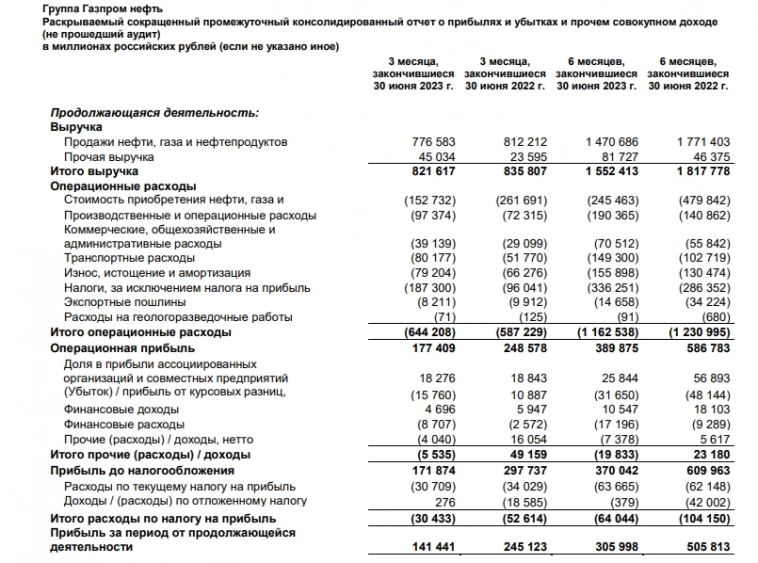

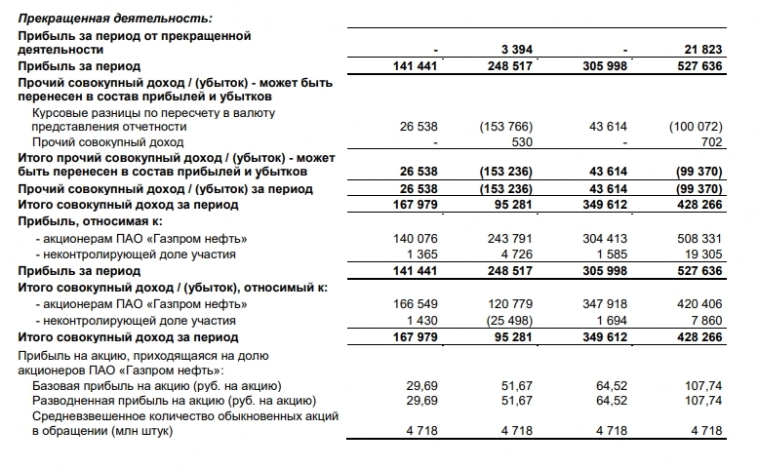

Частичная финансовая отчетность по МСФО за 1П2023 (полной отчетности за 2022 год нет):

– Выручка: ₽1.55 трлн, -14.6%(г/г)

– Операционная прибыль: ₽389.8 млрд; -33.6%(г/г)

– EBITDA: ₽546 млрд, -24%(г/г)

– Чистая прибыль: ₽305.9 млрд, -42%(г/г)

– Чистый долг: ₽486 млрд, рост в 1.5 раза

– Чистый долг/EBITDA: 0.89х

Снижение показателей произошло из-за высокой базы прошлого года, падения экспортной выручки на фоне низких цен на нефть, небольшой прибыли от ассоциированных компаний, увеличения фискальной нагрузки. Денежный поток оказался слабым (разница между потоками от операционной и инвестиционной деятельностей всего ₽74 млрд). Тем не менее результаты оказались выше ожиданий.

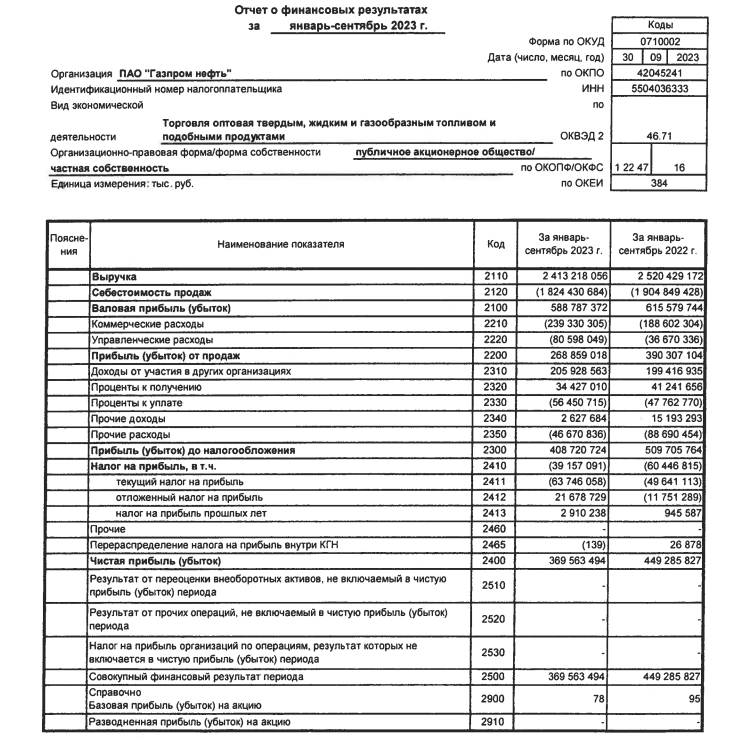

Второе полугодие должно быть лучше, судя по показателям по РСБУ за 9 месяцев:

– Выручка: ₽2.4 трлн, -4.25% (г/г)

– Чистая прибыль: ₽369.56 млрд, -17.82% (г/г)

Доходы подросли благодаря высоким экспортным ценам на нефтепродукты. Реализация переработанного сырья принесла 65% выручки (компания работает в премиальном сегменте с небольшим дисконтом).

Дивиденды

По дивполитике Газпром нефть выплачивает не менее 50% от чистой прибыли по МСФО с учетом корректировок неденежных статей. Акционеры получают часть прибыли два раза в год, причем итоговая сумма, обычно, меньше промежуточной.

Дивидендная доходность составляет 10.8% — выше, чем средняя по сектору (6.58%). Выплаты стабильны, но отмечается относительно слабый рост за последние семь лет.

9 ноября Совет директоров Газпром нефти рекомендовал выплатить промежуточные дивиденды за 9М23 в размере ₽82.94; ДД~10.2%. Последний день покупки — 25 декабря.

Рекордная сумма (~70-75% от ЧП) объясняется слабым результатами головной компании (Газпром), которая нуждается в кэше в связи с запуском обширной инвестпрограммы, в том числе по газификации Восточной Сибири и Дальнего Востока (по прогнозам убытки Газпрома к 2025 году могут составить до ₽1 трлн).

Менеджмент никак не комментирует решение по дивидендам: будет ли это единоразовая выплата или дивполитику все-таки пересмотрят, — пока неясно.

Но результат принятого решения повлиял на капитализацию Газпром нефти — дочка обогнала материнскую компанию.

Акции

Сейчас компания торгуется на исторических максимумах.

В прошлом году у Газпром нефти была наименьшая просадка в секторе. Акции стали расти с сентября 2022 года, но после прошлогоднего дивгэпа в декабре перешли к снижению. Тренд изменился в феврале. С июля котировки взлетели на 60%.

В этом году Газпром нефть побила ценовой рекорд, достигнув ₽877.80 за акцию. Рост за год составил 88.53% — выше, чем у всей нефтяной отрасли (55.95%).

Мультипликаторы

Показатели в сравнении: компания/по сектору/по рынку

– P/E: 13.7/ 13.81/ 15.41

– P/S: 2.68/ 2.75/ 2.52

– EV/EBITDA: 3.65/ 6.12/ 6.83

По мультипликаторам компания оценена справедливо.

Аргументы за

1. Газпром нефть входит в пятерку лидеров отрасли (вместе с Роснефтью, Лукойлом и Сургутнефтегазом). Бизнес дифференцирован, существенная часть ориентирована на внутренний рынок (более 70 предприятий и 2000 АЗС), произошла переориентация на Восток. Доля западных поставок сократилась до 25%(но остается уязвимой, так как может быть заморожена).

2. К 2030 году компания планирует нарастить глубину переработки углеводородов, развивать нефтехимическое направление. Соотношение капзатрат к выручке за 1П2023 составило 17.6%, выше, чем у конкурентов по сектору, что говорит о значимых вложениях в развитие бизнеса и потенциальном увеличении прибыльности компании.

3. Нефтегазовый гигант — самый устойчивый в отрасли. Уровень задолженности за последние пять лет снизился почти вдвое, с 23.98% до 13.57%.

4. Изменение дивидендной политики компании с пересмотром коэффициента выплат в сторону увеличения может привлечь розничных инвесторов.

5. Возможно, головная компания все-таки решится провести SPO дочки, это бы увеличило free float (сейчас 4.3%), исключило риск делистинга и позволило Газпром нефти войти в индекс Мосбиржи (компания отсутствует в индексе из-за низкого объема акций на рынке).

Риски

1. Котировки. Газпром нефть в значительной степени переоценена рынком. Для дальнейшего роста, скорее всего, потребуется коррекция.

2. Санкции. Нефтяной сектор РФ смог адаптироваться к ограничениям. Но нельзя исключать рост санкционного давления.

3. Низкий Free Float. Из-за низкого объема свободно обращающихся на бирже акций, всего 4.32% от уставного капитала (УК), возможен принудительный выкуп бумаг Газпромом, владеющим 95,7% УК дочки, с последующим делистингом.

4. Дивидендная политика. Компания, скорее всего, будет придерживаться умеренного курса — выплаты останутся на уровне 50% от ЧП.

5. Сокращение добычи. Газпром нефть выполняет условия по добровольному сокращению добычи в рамках соглашения ОПЕК+ (в 1П2023 снижение составило 16%). Однако последнее заседание стран-экспортеров нефти, состоявшееся 30 ноября, не привело к устойчивому росту цен на черное золото.

6. Госсборы. Газпром нефть — компания с государственным участием. Бюджет нуждается в деньгах, отсюда изменения в законодательстве по выплатам обратного акциза, демпферу, НДПИ, windfall tax.

Среднесрочный план

К вопросу о том, как долго бумага может расти.

После того, как обновили исторический хай на уровне 563, от этого значения бумага выросла более чем на 50%!

Я считаю что такое понятия как “перекупленность \ перепроданность”, это оправдание страха того, что цена забралась высоко и в любой момент может обвалиться. Есть такой момент, но это чисто психология.

Бумага будет расти пока это кому-то надо и не сформируется паттерн на подтверждение разворота тренда.

– Если так уверен, то что же не покупаешь?

Покупаю, но не просто так, а по своей системе.

Последняя точка входа была после выхода вверх из боковика 506 — 535 на ретесте к промежуточному уровню 525 т.е. перед самым стартом движения.

Также была ещё одна спекулятивная идея на уровне 721.

– Круто! А что делать сейчас?

Пока ничего. Считаю что ближайший сильный уровень для ретеста — это 659. Да это более чем 20% вниз, но пример таких сделок мы уже видели на Мечеле и Распадской.

Кому интересна бумага, нужно просто запастись терпением и подождать.

Резюме

Основные риски для российских нефтяников — падение мировых цен на нефть, рост дисконта российского сорта Urals к бенчмарку, крепкий рубль.

Газпром нефть наращивает добычу газа и глубину переработки углеводородного топлива, разрабатывает открытые месторождения и осуществляет поиск новых, в том числе с использованием искусственного интеллекта, тратит деньги на модернизацию.

Компания поставила цель — стать мировым лидером в отрасли по эффективности, технологичности и безопасности, это, безусловно, повысит инвестиционный интерес в перспективе.

Газпром нефть остается привлекательной долгосрочной историей. В ближайшей перспективе, с большой долей вероятности, бумаги ждет коррекция.

*не является ИИР

👍 Если было полезно, поставьте, пожалуйста, лайк)

👉 Обязательно подписывайтесь на мой Telegram-канал «Инвестиций ИСТ» определенной информации нет в открытом доступе.

была полгода назад точка) а сейчас уже дороговато конечно. хотя компания классная