Совкомбанк - взрывной рост прибыли

🏛 На прошлой неделе Центробанк России зарегистрировал дополнительный выпуск акций Совкомбанка, акционеры которого обратились в Мосбиржу с заявлением о листинге акций. Судя по всему, банк очень близок к IPO. Вчера он представил финансовую отёчность по МСФО за 9 мес. 2023 года, поэтому самое время заглянуть в неё и проанализировать вместе с вами.

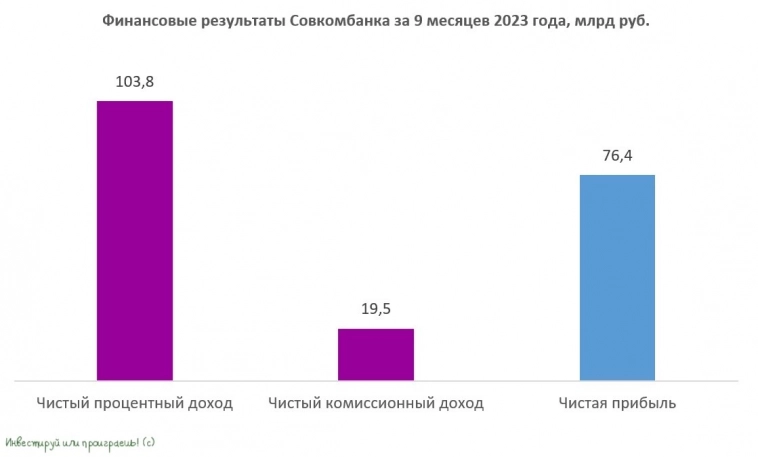

📈 Чистый процентный доход с января по сентябрь вырос до 103,8 млрд руб., благодаря сильному росту кредитного портфеля. Совкомбанк в последние годы всегда рос быстрее рынка, и в этом году сохранил позитивную динамику.

💼 Корпоративный кредитный портфель прибавил на +22% (г/г) до 971 млрд руб. Здесь уместно вспомнить заявления Министра финансов РФ Антона Силуанова, который ожидает, что рост ВВП РФ в этом году может превысить 3%, что значительно лучше всех первоначальных оценок, и на этом фоне совершенно неудивительно, что банки наращивают корпоративное кредитование двузначными темпами.

Розничный кредитный портфель Совкомбанка продемонстрировал ещё более убедительную динамику, увеличившись на +26% (г/г) до 735 млрд руб., благодаря высокому спросу населения на автокредиты и ипотеку.

📈 Чистый комиссионный доход составил 19,5 млрд руб., благодаря росту транзакционной активности клиентов и увеличению выдачи банковских гарантий.

📈 Наконец, вот мы добрались до главного финансового показателя Совкомбанка. И, надо сказать, чистая прибыль не подкачала, достигнув рекордных 76,4 млрд руб. Уверенные показатели операционных доходов позволили Совкомбанку завершить отчётный период с рентабельностью капитала (ROE) на уровне 51%.

Здесь стоит отметить важный момент: почти 20% чистой прибыли приходится на небанковский бизнес, благодаря сильным рыночным позициям на рынках страхования, лизинга и факторинга. Это серьёзный фактор диверсификации бизнеса, что также нужно отметить с хорошей стороны.

❗️ROE (рентабельность собственного капитала) — важнейшая метрика эффективности любого банка. Из крупных публичных банков максимальная рентабельность по итогам 9m2023 была зафиксирована у TCS Group (34,7%), у Сбера она составила 26,2%. Из чего мы делаем вывод, что Совкомбанку удаётся демонстрировать не только высокие темпы роста бизнеса, но и максимальную рентабельность.

🤵♂️ «Результаты за 9 мес. 2023 года отражают качество работы нашей команды и высокую диверсификацию бизнес-модели с присутствием в ключевых быстрорастущих сегментах рынка», — поведал Первый заместитель Председателя правления Совкомбанка Сергей Хотимский.

🧮 По данным СМИ, Совкомбанк может выйти на IPO с мультипликатором P/BV на уровне 0,9-1,0х. Для высокорентабельного банка это низкий показатель. Чтобы вы понимали, тот же TCS Group сейчас торгуется с мультипликатором P/BV=2,6х, а Сбер торгуется примерно по таким же мультипликаторам, но при этом имеет чуть ли не вдвое меньшую рентабельность. Поэтому если эти данные из СМИ действительно получат своё отражение в реальности, это можно будет считать позитивом для потенциальных акционеров.

👉 Подытоживая всё вышесказанное, резюмируем, что Совкомбанк – это интересная история роста, и я буду с нетерпением ждать новостей о грядущем IPO и первых ценовых ориентирах. С большой долей вероятности я буду участвовать в этой истории, но сначала дождёмся цифр, вооружимся нашим любимым калькулятором и посчитаем, а уже потом будем принимать окончательное решение.

❤️ Ставьте лайк под этим постом, если вы дочитали его до конца и для вас он оказался действительно полезным и интересным.

john dao30 ноября 2023, 22:21Хоть кто-нибудь им пользуется (из здешней публики)? Сбером, Тинькоффом, ВТБ (брокер) — пользуются многие. А Совкомбанком?0

john dao30 ноября 2023, 22:21Хоть кто-нибудь им пользуется (из здешней публики)? Сбером, Тинькоффом, ВТБ (брокер) — пользуются многие. А Совкомбанком?0