📊Инфляция в США - все ли так отлично⁉️ Анализ отчета по ИПЦ в США и индекса доллара DXY

👉Вчера был опубликован отчет по ИПЦ в США за октябрь. По итогам прошлого месяца цены не показали роста (0% м/м), в годовом исчислении инфляция снизилась с 3,7% до 3,2%, что оказалось лучше ожиданий в +0,1% м/м и +3,3% г/г.

👉Базовый ИПЦ (без учета цен на энергию и продукты питания) по итогам октября вырос на +0,2%, в годовом исчислении показатель упал с +4,1% до +4%, что так же оказалось лучше ожиданий в +0,3% и +4,1% соответственно.

👆🏻Рынок отреагировал на это сильным позитивом: индекс S&P500 вырос более 2%, золото прибавило более 1,5%, а индекс доллара снизился на 1,44%, что стало самым сильным однодневным падением DXY в 2023 году.

👉Средний прирост ИПЦ в 2023 году составляет +0,29%, что указывает на динамику в +3,48% годовых. При этом средний прирост ИПЦ за последние 3 месяца составляет +0,333%, что уже указывает на годовые темпы в +4%. Как мы видим, несмотря на самый низкий месячный показатель в 2023 году, средние темпы ИПЦ все еще не указывают на достижение целевых показателей при сохранении текущей тенденции ни за 10, ни за 3 месяца.

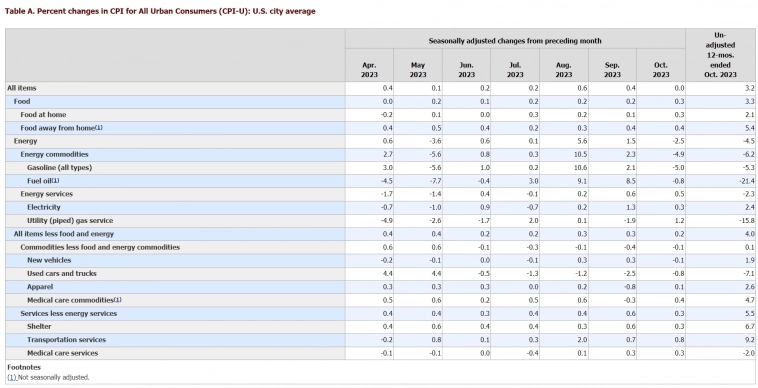

👉Если взглянуть на показатели в разрезе, то сразу видно, что на такие позитивные показатели ИПЦ повлияли в первую очередь цены на нефть. По итогам октября категория «энергия» показала снижение на -2,5%. Цены на бензин снизились на -5%, хотя цены на энергетические услуги приросли на +0,5%. Так же в цене вырос и газ, причем сразу на +1,2%. В годовом исчислении цены на энергию все так же демонстрируют дефляцию в -4,5 г/г.

Помимо цен на энергию, так же снизились цена на новые (-0,1%) и подержанные (-0,8%) автомобили.

В тоже время цены выросли в категориях: еда (+0,3%), медицинские товары (+0,4%) и услуги (+0,3%), жилье (+0,3%) и транспортные услуги (+0,8%). В целом, цены на услуги (за вычетом энергетических) выросли на +0,3% м/м и средние темпы роста цен на услуги таким образом продолжают удерживаться в рамках +0,4% м/м, а годовой их показатель составляет +5,5%.

👉В годовом исчислении отрицательные цены наблюдаются в категориях: энергия (-4,5%), подержанные авто (-7,1%) и медицинские услуги (-2%). Находятся в рамках целевых значений (до +2,5% г/г) цены на категории: новые авто (+1,9%). В тоже время выше целевых показателей остаются цена на: еду (+3,3%), одежду (+2,6%), медицинские товары (+4,7%) а так же практически все услуги: все услуги без энергетических (+5,5% г/г), жилье (+6,7%), транспортные (+9,2%).

👆🏻Как мы видим, снижение цен на нефть очень помогло получить столь неплохие общие значения ИПЦ. Средние цены октября оказались на 4% ниже цен сентября, если взглянуть на средние цены первых двух недель ноября, то они уже на 6% ниже октябрьских, а значит при сохранении текущей тенденции на рынке нефти мы можем вновь получить позитивные эффект в следующем отчете по ИПЦ. В таких условиях ФРС точно не будет дальше повышать ставку, а продолжать наблюдать за ситуацией. При этом цены на услуги и еду показывают стабилизацию на текущих уровнях. Если нисходящая тенденция на рынке энергоносителей продолжится — то в будущем это будет способствовать и снижению цен на другие категории. Но рынок нефти достаточно волатилен в последние годы, а так же действия ОПЕК+ направлены на поддержание высоких цен. Ну и конечно, не стоит забывать про конфликт на Ближнем Востоке, который вроде бы и не оказывает эффекта, но все еще не закончился, а значит существует риск дальнейшей эскалации.

👆🏻Для победы над инфляцией ФРС необходимо удерживать ставку достаточно долго и вряд ли они решаться перейти к снижению ставки пока цены на услуги не покажут существенное снижение — а для этого нужно обрушить спрос. Сейчас рынок может продолжать отыгрывать позитивные ожидания «мягкой посадки», что будет способствовать росту фондового рынка и оказывать давление на USD. Но удержание текущих высоких ставок может привести к очередным проблемам в экономике, что снова приведет к распродажам на фондовом рынке и спросу на USD. Так же ослабление USD будет оказывать поддержку ценам на товары и, соответственно, поддерживать и инфляцию. В данный же момент мы с высокой долей вероятности наблюдаем локальный разворот в долларе.

👉Соотношение покупателей и продавцов в паре EURUSD (вес 52% в DXY) имеет перевес последних: 34,6% покупателей против 65,4% продавцов, что указывает на вероятность продолжения восходящего движения.

👉Технически, по итогам вчерашнего дня цена смогла преодолеть уровни поддержки в диапазонах 104.95 — 105.65 и 104.25 — 104.35, достигнув точки пересечения нижних границ восходящего (синего) и нисходящего (красного) каналов. На данный момент мы можем наблюдать небольшую коррекцию. Если цене удастся по итогам дня закрыться выше отметки 104.35, то открывается дорога к более глубокой коррекции до уровня 104.95 — 105.65, который не был протестирован ценой после пробоя. Если же цена продолжит снижение, то после преодоления нижней границы нисходящего (красного) канала открывается дорога к снижению до следующей поддержки в диапазоне 103.50 — 103.75, где цена так же встретится с 200-дневной скользящей средней.

💡Тот факт, что ФРС больше нет смысла повышать ставку — уже очевиден всем. Осталось только дождаться комментариев от чиновников ФРС. Если они будут дальше придерживаться жесткой позиции, то это может все-таки оказать поддержку USD. Так же впереди у нас отчеты ИПЦ по другим странам. Британия уже показала неплохие результаты сегодня — впереди результаты ЕС. Если в Европе ИПЦ так же окажется лучше ожиданий — доллар может вновь скорректироваться. Рассматривать сделки на продажу имеет смысл в случае преодоления нижней границы нисходящего (красного) канала с целями в диапазоне 103.50 — 103.75. Если же цена сможет закрыться выше отметки 104.35, то можно рассмотреть покупки с целями в диапазоне 104.95 — 105.65.

Больше идей в нашем телеграмм-канале: t.me/+Kk6-fx5JxuExMmYy