Золотое IPO Южуралзолото

Неделю назад руководство Московской биржи анонсировало желание 5 компаний выйти на IPO до конца этого года. Первой из этих потенциальных пяти уже точно станет Южуралзолото. Давайте разбираться.

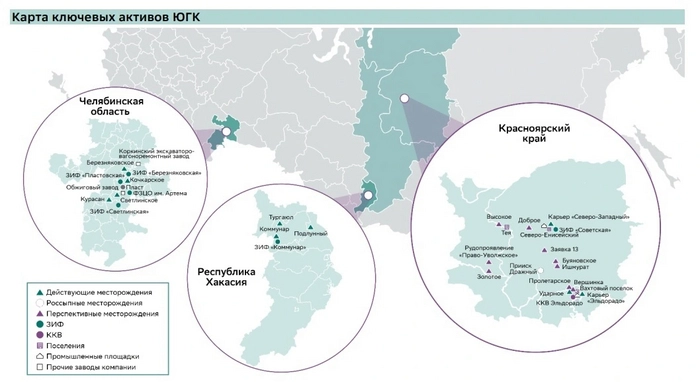

🔅Группа компаний Южуралзолото (ЮГК) базируется на одноименной советской компании, созданной в 1976 году в Челябинской области. Добыча золотосодержащей руды осуществляется как подземным, так и открытым способом. У компании 4 месторождения и еще 4 лицензии на геологоразведку и промышленное производство в Челябинской области, в Республике Хакассия и 2 месторождения в Красноярском Крае.

🔅ЮГК входит в топ-5 производителей золота в России, а по объемам ресурсов занимает второе место. На 1 января 2020 года доказанные и вероятные запасы запасы компании составляют 11,1 млн. унций, а общий объем сырьевой базы составляет 51,8 млн. унций. По оценкам аналитиков запасов хватит минимум на 20 лет. Самое главное, чтобы спрос на золото сохранялся всё это время.

🔅ЮГК амбициозно планирует удвоить производство золота к 2028 году до 944 тыс. унций в год. Добиться такого роста компании поможет инвестиционная программа, реализуемая с 2015 года.

🔅Дивидендная политика ЮГК предполагает выплату дивидендов в размере не менее 50% от скорректированной чистой при были при соотношении «чистый долг/EBITDA» по МСФО не более 3,0. Если долговая нагрузка превысит этот уровень, то компания не будет вы плачивать дивиденды. По итогам 2022 года чистый долг/EBITDA = 2,6. Но есть один существенный нюанс, о котором расскажу немного ниже.

🔅Это не первая попытка компании выйти на публичное размещение. До этого ЮГК несколько раз безуспешно пыталась разместиться.

Что там по финансовой отчетности?

🧮Выручка компании за 9 месяцев 2023 года составила 24,9 млрд. рублей, и несмотря на реализацию большой инвестиционной программы, направленной на модернизацию производства, рост выручки г/г составил лишь 2%. При росте цен на золото такая динамика выручки вызывает еще больше вопросов.

🧮Чистая прибыль, от размера которой отталкиваются при расчете размера дивидендов, имеет отрицательное значение: -10,7 млрд. рублей. Убыток год к году вырос на 27,7%. Если копнуть еще глубже, то за последние 7 кварталов чистый убыток составил 24,2 млрд. рублей. При этом мы с вами должны понимать, что инвестиционная программа еще не закончена, и с высокой степенью вероятности ближайшие несколько лет компания не выйдет на чистую прибыль.

🧮При валюте баланса в 58,4 млрд. рублей заёмные средства составляют 59,8 млрд. рублей.

🧮У компании отрицательный размер чистых активов.

Что по самому размещению?

✅Сбор заявок осуществляется до 21.11.2023г.

✅Старт торгов 22.11.2023г.

✅Цена размещения: 0,55-0,60 рублей. Говорят, что суммарный объем поданных заявок превысил полный размер IPO, так что размещение будет происходить по верхней границе.

✅Объем размещения — 5% акций.

✅Тикер — UGLD, акции будут добавлены во второй котировальный список Московской биржи.

✅В IPO могут принять участие неквалифицированные инвесторы. Причем даже Сбербанк предлагает участие, что бывает крайне редко.

Какой вывод?

🔺Исходя из отрицательной величины чистых активов и наличия непокрытого убытка я как сотрудник банка, скорее всего, отказал бы в кредитовании такому предприятию, и выход на IPO представляет собой самый дешевый (если не единственный) вариант получения дополнительного финансирования для своего развития.

🔺После IPO почти 95% акций будут по-прежнему принадлежать одному основному акционеру, поэтому новые инвесторы абсолютно никак не повлияют на политику предприятия.

🔺Финансовое положение у конкурентов на данный момент более стабильное и более привлекательное для инвестирования.

Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

Это потому что РСБУ охватывает только головную компанию?