США. События на долговом рынке затмили происходящее на Ближнем Востоке

В США неделя была беспокойной.

Прошедшая неделя на рынке акций США

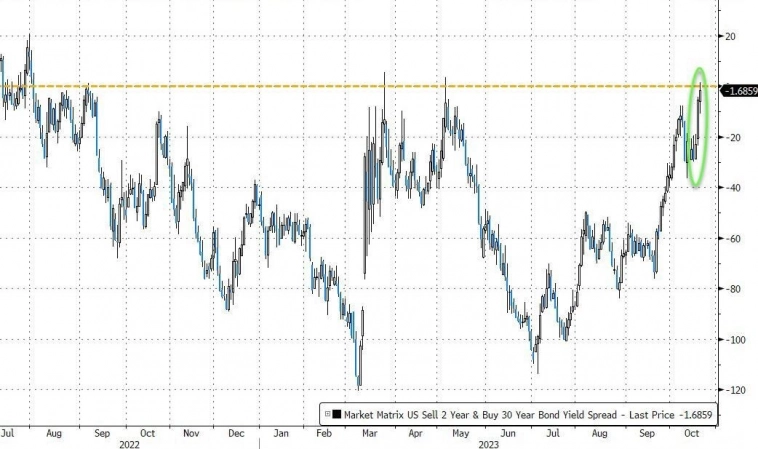

Кривая процентных ставок гособлигаций США, которая более года пребывает в режиме инверсии (ставки по коротким облигациям выше, чем по длинным) двинулась обратно, в сторону уплощения, что является признаком высокой степени макро-экономической неопределенности и практически всегда происходит за несколько месяцев до начала рецессии (замедления экономики). Спред доходности между 2-летними и 10-летними облигациями Казначейства США подскочил до нуля. Исторически спред доходности между 3-месячными векселями и 30-летними облигациями начинал резко расти перед рецессией, за пять месяцев до ее начала, что сигнализирует о спаде экономики в уже в июне 2024.

Спред доходности в Казначейских облигациях США

Композитные макро-экономические индикаторы, несмотря на прекрасно отрисованные данные по рынку труда, показывают, что финансовые условия в США сейчас самые жесткие с ноября 2022 года и, похоже, это начинает сказываться на реальной экономике. Рост потребительской активности вновь ставит ФРС в сложную ситуацию между инфляционными рисками (особенно в свете геополитического обострения на Ближнем Востоке) и наковальней экономического роста, удушаемого высокими ставками.

Индекс финансовых условий США

В итоге неделя завершилась приличной распродажей рынка акций, где смогли удержаться от падения лишь нефтегазовый сектор и нецикличный потребительский сектор. Крупные банки были под давлением несмотря на хорошие отчеты, а региональные падали дальше вместе с долговым рынком к уровням громкого банкротства Silicon Valley Bank (SVB) произошедшего весной. Технологический сектор залит красным во главе с Tesla разочаровавшей рынок падением практически по всем показателям (-18% за неделю). В итоге индекс S&P 500 после неудавшегося отскока позапрошлой недели динамично свалился ниже уровня своего восходящего тренда последних 12 месяцев, волатильность вырастает выше среднегодовой открывая период американских горок» в котировках акций и открывая дорогу к еще большей распродаже, впрочем, как и полагается для текущего времени года при такой сложной повестке.

График индекса S&P 500 повторно пробивающего восходящий 12-месячный растущий тренд.

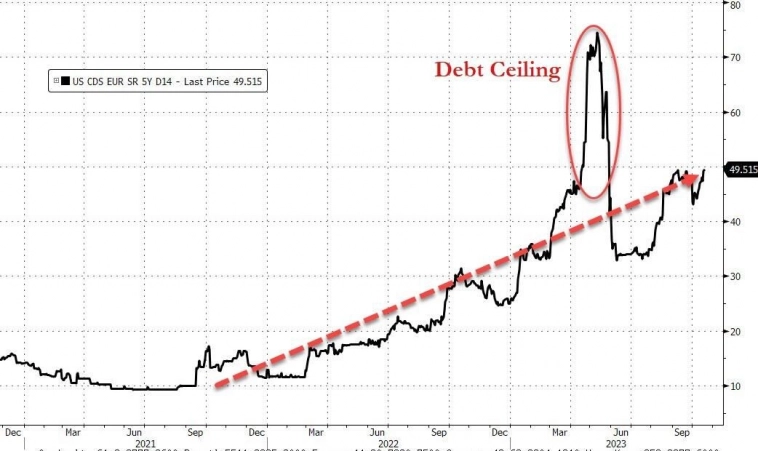

Напоследок стоит отметить, что стоимость страховки от дефолта США вновь пошла в рост после весеннего скачка, когда был разыгран очередной спектакль лимита госдолга. Обслуживание самого большого и растущего с ускорением госдолга мира при все больших процентных ставках, поляризации политических элит, геополитических и экономических рисках вызывает все больше вопросов.

Стоимость страховки от дефолта США CDS EUR 5Y — пятикратный рост за время правления Байдена.

❓Остается открытым вопрос, насколько в этот раз смогут отложить неминуемый масштабный крах/перезагрузку учитывая накопленные риски в экономике и геополитике?

Довольно интересно, сейчас, что то все заволновались из-за отчета Tesla — если в двух словах компания в ближайшие несколько лет не сможет генерировать положительный рост дохода.

Что он относиться вовсе не хайти, а автомобильной отрасли.

Вроде банальные вещи, а почему то стали говорить об этом только сейчас.