Финальная ликвидация SUNLIGHT на бирже!

Шучу. На самом деле, Sunlight выходит на рынок облигаций и предлагает доходность до 17% годовых. Разбираем цифры, продуктовую линейку и магазины. Кстати, от «закрытия» к «закрытию» их число только растет!

Думаю, все помнят, как из года в год сеть Sunlight закрывает свои магазины, а их становится все больше и больше. Магия ли?

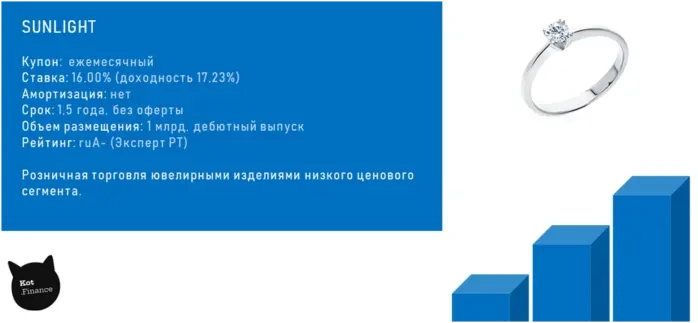

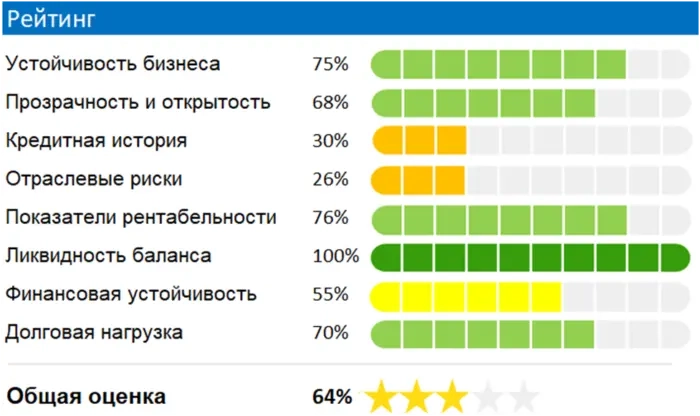

Sunlight выходит с дебютным выпуском и предлагает доходность до 17% годовых за 1,5 года с ежемесячными выплатами купонов. Рейтинг достаточно высокий – ruA- от Эксперт РА

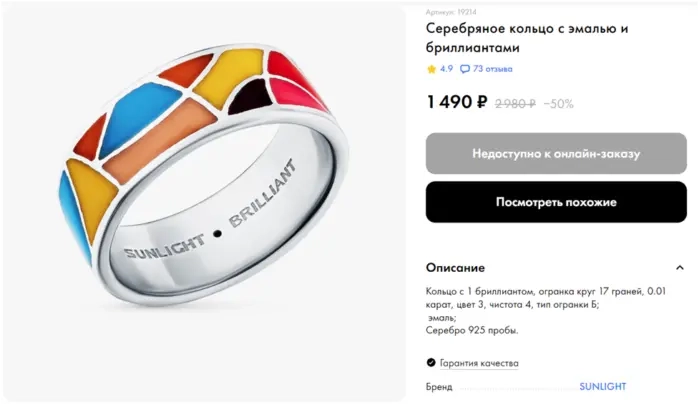

SUNLIGHT – одна из крупнейших розничных сетей по торговле ювелирными изделиями. Компания работает в низком ценовом сегменте, отчасти копируя работы более известных марок по гораздо более доступным ценам. К примеру, это не FreyWille, но и стоит раз в 50 дешевле. Аналогично по кольцам с бриллиантами – все доступно.

Секрет успеха – «разбавленное» золото (385 проба), или серебро вместо белого золота и искусственные бриллианты, или фианиты.

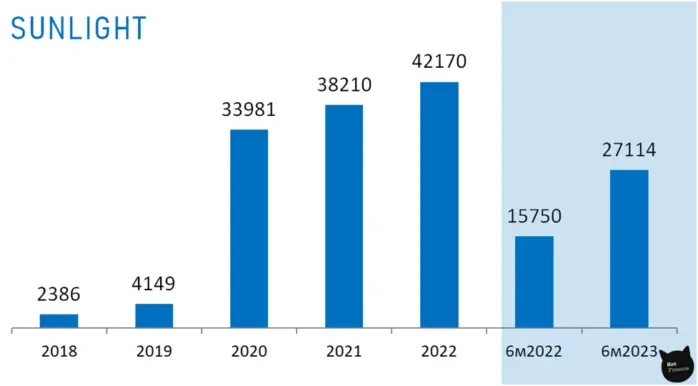

Sunlight – это очень крупный бизнес. Выручка по итогам 2022 года превысила 42 млрд., а темпы роста за полугодие (+72%) намекают, что год будет ударным. К слову, основная выручка в IV квартале. Так что, ждите очередных «закрытий магазинов».

Кстати, магазинов стало на 15% больше: сеть увеличилась до 609 магазинов в 238 городах. Если вас удивляет динамика выручки 2020 года, то не зря. Про закрывающийся Sunlight слышу с 2010 года, а сеть как будто начала расти только в 2020. Группа несколько раз переводила свою деятельность на другие юр.лица. Повод задуматься.

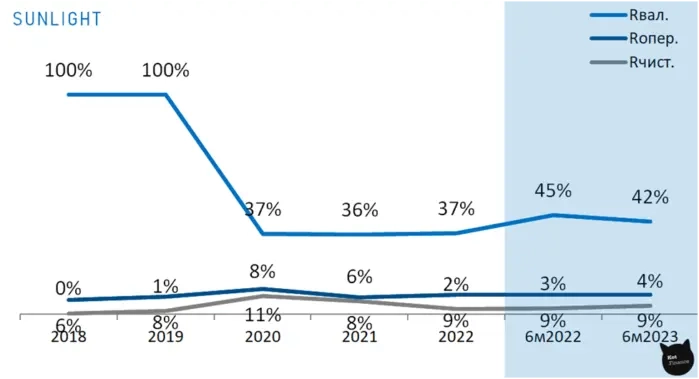

Рентабельность неплохая. Украшения отлично продаются и имеют весьма хорошую наценку. Кстати, у Sunlight нет своего производство, все контрактное на российских и китайских заводах.

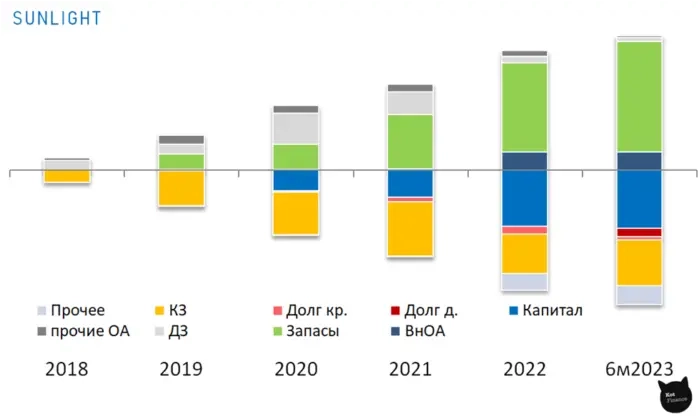

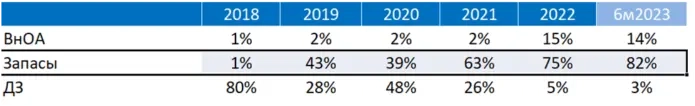

А вот тут кроется неопределенность. Почти все активы – запасы. Их невероятно много.

И что удивительно: доля растет. Смотрите сами:

В аудиторском заключении высказано предположение, что запасы саккумулированы перед открытием новых магазинов, но Коты в это не верят! Во-первых, сеть растет не так активно (+15%). Во-вторых, учитывая рост запасов в полтора раза, то группе не хватит ресурсов для открытия такого числа магазинов сразу. А если это растянуто во времени, то зачем их формировать сейчас?

Когда мы с вами разбирали М.Видео и спорили об оборачиваемости сковородочек и пылесосов, вы убедили что это в среднем остатки могут оборачиваться и полгода, и 9 мес.

Но может ли среднее колечко оборачиваться полтора года?

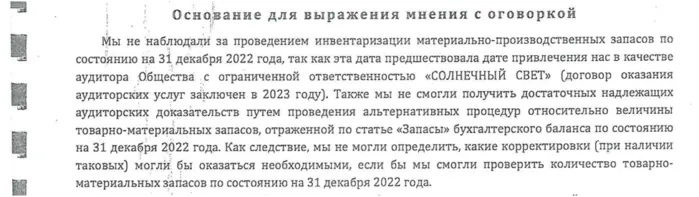

Аудиторы, кстати, тоже в сомнениях.

Sunlight – общеизвестная крупная сеть по торговле украшениями. Бизнес строится на контрактном производстве, что дает гибкость, и в то же время за бизнесом мало материального. Компания не очень открыта инвесторам: годовой отчет, аудиторское заключение, и все. Нет ни МСФО, ни группы, ни раскрытия собственников.

Кредитная история «на минималках», т.к. это дебютный займ, и все предыдущее финансировании строилось на деньги акционеров. Кстати, текущий выпуск – это рефинансирование части займов, т.е. выплата дивидендов как будто.

Отраслевые риски связаны с высокой конкуренцией, регулированием за оборотом драгоценных металлов, множества примеров банкротства подобных компаний.

Ликвидность и рентабельность – отличные. А вот финансовая устойчивость ниже из-за огромного остатка запасов. Мы считаем, что часть этих активов – потери.

Крупный бизнес, высокий рейтинг (ruA- от Эксперт РА), неплохая доходность, низкий долг – это на одной чаше весов. С другой стороны: огромные запасы, которых никто не видел (в т.ч. аудиторы), сложный рынок, перенос бизнеса на разные юр.лица, и аудиторское заключение с оговоркой.

Конечно, это не А-. Но не похоже, что компания чувствует себя плохо. Мутноватый бизнес, да, но большая рыба ловится именно в такой воде.

К слову, доходность более закредитованного SOKOLOV на уровне 14%.

---

Больше классный обзоров компаний на Кот.Финанс. Подписывайся, чтобы не пропустить!

---Если вас заинтересовала методика наших рейтингов (скоринга) — ее философия тут. А еще примеры - тут.

Вывод очевиден: пирамида.

— задолженность по акционерным займам была рефинансирована новыми займами от акционеров со сроком погашения до 2030 года;

— выплата дивидендов не планируется;

— по данным на 30.06.2023 77% кредитного портфеля представлены займами от ключевого бенефициара;

— отношение скорректированного долга на отчетную дату к показателю EBITDA за отчетный период без учета аренды составило 0,2х при 0,8х по итогам 2021 года;

— структура собственности прозрачна, Компания принадлежит трем бенефициарам, доля основного составляет 84%;

— с 2023 года все закупки, ранее частично осуществлявшиеся через связанные компании, были переведены на ООО «СОЛНЕЧНЫЙ СВЕТ», и в дальнейшем агентство ожидает существенное сокращение объемов внутригрупповых операций, что трактуется как позитивная тенденция;

— по данным отчетности МСФО выручка Компании за 2022 год составила 42,1 млрд руб., чистая прибыль – 1,6 млрд руб. (т.е. объём размещения облигаций меньше чистой прибыли за прошлый год).

С учётом короткого срока облигаций (1,5 года) очень похоже на стремление эмитента хорошо себя зарекомендовать на фондовом рынке (для будущих размещений или, например, для выхода на IPO года через 3-4).

Аудиторская оговорка, конечно, напрягает, но сама по себе означает лишь то, что без участия в проведении инвентаризации запасов аудитор не имеет права выражать мнение в части подтверждения этой строки баланса. Аудитор КЭПТ, кстати (бывш. КПМГ). Они и той компании, где я работаю, лепили оговорку в отчётность долгие годы, так как не могли подтвердить балансовую стоимость наших финвложений из-за отсутствия тестирования на обесценение; а мы потом их благополучно продали с прибылью, так что опасения были напрасны.

В общем, пирамиду это мало напоминает, скорее наоборот. Выросли, оперились, переросли «детские болезни» и хотят избавиться от имиджа мутной конторы.