11 октября 2023, 10:06

ВНЕШНЯЯ ТОРГОВЛЯ И ОТТОК КАПИТАЛА

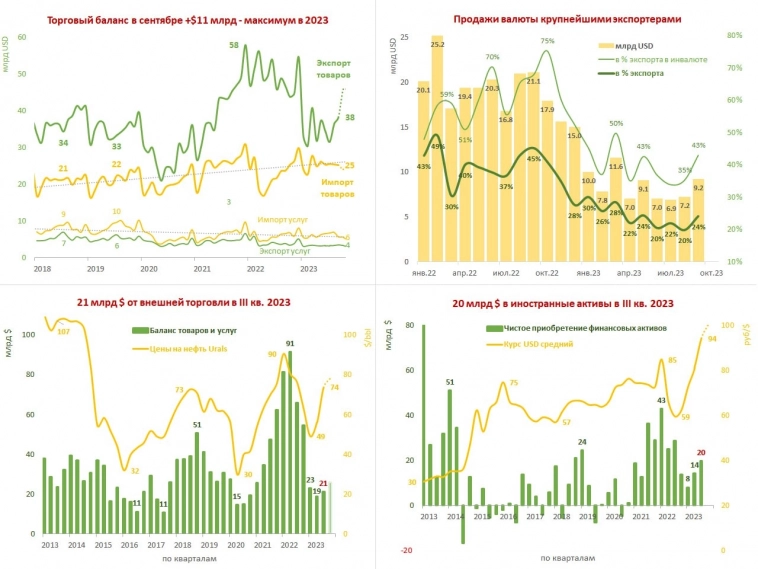

В сентябре доходы от внешней торговли окончательно развернулись: экспорт устремился вверх за нефтью, импорт медленно сползал вниз. Баланс товаров и услуг ограничивается до максимума в 2023 году ~11 млрд долларов. Данные за прошлые годы пересмотрены вверх. В конце года должно быть ещё лучше.

Рублю это пока не помогает. Причина, как и раньше, в оттоке капитала . Резиденты приобрели иностранные активы на $20 млрд за 2023кв3 — больше, чем в среднем с 2022кв2 (~$110 млрд за 6 кв.)

Банк России в декабре 2020г .: главным образом за счет увеличения инвестиций в виде дебиторской задолженности, в том числе по незавершённым внешнеторговым расчетам. То есть отток — «правильный», внешнеторговый — его трогать. Если так, то будем надеяться, что дебиторку когда-то будут возвращать.

Крупнейшие экспортеры начали продавать больше валютной выручки, но всё ещё мало ~40% в 2023 году против ~60% в 2022 году от всего экспорта в инвалюте. Причина увеличения доли расчётов в рублях.

В результате на валютном рынке теперь основные два участника — иностранные банки и иностранные нефинансовые компании . Первые покупают валюту для кого-то за границей, вторые – продают оплату экспорта в рублях. Понятно, что это все техническая операция. Рубли как активы и валютное кредитование за границей никому не нужны. Ключевая ставка там не работает.

ЦБ всё видит :Доля их операций в ходе нетто-продаж иностранной валюты основная группа участников выросла с 24% в январе до 89% в августе… Спрос на валюту за рубли на офшорном рынке трансграничных операций российских банков через курс рубля полностью транслируется .

☝🏻Если бы за рубежом был реальный спрос на рубли, то не было такого оттока, а курс укрепился.

А так у ЦБ появился новый повод для повышения ставок — самоподдерживающееся ослабление курса валюты по «турецкому сценарию» . Да, если отток не оценить, то эта поставка позволит компенсировать слабость валюты. Только Турцию пугать не надо. У нее нет притока из-за границы, и жители не могут ничего накопить в инвалюте.

@truevalue

0 Комментариев

Читайте на SMART-LAB:

Портфель Акции / Деньги (6,6% за 12 мес и 16% годовых за 3 года). Больше готовности к росту рынка

Вопрос результативности для портфеля акций – вопрос во многом выбора точки отсчета. Так, за ровно 12 месяцев (365 дней) результат портфеля PRObonds Акции / Деньги выглядит совсем слабо,...

07:02

USD/CAD: канадец оказался зажат в тисках экономики и геополитики

Канадский доллар в целом разнонаправленно колебался в узком диапазоне, лишь изредка показывая вялые всплески в ответ на происходящие события. Причина в том, что на пару воздействовали...

04.03.2026