Отправил очередные 50 000 рублей с зарплаты в дивидендные акции нашего фондового рынка

Продолжаю инвестировать, создавать капитал на российском фондовом рынке и покупать дивидендные акции.

Сегодня на работе была зарплата и я традиционно большую часть полученных денег инвестировал в акции. В этой статье покажу, как выглядит мой инвестиционный портфель и расскажу, что сегодня покупал.

Мой портфель

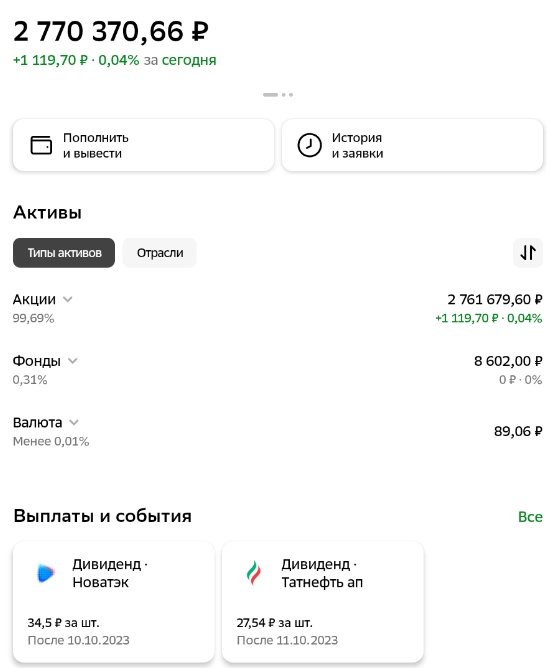

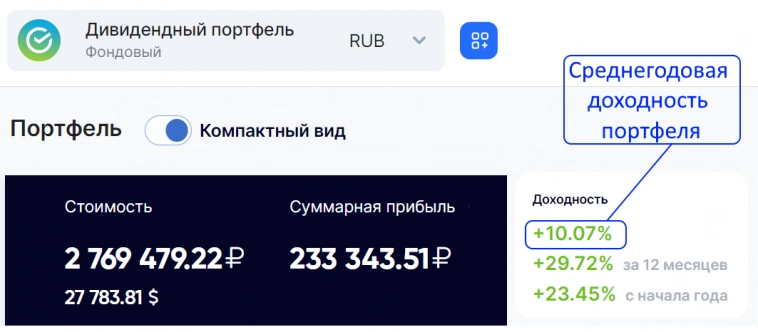

Текущая стоимость портфеля 2.7 млн. рублей. Согласно данным сервиса по учёту инвестиций, его средняя доходность составляет около 10% годовых.

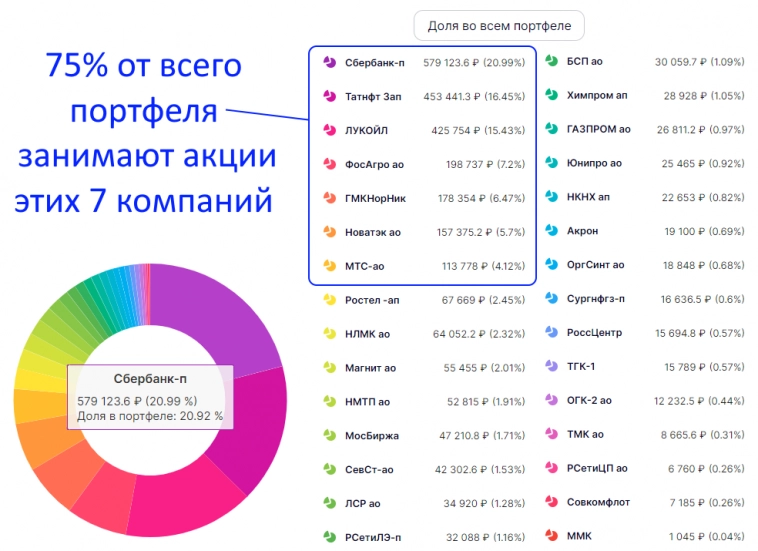

У меня в портфеле 30 эмитентов. Все они являются дивидендными акциями. По составу портфель с учётом сегодняшних покупок выглядит так:

ТОП-7 компаний моего портфеля, где сконцентрирована основная доля капитала — это:

- СБЕР

- Татнефть

- ЛУКОЙЛ

- ФосАгро

- НорНикель

- НОВАТЭК

- МТС

Дивидендная зарплата

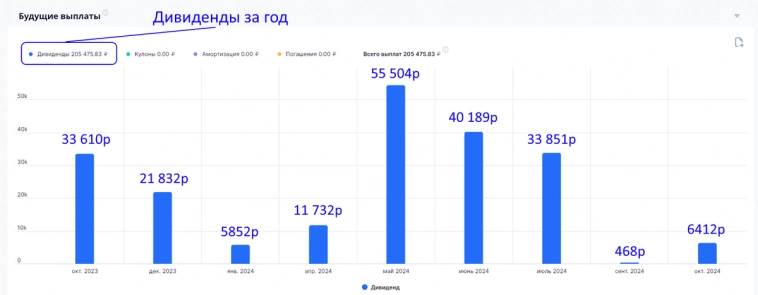

После сегодняшней покупке немного увеличилась моя прогнозируемая годовая дивидендная зарплата, теперь она составляет около 205 000 рублей.

Вот данные из сервиса по учёту инвестиций, примерно столько я получу за следующие 12 месяцев:

Среднемесячная доходность (по прогнозу) составляет около 17 100 рублей!

Во что инвестировал?

Сегодня я покупал акции ЛУКОЙЛА. Недавно писал про нефтяников в своём ТГ канале и почему я считаю их привлекательными для инвестирования.

ЛУКОЙЛ в октябре может дать рекомендации по дивидендам за 9 месяцев 2023 года. Это будет позитивом для котировок акций и они могут отреагировать ростом.

Так же, ЛУКОЙЛ может объявить о выкупе акций у нерезидентов. Ну и нужно сказаться про «подушку безопасности» компании, в которой 1 трлн. рублей. Её хватит и на выкуп акций и на выплату щедрых дивидендов (17% годовых по прогнозу).

Текущие, высокие цены на нефть говорят о том, что хорошие дивиденды могут быть не «разовой акцией», а повториться и в следующем году. Поэтому, инвестировал в ЛУКОЙЛ.

Заключение

Продолжаю делиться с вами своими инвестиционными результатами, опытом и выбором акций для покупок.

Следующее пополнение брокерского счета у меня планируется через 2 недели и уже есть новый фаворит, в которого я буду вкладывать деньги! Но о нем в следующих статьях...

Подписывайтесь на мой ТЕЛЕГРАМ канал, там еще больше полезной информации.

Но это не всем подходит, т.к. налоги, а у меня всё равно есть убытки за год из попыток трейдить…

ну и телеграмм канал на месте, в заключении

все правильно оформлено! )