Итоги торгов за 05.10.2023

Коротко о торгах на первичном рынке

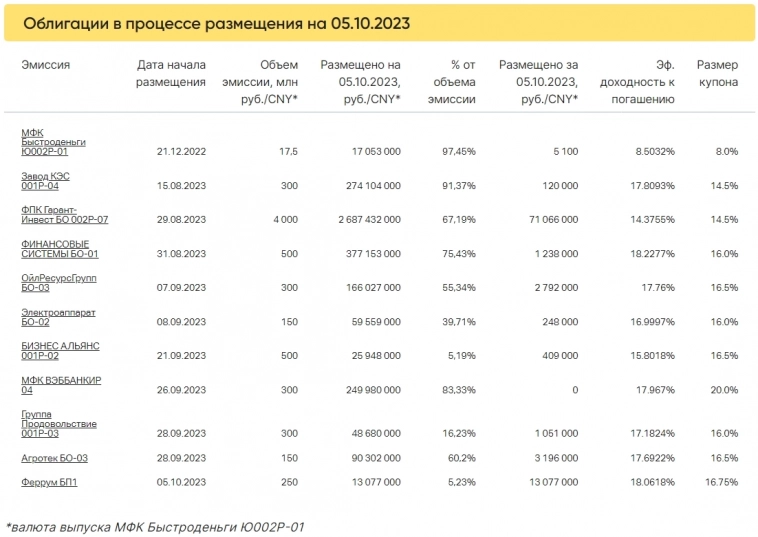

5 октября стартовало размещение дебютного выпуска Феррум БП1. Пятилетние облигации объемом 250 млн рублей с ежемесячным купоном 16,75% были выкуплены в первый день на сумму 13,1 млн рублей.

ООО «Феррум» — небольшое по меркам российского корпоративного сектора торговое предприятие, специализирующееся на оптовой торговле металлопрокатом для нужд судостроительной и судоремонтной отраслей.

Напомним, что АКРА в июле 2023 г. присвоило эмитенту кредитный рейтинг BB-(RU) со стабильным прогнозом, отметив хорошую географическую диверсификацию продаж и низкую долговую нагрузку компании.

Также отметим выпуск ФПК Гарант-Инвест БО 002Р-07. За день было выкуплено облигаций на сумму 71 млн рублей. Общее количество сделок за день составило 34, из них 20 были с объемом более 1 млн рублей. Объемы двух максимальных заявок 12 и 11 млн рублей. Всего выкуплено бумаг на сумму 2,7 млрд (67,2%) из 4 млрд рублей общего объема эмиссии.

Несмотря на падение рубля, хорошим спросом пользуются бумаги компаний, купонная доходность которых не ниже 16%:

- Выпуск Агротек БО-03 вчера был выкуплен на сумму 3,2 млн рублей. Доля размещенных облигаций составляет 60,2% от общего объема в 150 млн рублей.

- Облигации ОйлРесурсГрупп БО-03 выкуплены на 55,34% (объем эмиссии 300 млн рублей). За вчерашний день бумаг выкуплено на сумму 2,8 млн рублей. Напомним, что по другому выпуску эмитента УК ОРГ-БО-01 сегодня последний день для предъявления облигаций на выкуп по цене 100% от номинала, дата оферты — 9 октября.

- Облигации выпуска Группа Продовольствие 001P-03 пользуются стабильным спросом, дневной объем торгов остается выше 1 млн рублей. Суммарно облигаций выкуплено на 16,23% от общего объема в 300 млн рублей.

Коротко о торгах на вторичном рынке

5 октября курс валютной пары снова превысил отметку 100 рублей за доллар, что существенно увеличивает вероятность очередного повышения ключевой ставки Банком России. На этих ожиданиях инвесторы стали постепенно выходить из ВДО со ставкой ниже 15% и перераспределять свой капитал в бумаги с более высокой доходностью.

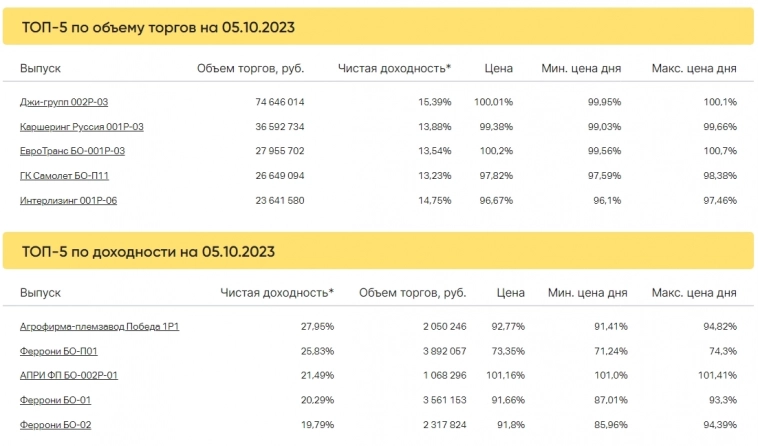

Так, например, в рейтинг по объему торгов попали выпуски четырехлетних облигаций ЕвроТранс БО-001Р-03 (дневной объем торгов 28 млн рублей) и Интерлизинг 001Р-06 (дневной объем торгов 23,6 млн рублей), чья купонная доходность ниже 14% годовых. Котировки бумаг постепенно снижаются за счет сокращения спроса и увеличения предложения.

В рейтинги по доходности и по росту цены попали все выпуски эмитента «Феррони». Позитивное настроение у инвесторов вызвали недавно вышедшие новости о том, что компания подписала мирное соглашение с АБ «Россия», что значительно снижает риск остановки деятельности предприятия на текущий момент.

Трехлетние облигации серии БО-01 за вчерашний день выросли в цене с 87,18% до 93,07%. Дневной объем торгов составил 3,6 млн рублей (объем эмиссии — 200 млн рублей). Дата оферты по выпуску — 11 ноября 2023 г.

Трехлетние облигации серии БО-02 объемом выпуска 200 млн рублей выросли в цене чуть скромнее предыдущего выпуска — с 89,29% до 92,8%. Дневной объем торгов составил 2,3 млн рублей. Оферта по выпуску с купоном 16,5% годовых состоится 21 декабря.

В топ-5 по снижению цены первую строчку занял выпуск ЛКМБ-РТ 001P-01, цена которого опустилась на 16 п.п. (со 115% до 99%) Дневной объем торгов составил всего 125 тыс. (объем выпуска — 100 млн рублей). Повышенная волатильность по данным бумагам наблюдается с 29 августа, когда котировки впервые выросли до значения 115% от номинала, причем объем торгов был еще меньше — 60 тыс. рублей.

Суммарный объем торгов в основном режиме по 347 выпускам составил 817,0 млн рублей, средневзвешенная доходность — 14,51%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

Данная информация не является индивидуальной инвестиционной рекомендацией или рекламой, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям.