24 декабря 2012, 17:51

QEternity. Трилогия. Часть 3. Монетаристский беспредел

*Перед прочтением рекомендуется ознакомиться с первой и второй частью трилогии.

В заключительной части трилогии “QEternity” будет предпринята попытка дать объяснение того, почему запуск программ “количественного смягчения” был и остается единственно возможным решением для Центрального банка, придерживающегося монетаристского мировоззрения.

Как мы уже говорили в первой части, переход к нетрадиционной монетарной политике со стороны крупнейших мировых центробанков (особенно ФРС, ЕЦБ, Банка Японии и Банка Англии) в виде расширения объема избыточных резервов банковской системы через покупки долгосрочных активов был вызван тем, что использование традиционных инструментов хоть и помогло в условиях разрастающегося кризиса опустить уровень ставок овернайт к минимальным значениям (ограниченным уровнем депозитной ставки), но так и не смогло решить проблему нежелательно низких уровней загрузки производственных мощностей, подавленной инфляции и угрозы сползания в дефляцию.

Для начала рассмотрим теоретическую часть, обратившись к таким понятиям как денежная масса, денежная база и денежный мультипликатор.

Взаимосвязь денежной массы, денежного мультипликатора и денежной базы

Говоря о политике “количественного смягчения” необходимо еще раз вспомнить доктрину монетариста Милтона Фридмана, согласно которой рост денежной базы обязательно приведет к росту денежных агрегатов (M1 или M2) пропорционально росту денежной массы в широком определении при стабильном значении денежного мультипликатора. А рост денежной массы в широком определении обязательно приведет к увеличению уровня номинальных расходов пропорционально увеличению денег, если скорость обращения денег остается стабильной.

Причина, по которой денежная база кратно возрастает, т.е. мультиплицируется, состоит в том, что при банковской системе с частичным резервированием банки используют часть денег, полученных в качестве депозитов, для выдачи новых кредитов.

Формула денежного мультипликатора в условиях банковской системы с частичным резервированием и наличными деньгами у населения выглядит следующим образом:

M = {(cu+1)/(cu+res)}*BASE, где:

— M – предложение денег, денежная масса, т.е. деньги на руках населения (СU) и их депозиты в банках (DEP), M= CU+ DEP

— BASE – денежная база, т.е. пассивы центрального банка, которые пригодны для использования в качестве денег – наличные деньги населения (CU) и банковские резервы (RES), BASE= CU+ RES

— (cu+1)/(cu+res) – денежный мультипликатор, т.е. количество денежной массы, которое может создаваться на основе одной единицы денежной базы, где:

— cu – норма банковского депонирования, т.е. отношение объема наличных денег (CU) к объему депозитов (DEP), выбранного населением, cu= CU/DEP

— res – норма банковского резервирования, т.е. отношение объема резервов (RES) к депозитам (DEP), выбранного банками, res= RES/DEP

Из представленного уравнения следует, что денежная база кратна денежной массе.

Отмечу, что в формуле денежного мультипликатора норма банковского депонирования (cu) в большей степени определяется населением. Население может поднять коэффициент депонирования до желаемого уровня путем изъятия наличных денег из банков (особенно во время кризисов), увеличив сумму наличных (CU) и уменьшив объем депозитов (DEP), и наоборот. Норма банковского резервирования (res) определяется решением банков о том, какую часть своих депозитов ссудить.

Денежный мультипликатор снижается, когда повышается коэффициент депонирования или норма резервирования. Когда норма резервирования повышается, банки дают в кредит меньшую часть каждого доллара из своих депозитов, создавая меньше денег при той же самой денежной базе. Когда растет коэффициент депонирования, население кладет меньше своих денег в банк, что означает, что у банков остается меньше денег для кредитования. Когда банки сокращают кредитование, на основе той же самой денежной базы создается меньше денег, что снова уменьшает денежный мультипликатор.

Важно понимать, что монетарный регулятор (в нашем случае ФРС) может лишь опосредованно влиять на величину денежного мультипликатора и прямо влиять на денежную базу. В этом и состоит суть программ “количественного ослабления” – в расширении денежной базы.

В следующей таблице проиллюстрирован денежный мультипликатор и соотношение между наличными, резервами, денежной базой и денежной массой в США по состоянию на ноябрь 2012 г.

Денежный мультипликатор в период Великой депрессии 1930-х

Система частичного банковского резервирования работает на основе предположения о том, что отток и приток депозитов (резервов) приблизительно сбалансированы и, в частности, что большая часть владельцев депозитов никогда не захотят в одно и то же время забрать свои деньги. А это значит, что денежный мультипликатор обычно является стабильным. Но так бывает не всегда.

Масштабное паническое изъятие депозитов из банков называется “набегами на банки” (bank run). Подобная банковская паника разразилась в начальной стадии Великой Депрессии в период с 1930-1933 гг., что привело к резкому падению денежного мультипликатора, создав серьезные проблемы для денежно-кредитной политики США.

Bankrun повлиял на денежный мультипликатор двумя способами:

Во-первых, люди стали недоверчивы по отношению к банкам, боясь, что они могут неожиданно обанкротиться и не смогут выплатить вкладчикам всю сумму их депозитов. Перевод депозитов в наличные вызвал рост коэффициента депонирования.

Во-вторых, в ожидании набегов вкладчиков банки начали держать больше резервов для обеспечения своих депозитов, что увеличило норму резервирования.

Таким образом, увеличение коэффициента депонирования и нормы резервирования привело к падению денежного мультипликатора. Несмотря на то, что с марта 1930 г. по март 1933 г. денежная база выросла на 20%, денежный мультипликатор упал настолько сильно, что денежная масса сократилась на 35%.

Существуют некоторые разногласия по поводу того, действительно ли падение предложения денег было основной причиной снижения национального продукта в течение 1930-1933 гг., но все согласны с тем, что сильное снижение уровня цен в этот период (почти на 1/3) явилось результатом резкого сокращения денежной массы. Поэтому так боятся дефляции. Бен Бернанке, вслед за своим кумиром Милтоном Фридманом, уверен, что Великую депрессию можно было предотвратить, насытив денежную систему избыточной ликвидностью…

Средства контроля над денежной массой

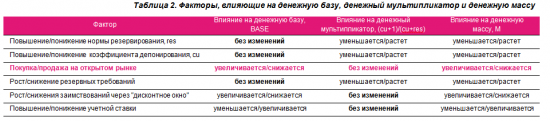

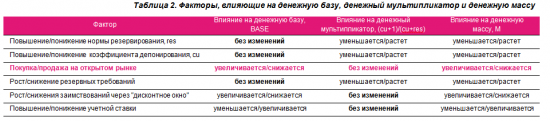

Чтобы изменить уровень предложения денег в системе, ФРС должна повлиять на величину денежного мультипликатора или изменить величину денежной базы. Исходя из формулы денежного мультипликатора, которую мы рассматривали в начале третьей главы, сделать это можно следующими способами:

Как видно из представленной таблицы, повлиять на величину денежной базы регулятору напрямую возможно посредством регулирования 1) операций на открытом рынке, 2) заимствований через “дисконтное окно” и 3) учетной ставки, а на денежный мультипликатор через изменение 1) нормы резервирования, 2) коэффициента депонирования и 3) резервных требований.

При этом наиболее прямой и часто используемый способ изменения предложения денег — это увеличение или снижение денежной базы. Ведь при любом значении денежного мультипликатора изменение в денежной базе вызовет пропорциональное изменение в денежной массе.

Основные рычаги влияния на денежную базу

Покупка на открытом рынке

Если центральный банк планирует увеличить денежную базу, он должен “напечатать” дополнительные деньги (конечно, речь идет об электронных деньгах), чтобы затем использовать их для покупки активов у прайм-дилеров (банков, имеющих право на проведение операций с Федом). Такие покупки увеличивают денежную базу, которая равна совокупным обязательствам Центрального банка (наличность плюс банковские резервы) и начинает расти даже при неизменном денежном мультипликаторе.

Покупки или продажи активов центральным банком называются операциями на открытом рынке (Openmarketoperations, OMO). Операции на открытом рынке являются прямым способом для изменения их национальной денежной базы.

Кредитование через “дисконтное окно”, изменение учетной ставки

Основной причиной создания ФРС было стремление попытаться ослабить тяжелые финансовые кризисы. Предполагалось, что Фед будет выступать в роли “кредитора последней инстанции”, т.е. постоянно находиться в полной готовности предложить резервы (отсюда и название “Федеральная Резервная Система”) тем банкам, которые испытывают трудности с фондированием и нуждаются в наличных деньгах, чтобы удовлетворить требования вкладчиков или выполнять нормативы по резервным требованиям. Предоставление банкам дополнительных резервов в форме кредитов ФРС называется кредитом через “дисконтное окно” (discount window lending), а процентная ставка, которая взимается за предоставление в ссуду резервов, называется учетной ставкой (discount rate).

Например, если банки занимают у ФРС $1 млрд. и размещают эти займы на своих резервных счетах, то это отражается на балансе ФРС следующим образом: 1) со стороны активов кредиты депозитным институтам возрастают на $1 млрд. и 2) со стороны пассивов вклады депозитных институтов также возрастают на $1 млрд., увеличивая на $1 млрд. денежную базу (далее мы увидим, что на пике кризиса 2008 г. банки активно пользовались кредитованием через “дисконтное окно”). Увеличение заимствований через “дисконтное окно” повышает денежную базу.

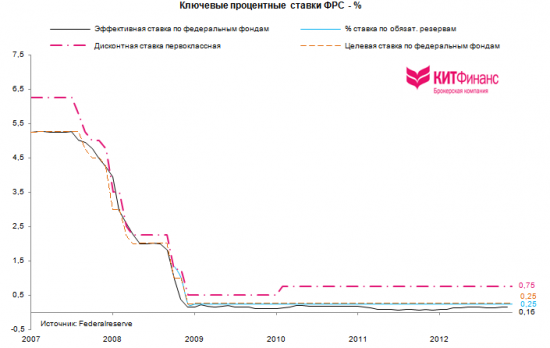

Изменение учетной ставки может использоваться ФРС для воздействия на денежную массу. Повышение учетных ставок (с 2003 г. их две – первоклассная и второразрядная) делает займы через “дисконтное окно” более дорогими. Если банки увеличивают свои заимствования в ответ на более низкие учетные ставки, денежная база расширяется. При постоянном значении денежного мультипликатора расширение денежной базы означает рост денежной массы.

Вместо того чтобы брать ссуды у ФРС, банк может занять резервы у других банков, которые располагают избыточными резервами. Такие заемные средства называются федеральными фондами, а процентная ставка, взимаемая по ним, называется процентной ставкой по федеральным фондам (fedfundsrate).

Эффективная ставка по федеральным фондам (effective fed funds rate) является средневзвешенной ставкой по всем ставкам, под которые банки одолжили излишки своих резервов на корсчетах ФРС другим банкам для покрытия ими недостаточных резервов. Комитет по открытым рынкам ФРС по итогам заседаний принимает решение о целевом уровне ставки по федеральным фондам (fed funds target rate) – по этой ставке рефинансирования определяют тот уровень, куда надо “привести” рынок.

Наличие “дисконтного окна” не мешает ФРС в конечном итоге контролировать денежную базу. Если ФРС считает, что банки занимают слишком много, она может помешать займам через повышение учетной ставки (что было сделано в декабре 2010 г.) или просто отказаться выдавать второразрядные кредиты. Более того, ФРС может компенсировать любые последствия банковских заимствований для денежной базы через операции на открытом рынке (OMO).

От теории к реальности. Баланс ФРС и операции на открытом рынке

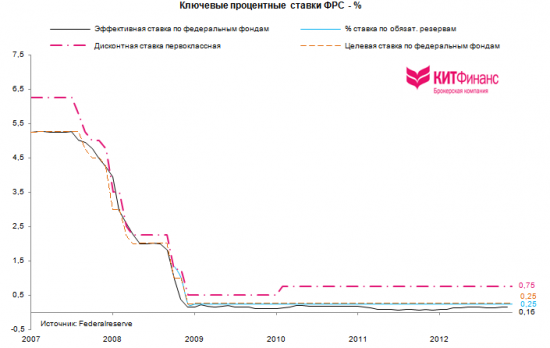

Как мы знаем, Федрезерв в ответ на усугубляющийся кризис в конце 2008 г. установил целевой уровень ставки по федеральным фондам в пределах 0-0,25%, а депозитную ставку на уровне 0,25%.

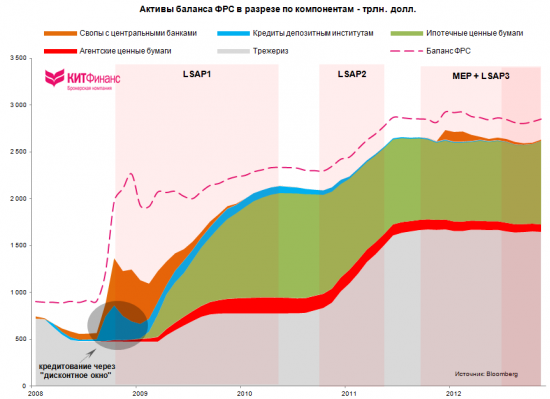

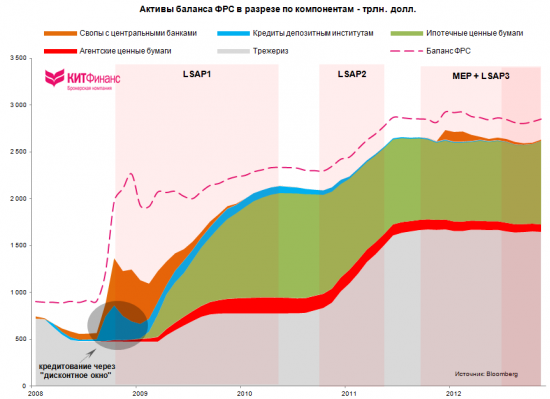

В то же время испытывающие трудности с фондированием коммерческие банки США активно использовали возможность кредитования через “дисконтное окно” – ФРС тогда выступала в качестве “кредитора последней инстанции”. На тот момент раздел “кредиты депозитным институтам” был одним из самых быстрорастущих в активе баланса ФРС после раздела “свопы с центральными банками” (Фед спасал не только национальную банковскую систему, но всех “нерезидентов”, подвязанных на этой системе). Таким образом, два из трех основных инструментов влияния на денежную базу были задействованы в полной мере.

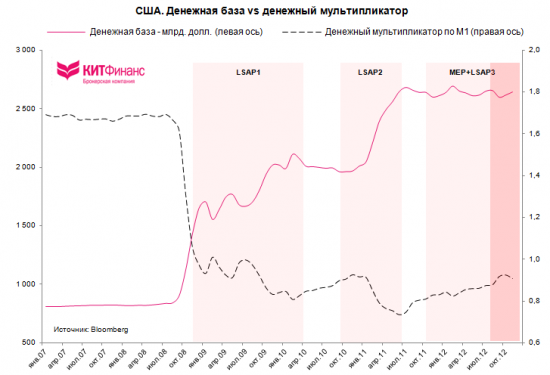

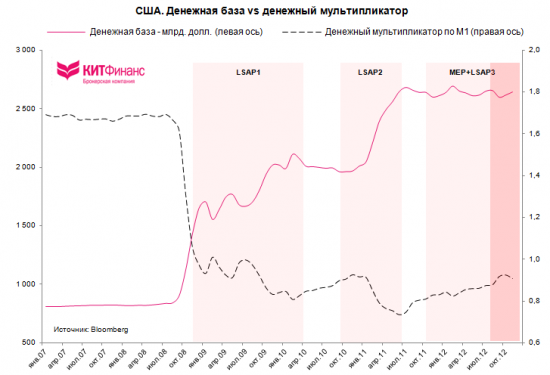

Начавшийся bank run вызвал резкое сокращение денежных мультипликаторов. Причём для агрегата М1 показатель впервые в истории упал ниже единицы. Интересно проследить динамику в агрегате М3, где мультипликатор летом 2008 г. зафиксировал абсолютный максимум, а уже спустя год с небольшим обвалился до своего исторического минимума.

Под натиском угрозы сокращения денежной массы и наступления дефляции, Федрезерву и Бену Бернанке, слепо следовавшим заветам монетариста Фридмана, не оставалось ничего иного, как повторить “успех” Японии, и начать скупку активов через операции на открытом рынке c целью расширения денежной базы. Монетаристам необходим разгон инфляции активов для того, чтобы банковские залоги под кредиты не обесценивались. Кроме этого, растущая инфляция обязательно заставит экономических агентов увеличивать траты из-за боязни обесценения сбережений. Но инфляция растет по причине расширения широких агрегатов, а не благодаря увеличению денежной базы. Вслед за падением кредитной активности сокращается и денежный мультипликатор.

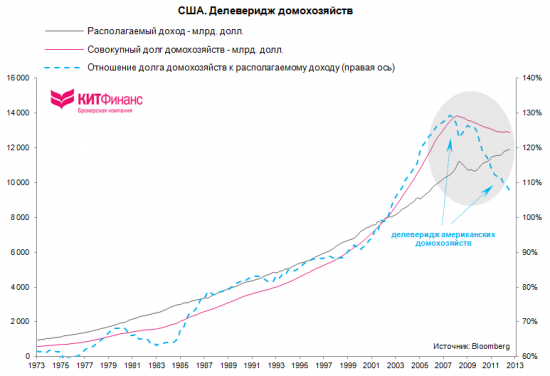

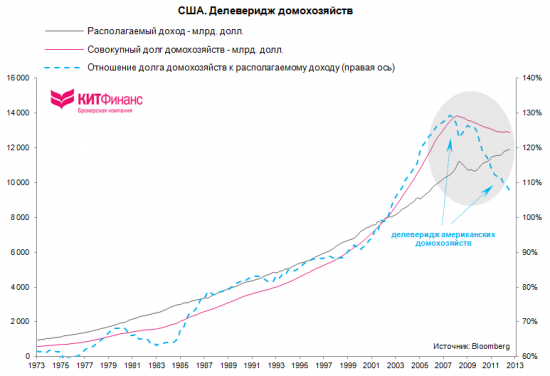

Почему не оживает кредитная активность? Пресловутый делеверидж, о котором мы уже упоминали в первой части трилогии. Перед началом кризиса домохозяйства и корпорации оказались просто перегружены долгом, и едва ли начнут наращивать заимствования, пока размер этого долга не опустится до приемлемых уровней. В 2008 г. объем долгов американских домохозяйств к располагаемым доходам составлял более 130%, в 2012 г. – уже 107%.

В период неустойчивого роста, экономика просто не может “переварить” раздувающуюся денежную массу. Как следствие, новые деньги уходят не на покупку и потребление товаров и услуг, а используются в целях накопления, т.е. вкладываются в акции и облигации или откладываются на депозит. Вот пример.

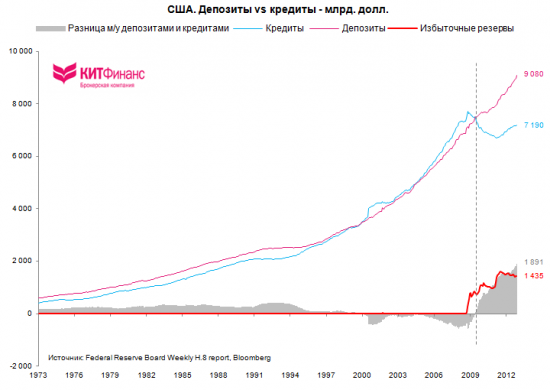

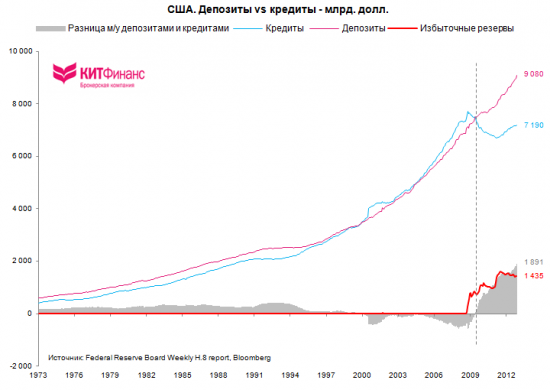

Согласно данным ФРС, объем депозитов в США с 2009 по 2012 гг. вырос на 27% до рекордных $9,17 трлн. При этом объем выданных кредитов за аналогичный период сократился на 6% до $7,17 трлн. Разрыв между объемами привлекаемых на депозиты средств и выдаваемых кредитов начал расширяться с момента коллапса Lehman Brothers Holdings Inc. и к текущему моменту достиг $1,9 трлн.! Но ведь кредиты (актив баланса) формируют необходимые денежные потоки для фондирования обязательств (депозитов) и генерирования прибыли коммерческого банка. Поэтому основной причиной столь плачевного состояния американской экономики является факт того, что банки сформировали избыточные резервы в объеме $1,43 трлн. вместо того, чтобы на каждый привлеченный один доллар в виде депозитов выдавать кредит в размере одного доллара.

Баланс ФРС во времена “QEternity”

Баланс ФРС претерпел значительные изменения за последние годы под тяжестью многочисленных OMO-операций. Сальдо баланса американского регулятора до наступления острой фазы кризиса 2008 г. составляло порядка $0,9 трлн., а сегодня – более $2,85 трлн. (увеличение в 3,2 раза)!

В рамках программ “количественного смягчения” через операции на открытом рынке ФРС довел долю ценных бумаг на балансе до 90% от всех активов. В пассиве крупнейшими статьями являются банкноты в обращении ($1,1 трлн. или 40% всех обязательств) и депозиты депозитных институтов ($1,53 трлн. или 54% всех обязательств), которые в сумме и дают значение денежной базы ($2,64 трлн.).

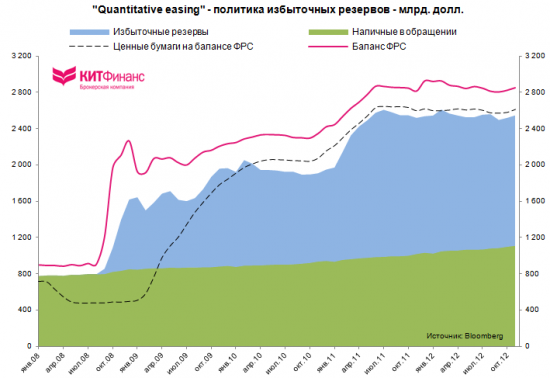

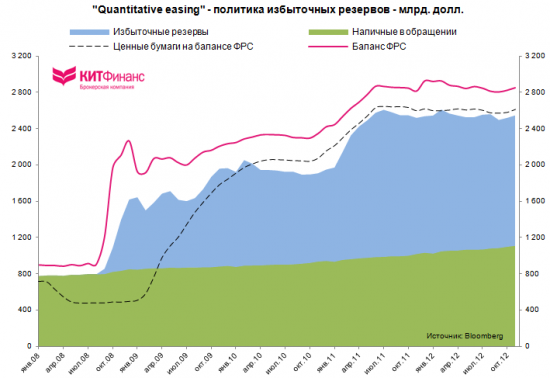

Чтобы понять, почему “количественное смягчение” называют политикой расширения избыточных резервов (excess reserves) необходимо обратиться к следующему графику, на котором отчетливо видно, что основной прирост баланса Феда обеспечивается именно увеличением избыточных резервов банковской системы, которые на данный момент составляют более $1,43 трлн. при общем объеме резервов в $1,59 трлн.*

*напомню, что с 2008 г. на избыточные резервы коммерческих банков в ФРС начисляется 0,25%.

Как долго может продлиться эпоха “избыточных резервов”?

По мнению Бернанке, давшего в сентябре 2012 г. отмашку к запуску “open-ended” QE, это произойдет не ранее того момента, пока уровень безработицы в США не опустится к уровню в 6,5% при условии, что инфляция в ближайший год не превысит целевой 2%-ый уровень более чем на 0,5 п.п.

Как нам известно, глава ФРС направил всю боевую мощь ФРС в виде ежемесячного выкупа ипотечных ценных бумаг на $40 млрд. и трежериз в объеме $45 млрд. на рынок недвижимости. Несмотря на то, что данный сегмент формирует чуть более 2% ВВП США, восстановление сектора недвижимости, наиболее сильно пострадавшего от кризиса 2008 г., является крайне важным для всей экономики. В теории, позитивные сдвиги в этом направлении существенно повысят благосостояние рядового американца, поспособствуют созданию новых рабочих мест, улучшат качество банковского залогового обеспечения и т.п.

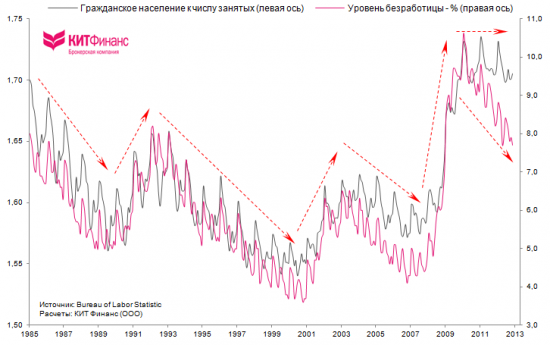

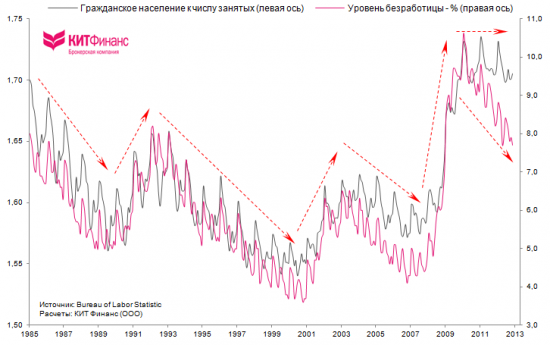

Говоря о таргетируемом уровне безработицы нельзя не отметить одну важную деталь. На представленном ниже графике четко прослеживается начавшееся с 2008 г. “искажение” данных по рынку труда США. Разделив число гражданского населения (civilian labor force) на число занятого населения (employed), получаем количество безработных приходящихся на одного работающего американца. Заметьте, это значение остается стабильным, хотя уровень безработицы продолжает сокращаться. Правильно ли в качестве ориентира для монетарной политики выбирать показатели, которыми можно легко манипулировать?

Как бы то ни было, Бернанке дал нам четкий сигнал того, что операции на открытом рынке будут продолжаться, денежная база и баланс ФРС продолжат расти вместе с избыточными резервами банковской системы. ФРС продолжит следовать монетаристским традициям и будет “печатать” деньги до тех пор, пока они под собственной тяжестью не рухнут на реальный сектор экономики. Возможно, именно поэтому Бернанке обозначил лишь условные (но не количественные как раньше) рамки для очередной программы количественного ослабления в виде таргета по уровню безработицы и инфляции. И ведь правда, зачем смущать инвестиционное сообщество постоянными объявлениями о запуске QE1,2,3…n, если можно сделать одну безлимитную программу? Это и есть политика “QEternity”, производное от “количественное смягчение” и “бесконечность”…

Но все же нельзя исключать того, что монетаристская модель сможет заработать по завершению длительного процесса потребительского/корпоративного делевериджа и полномасштабного восстановления рынка недвижимости США. Судя по оценкам ФРС, это может произойти в перспективе ближайших трех лет, т.е. к 2015 г. Перезапуск американского кредитного двигателя в таком случае может обернуться всплеском инфляции, мощным перетоком капитала из рынка государственного долга в рискованные активы и т.п. Новая волна экономического расширения может продлиться вплоть до начала 2020-х. К тому моменту США встретятся с угрозой обрушения системы социального обеспечения (welfare state), т.к. на это время приходятся пики выплат по социальным обязательствам…

А пока монетаристская “зараза” расползается по миру, и уже поразила все ключевые центробанки (в особенности ЕЦБ, Банк Англии и Банк Японии). Тотальная накачка крупнейших мировых экономик избыточной ликвидностью создает колоссальные дисбалансы на валютном рынке.

Сегодня мир стоит на грани новых валютных и торговых войн.

Дмитрий Шагардин

Брокерская компания КИТ Финанс

В заключительной части трилогии “QEternity” будет предпринята попытка дать объяснение того, почему запуск программ “количественного смягчения” был и остается единственно возможным решением для Центрального банка, придерживающегося монетаристского мировоззрения.

Как мы уже говорили в первой части, переход к нетрадиционной монетарной политике со стороны крупнейших мировых центробанков (особенно ФРС, ЕЦБ, Банка Японии и Банка Англии) в виде расширения объема избыточных резервов банковской системы через покупки долгосрочных активов был вызван тем, что использование традиционных инструментов хоть и помогло в условиях разрастающегося кризиса опустить уровень ставок овернайт к минимальным значениям (ограниченным уровнем депозитной ставки), но так и не смогло решить проблему нежелательно низких уровней загрузки производственных мощностей, подавленной инфляции и угрозы сползания в дефляцию.

Для начала рассмотрим теоретическую часть, обратившись к таким понятиям как денежная масса, денежная база и денежный мультипликатор.

Взаимосвязь денежной массы, денежного мультипликатора и денежной базы

Говоря о политике “количественного смягчения” необходимо еще раз вспомнить доктрину монетариста Милтона Фридмана, согласно которой рост денежной базы обязательно приведет к росту денежных агрегатов (M1 или M2) пропорционально росту денежной массы в широком определении при стабильном значении денежного мультипликатора. А рост денежной массы в широком определении обязательно приведет к увеличению уровня номинальных расходов пропорционально увеличению денег, если скорость обращения денег остается стабильной.

Причина, по которой денежная база кратно возрастает, т.е. мультиплицируется, состоит в том, что при банковской системе с частичным резервированием банки используют часть денег, полученных в качестве депозитов, для выдачи новых кредитов.

Формула денежного мультипликатора в условиях банковской системы с частичным резервированием и наличными деньгами у населения выглядит следующим образом:

M = {(cu+1)/(cu+res)}*BASE, где:

— M – предложение денег, денежная масса, т.е. деньги на руках населения (СU) и их депозиты в банках (DEP), M= CU+ DEP

— BASE – денежная база, т.е. пассивы центрального банка, которые пригодны для использования в качестве денег – наличные деньги населения (CU) и банковские резервы (RES), BASE= CU+ RES

— (cu+1)/(cu+res) – денежный мультипликатор, т.е. количество денежной массы, которое может создаваться на основе одной единицы денежной базы, где:

— cu – норма банковского депонирования, т.е. отношение объема наличных денег (CU) к объему депозитов (DEP), выбранного населением, cu= CU/DEP

— res – норма банковского резервирования, т.е. отношение объема резервов (RES) к депозитам (DEP), выбранного банками, res= RES/DEP

Из представленного уравнения следует, что денежная база кратна денежной массе.

Отмечу, что в формуле денежного мультипликатора норма банковского депонирования (cu) в большей степени определяется населением. Население может поднять коэффициент депонирования до желаемого уровня путем изъятия наличных денег из банков (особенно во время кризисов), увеличив сумму наличных (CU) и уменьшив объем депозитов (DEP), и наоборот. Норма банковского резервирования (res) определяется решением банков о том, какую часть своих депозитов ссудить.

Денежный мультипликатор снижается, когда повышается коэффициент депонирования или норма резервирования. Когда норма резервирования повышается, банки дают в кредит меньшую часть каждого доллара из своих депозитов, создавая меньше денег при той же самой денежной базе. Когда растет коэффициент депонирования, население кладет меньше своих денег в банк, что означает, что у банков остается меньше денег для кредитования. Когда банки сокращают кредитование, на основе той же самой денежной базы создается меньше денег, что снова уменьшает денежный мультипликатор.

Важно понимать, что монетарный регулятор (в нашем случае ФРС) может лишь опосредованно влиять на величину денежного мультипликатора и прямо влиять на денежную базу. В этом и состоит суть программ “количественного ослабления” – в расширении денежной базы.

В следующей таблице проиллюстрирован денежный мультипликатор и соотношение между наличными, резервами, денежной базой и денежной массой в США по состоянию на ноябрь 2012 г.

Денежный мультипликатор в период Великой депрессии 1930-х

Система частичного банковского резервирования работает на основе предположения о том, что отток и приток депозитов (резервов) приблизительно сбалансированы и, в частности, что большая часть владельцев депозитов никогда не захотят в одно и то же время забрать свои деньги. А это значит, что денежный мультипликатор обычно является стабильным. Но так бывает не всегда.

Масштабное паническое изъятие депозитов из банков называется “набегами на банки” (bank run). Подобная банковская паника разразилась в начальной стадии Великой Депрессии в период с 1930-1933 гг., что привело к резкому падению денежного мультипликатора, создав серьезные проблемы для денежно-кредитной политики США.

Bankrun повлиял на денежный мультипликатор двумя способами:

Во-первых, люди стали недоверчивы по отношению к банкам, боясь, что они могут неожиданно обанкротиться и не смогут выплатить вкладчикам всю сумму их депозитов. Перевод депозитов в наличные вызвал рост коэффициента депонирования.

Во-вторых, в ожидании набегов вкладчиков банки начали держать больше резервов для обеспечения своих депозитов, что увеличило норму резервирования.

Таким образом, увеличение коэффициента депонирования и нормы резервирования привело к падению денежного мультипликатора. Несмотря на то, что с марта 1930 г. по март 1933 г. денежная база выросла на 20%, денежный мультипликатор упал настолько сильно, что денежная масса сократилась на 35%.

Существуют некоторые разногласия по поводу того, действительно ли падение предложения денег было основной причиной снижения национального продукта в течение 1930-1933 гг., но все согласны с тем, что сильное снижение уровня цен в этот период (почти на 1/3) явилось результатом резкого сокращения денежной массы. Поэтому так боятся дефляции. Бен Бернанке, вслед за своим кумиром Милтоном Фридманом, уверен, что Великую депрессию можно было предотвратить, насытив денежную систему избыточной ликвидностью…

Средства контроля над денежной массой

Чтобы изменить уровень предложения денег в системе, ФРС должна повлиять на величину денежного мультипликатора или изменить величину денежной базы. Исходя из формулы денежного мультипликатора, которую мы рассматривали в начале третьей главы, сделать это можно следующими способами:

Как видно из представленной таблицы, повлиять на величину денежной базы регулятору напрямую возможно посредством регулирования 1) операций на открытом рынке, 2) заимствований через “дисконтное окно” и 3) учетной ставки, а на денежный мультипликатор через изменение 1) нормы резервирования, 2) коэффициента депонирования и 3) резервных требований.

При этом наиболее прямой и часто используемый способ изменения предложения денег — это увеличение или снижение денежной базы. Ведь при любом значении денежного мультипликатора изменение в денежной базе вызовет пропорциональное изменение в денежной массе.

Основные рычаги влияния на денежную базу

Покупка на открытом рынке

Если центральный банк планирует увеличить денежную базу, он должен “напечатать” дополнительные деньги (конечно, речь идет об электронных деньгах), чтобы затем использовать их для покупки активов у прайм-дилеров (банков, имеющих право на проведение операций с Федом). Такие покупки увеличивают денежную базу, которая равна совокупным обязательствам Центрального банка (наличность плюс банковские резервы) и начинает расти даже при неизменном денежном мультипликаторе.

Покупки или продажи активов центральным банком называются операциями на открытом рынке (Openmarketoperations, OMO). Операции на открытом рынке являются прямым способом для изменения их национальной денежной базы.

Кредитование через “дисконтное окно”, изменение учетной ставки

Основной причиной создания ФРС было стремление попытаться ослабить тяжелые финансовые кризисы. Предполагалось, что Фед будет выступать в роли “кредитора последней инстанции”, т.е. постоянно находиться в полной готовности предложить резервы (отсюда и название “Федеральная Резервная Система”) тем банкам, которые испытывают трудности с фондированием и нуждаются в наличных деньгах, чтобы удовлетворить требования вкладчиков или выполнять нормативы по резервным требованиям. Предоставление банкам дополнительных резервов в форме кредитов ФРС называется кредитом через “дисконтное окно” (discount window lending), а процентная ставка, которая взимается за предоставление в ссуду резервов, называется учетной ставкой (discount rate).

Например, если банки занимают у ФРС $1 млрд. и размещают эти займы на своих резервных счетах, то это отражается на балансе ФРС следующим образом: 1) со стороны активов кредиты депозитным институтам возрастают на $1 млрд. и 2) со стороны пассивов вклады депозитных институтов также возрастают на $1 млрд., увеличивая на $1 млрд. денежную базу (далее мы увидим, что на пике кризиса 2008 г. банки активно пользовались кредитованием через “дисконтное окно”). Увеличение заимствований через “дисконтное окно” повышает денежную базу.

Изменение учетной ставки может использоваться ФРС для воздействия на денежную массу. Повышение учетных ставок (с 2003 г. их две – первоклассная и второразрядная) делает займы через “дисконтное окно” более дорогими. Если банки увеличивают свои заимствования в ответ на более низкие учетные ставки, денежная база расширяется. При постоянном значении денежного мультипликатора расширение денежной базы означает рост денежной массы.

Вместо того чтобы брать ссуды у ФРС, банк может занять резервы у других банков, которые располагают избыточными резервами. Такие заемные средства называются федеральными фондами, а процентная ставка, взимаемая по ним, называется процентной ставкой по федеральным фондам (fedfundsrate).

Эффективная ставка по федеральным фондам (effective fed funds rate) является средневзвешенной ставкой по всем ставкам, под которые банки одолжили излишки своих резервов на корсчетах ФРС другим банкам для покрытия ими недостаточных резервов. Комитет по открытым рынкам ФРС по итогам заседаний принимает решение о целевом уровне ставки по федеральным фондам (fed funds target rate) – по этой ставке рефинансирования определяют тот уровень, куда надо “привести” рынок.

Наличие “дисконтного окна” не мешает ФРС в конечном итоге контролировать денежную базу. Если ФРС считает, что банки занимают слишком много, она может помешать займам через повышение учетной ставки (что было сделано в декабре 2010 г.) или просто отказаться выдавать второразрядные кредиты. Более того, ФРС может компенсировать любые последствия банковских заимствований для денежной базы через операции на открытом рынке (OMO).

От теории к реальности. Баланс ФРС и операции на открытом рынке

Как мы знаем, Федрезерв в ответ на усугубляющийся кризис в конце 2008 г. установил целевой уровень ставки по федеральным фондам в пределах 0-0,25%, а депозитную ставку на уровне 0,25%.

В то же время испытывающие трудности с фондированием коммерческие банки США активно использовали возможность кредитования через “дисконтное окно” – ФРС тогда выступала в качестве “кредитора последней инстанции”. На тот момент раздел “кредиты депозитным институтам” был одним из самых быстрорастущих в активе баланса ФРС после раздела “свопы с центральными банками” (Фед спасал не только национальную банковскую систему, но всех “нерезидентов”, подвязанных на этой системе). Таким образом, два из трех основных инструментов влияния на денежную базу были задействованы в полной мере.

Начавшийся bank run вызвал резкое сокращение денежных мультипликаторов. Причём для агрегата М1 показатель впервые в истории упал ниже единицы. Интересно проследить динамику в агрегате М3, где мультипликатор летом 2008 г. зафиксировал абсолютный максимум, а уже спустя год с небольшим обвалился до своего исторического минимума.

Под натиском угрозы сокращения денежной массы и наступления дефляции, Федрезерву и Бену Бернанке, слепо следовавшим заветам монетариста Фридмана, не оставалось ничего иного, как повторить “успех” Японии, и начать скупку активов через операции на открытом рынке c целью расширения денежной базы. Монетаристам необходим разгон инфляции активов для того, чтобы банковские залоги под кредиты не обесценивались. Кроме этого, растущая инфляция обязательно заставит экономических агентов увеличивать траты из-за боязни обесценения сбережений. Но инфляция растет по причине расширения широких агрегатов, а не благодаря увеличению денежной базы. Вслед за падением кредитной активности сокращается и денежный мультипликатор.

Почему не оживает кредитная активность? Пресловутый делеверидж, о котором мы уже упоминали в первой части трилогии. Перед началом кризиса домохозяйства и корпорации оказались просто перегружены долгом, и едва ли начнут наращивать заимствования, пока размер этого долга не опустится до приемлемых уровней. В 2008 г. объем долгов американских домохозяйств к располагаемым доходам составлял более 130%, в 2012 г. – уже 107%.

В период неустойчивого роста, экономика просто не может “переварить” раздувающуюся денежную массу. Как следствие, новые деньги уходят не на покупку и потребление товаров и услуг, а используются в целях накопления, т.е. вкладываются в акции и облигации или откладываются на депозит. Вот пример.

Согласно данным ФРС, объем депозитов в США с 2009 по 2012 гг. вырос на 27% до рекордных $9,17 трлн. При этом объем выданных кредитов за аналогичный период сократился на 6% до $7,17 трлн. Разрыв между объемами привлекаемых на депозиты средств и выдаваемых кредитов начал расширяться с момента коллапса Lehman Brothers Holdings Inc. и к текущему моменту достиг $1,9 трлн.! Но ведь кредиты (актив баланса) формируют необходимые денежные потоки для фондирования обязательств (депозитов) и генерирования прибыли коммерческого банка. Поэтому основной причиной столь плачевного состояния американской экономики является факт того, что банки сформировали избыточные резервы в объеме $1,43 трлн. вместо того, чтобы на каждый привлеченный один доллар в виде депозитов выдавать кредит в размере одного доллара.

Баланс ФРС во времена “QEternity”

Баланс ФРС претерпел значительные изменения за последние годы под тяжестью многочисленных OMO-операций. Сальдо баланса американского регулятора до наступления острой фазы кризиса 2008 г. составляло порядка $0,9 трлн., а сегодня – более $2,85 трлн. (увеличение в 3,2 раза)!

В рамках программ “количественного смягчения” через операции на открытом рынке ФРС довел долю ценных бумаг на балансе до 90% от всех активов. В пассиве крупнейшими статьями являются банкноты в обращении ($1,1 трлн. или 40% всех обязательств) и депозиты депозитных институтов ($1,53 трлн. или 54% всех обязательств), которые в сумме и дают значение денежной базы ($2,64 трлн.).

Чтобы понять, почему “количественное смягчение” называют политикой расширения избыточных резервов (excess reserves) необходимо обратиться к следующему графику, на котором отчетливо видно, что основной прирост баланса Феда обеспечивается именно увеличением избыточных резервов банковской системы, которые на данный момент составляют более $1,43 трлн. при общем объеме резервов в $1,59 трлн.*

*напомню, что с 2008 г. на избыточные резервы коммерческих банков в ФРС начисляется 0,25%.

Как долго может продлиться эпоха “избыточных резервов”?

По мнению Бернанке, давшего в сентябре 2012 г. отмашку к запуску “open-ended” QE, это произойдет не ранее того момента, пока уровень безработицы в США не опустится к уровню в 6,5% при условии, что инфляция в ближайший год не превысит целевой 2%-ый уровень более чем на 0,5 п.п.

Как нам известно, глава ФРС направил всю боевую мощь ФРС в виде ежемесячного выкупа ипотечных ценных бумаг на $40 млрд. и трежериз в объеме $45 млрд. на рынок недвижимости. Несмотря на то, что данный сегмент формирует чуть более 2% ВВП США, восстановление сектора недвижимости, наиболее сильно пострадавшего от кризиса 2008 г., является крайне важным для всей экономики. В теории, позитивные сдвиги в этом направлении существенно повысят благосостояние рядового американца, поспособствуют созданию новых рабочих мест, улучшат качество банковского залогового обеспечения и т.п.

Говоря о таргетируемом уровне безработицы нельзя не отметить одну важную деталь. На представленном ниже графике четко прослеживается начавшееся с 2008 г. “искажение” данных по рынку труда США. Разделив число гражданского населения (civilian labor force) на число занятого населения (employed), получаем количество безработных приходящихся на одного работающего американца. Заметьте, это значение остается стабильным, хотя уровень безработицы продолжает сокращаться. Правильно ли в качестве ориентира для монетарной политики выбирать показатели, которыми можно легко манипулировать?

Как бы то ни было, Бернанке дал нам четкий сигнал того, что операции на открытом рынке будут продолжаться, денежная база и баланс ФРС продолжат расти вместе с избыточными резервами банковской системы. ФРС продолжит следовать монетаристским традициям и будет “печатать” деньги до тех пор, пока они под собственной тяжестью не рухнут на реальный сектор экономики. Возможно, именно поэтому Бернанке обозначил лишь условные (но не количественные как раньше) рамки для очередной программы количественного ослабления в виде таргета по уровню безработицы и инфляции. И ведь правда, зачем смущать инвестиционное сообщество постоянными объявлениями о запуске QE1,2,3…n, если можно сделать одну безлимитную программу? Это и есть политика “QEternity”, производное от “количественное смягчение” и “бесконечность”…

Но все же нельзя исключать того, что монетаристская модель сможет заработать по завершению длительного процесса потребительского/корпоративного делевериджа и полномасштабного восстановления рынка недвижимости США. Судя по оценкам ФРС, это может произойти в перспективе ближайших трех лет, т.е. к 2015 г. Перезапуск американского кредитного двигателя в таком случае может обернуться всплеском инфляции, мощным перетоком капитала из рынка государственного долга в рискованные активы и т.п. Новая волна экономического расширения может продлиться вплоть до начала 2020-х. К тому моменту США встретятся с угрозой обрушения системы социального обеспечения (welfare state), т.к. на это время приходятся пики выплат по социальным обязательствам…

А пока монетаристская “зараза” расползается по миру, и уже поразила все ключевые центробанки (в особенности ЕЦБ, Банк Англии и Банк Японии). Тотальная накачка крупнейших мировых экономик избыточной ликвидностью создает колоссальные дисбалансы на валютном рынке.

Сегодня мир стоит на грани новых валютных и торговых войн.

Дмитрий Шагардин

Брокерская компания КИТ Финанс

16 Комментариев

Ruslan_Loginov24 декабря 2012, 18:13не дурно написано Дмитрий… четкий +0

Ruslan_Loginov24 декабря 2012, 18:13не дурно написано Дмитрий… четкий +0 blues24 декабря 2012, 18:40Спасибо, Дмитрий!0

blues24 декабря 2012, 18:40Спасибо, Дмитрий!0 Endeavour24 декабря 2012, 19:27Дмитрий, очень ясно и доступно! А почему приходите к выводу о валютных войнах? Какие у Вас мысли относительно того, какой механизм формирования «глобальных дисбалансов» через избыточную ликвидность?0

Endeavour24 декабря 2012, 19:27Дмитрий, очень ясно и доступно! А почему приходите к выводу о валютных войнах? Какие у Вас мысли относительно того, какой механизм формирования «глобальных дисбалансов» через избыточную ликвидность?0

Читайте на SMART-LAB:

Оптимальная структура капитала в условиях высокой ставки: когда долг всё ещё выгоден

Структура капитала эмитента напрямую влияет на риск инвестиций в выпускаемые им ценные бумаги. Для вложений в долговые инструменты главное — правильно оценивать способность компании обслуживать...

16:19

Размещения облигаций на этой неделе

🔥 — выпуски с наибольшей премией ко вторичному рынку

🔻 — выпуски, уступающие вторичному рынку

24 февраля

1. Балтийский лизинг, БО-П22 (₽). 🔺

🔹Купон: <19,00% с...

16:18