Итоги 5 лет инвестиций. Часть 1: Российские акции

Я уже пять лет в режиме полной открытости рассказываю о том, как я формирую свой собственный «мини-пенсионный фонд».

Будет ещё две части: вторая будет посвящена облигациям, а третья — иностранным акциям и совокупным итогам.

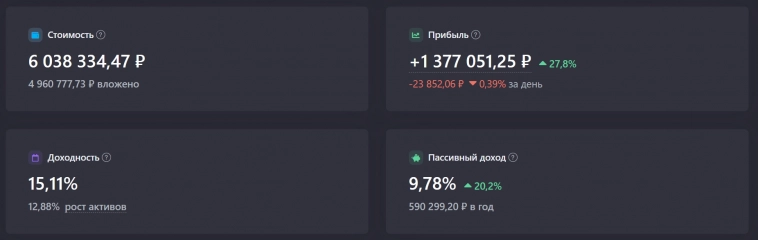

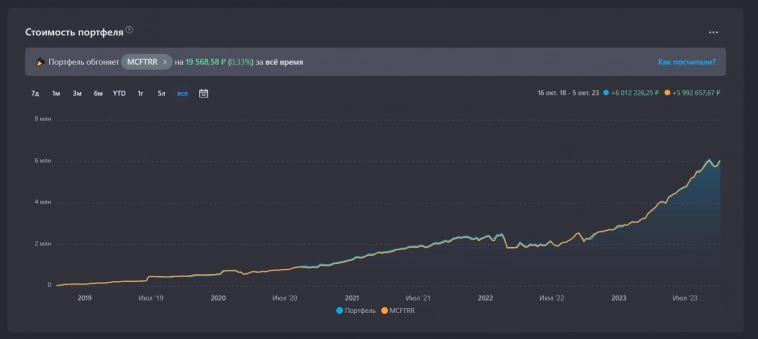

Что вы писали в этот день в прошлом? - Смарт-Лаб предлагает мне прочитать мой пост годичной давности. Год назад российские акции были на дне. Была объявлена мобилизация. Люди массово покидали страну, сфера услуг испытывала не самые лучшие времена. Некоторые мои знакомые, пережившие февральскую шоковую терапию, распродали свои акции в конце сентября 2022 года, фактически сделав ставку на смерть российского фондового рынка. Тогда мой портфель российских акций стоил 2,3 млн ₽ (при вложенных 3 млн ₽), результат составлял почти -700 тысяч или -23%. Что изменилось за год с того времени и за 5 лет с начала существования этого портфеля? Сейчас всё расскажу.

Прирост +3,72 млн ₽ за 1 год. На самом деле, никакого финансового гения здесь нет. Секрет такого результат простой — вложено +1,93 млн ₽ новых средств (из них 328 тыс. ₽ реинвестированных дивидендов и 1,6 млн ₽ своих).

Получается, чистый прирост за последний год равен +1,79 млн ₽ (+2,12 млн ₽ с учетом дивидендов).

Динамика прибыльности за последний год

Ровно месяц назад (в начале сентября) было и того больше, но акции немного упали в цене.

Год назад были убытки, так что за весь 5-летний период результат поскромнее: +1,377 млн ₽.

Эта цифра имеет две составляющие:

Чистый прирост стоимости включает в себя комиссии при сделках купли/продажи бумаг. Цифры указаны после удержанных налогов.

Доходность составляет 15% годовых. Т.е. в среднем портфель прирастал на 15% в год на протяжении 5 лет. Вам может показаться такой результат скромным, но лично я считаю его вполне достойным — с учетом всего того дерьма, которое мне с ним удалось пережить в последние 3,5 года.

Для сравнения:

Официальная средняя инфляция за 5 лет: 6,4%. Ссылка

Наблюдаемая населением средняя инфляция за 5 лет: 13%. Ссылка

Средняя ключевая ставка Банка России: 7,4% (предположим, что это примерно равно усредненной ставке по вкладам). Ссылка

Курс доллара: 66,21₽ -> 99,45₽ или +50,2% за 5 лет или около +10% в год. Ссылка

Вторичная недвижимость* в городе проживания (СПБ) за квадратный метр: 125000₽ -> 205000₽ или +64% или около +12,8% в год (10,4% годовых). Ссылка. Аренда с учетом амортизации могла приносить порядка 4% в год, так что в сумме получилось бы около 16,8% в год (14,4% годовых). Но есть и нюанс: я не выделял на покупку акций сумму, эквивалентную стоимости квартиры. Так что была бы и уплата процентов по ипотеке, которая съела бы значительную часть доходности.

Золото, монеты «Победоносец» (7,78 гр): 20800₽ -> 48600₽ ли +133% за 5 лет или +26,6% в год (18,5% годовых). Ссылка

*Первичная недвижимость выросла сильнее, но взяты реалистичные (а не теоретические) активы. В случае покупки квартиры 5 лет назад и её продажи сейчас — это вторичная недвижимость, даже если при покупке она была первичной.

Как видно на моем примере, долгосрочные вложения в российские акции (с разрушительным падением и последующим восстановлением) на периоде 2018-2023 гг. уверенно обгоняют официальную инфляцию и ставку по вкладам. И даже немного обгоняют наблюдаемую населением инфляцию — ту, что ближе (хоть и выше) к моей личной наблюдаемой инфляции (эту статистику тоже веду). Когда я начал, одной из главных задач, ради которой все затевалось, была задача обгона инфляции. Чтобы то, что я заработал в 2018 или 2019 году (или даже то, что заработано в 2012 году — «тянутся» за мной еще и те сбережения, с уже значительным эффектом сложного процента) — не обесценилось со временем.

Российские акции обгоняют и крепнущий доллар. Как нас ни пугали летом прошлого года, что грязная зеленая бумажка превратится в мусор, она пока что только дорожает. Но не такими темпами, как акции.

Сопоставимую доходность дает недвижимость (смотря по каким правилам считать). Лучше доходность на моем периоде у золота.

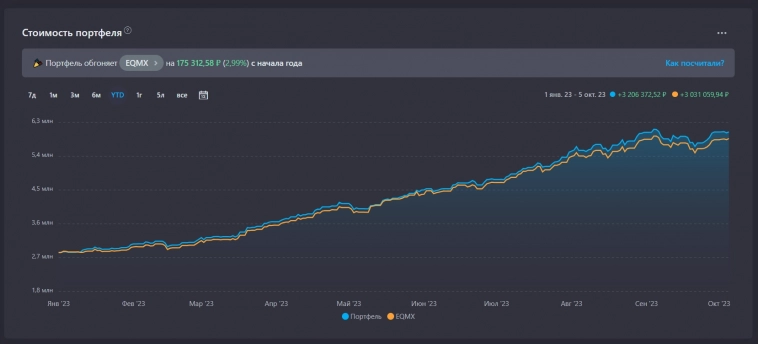

На протяжении 5 лет мне удается то, что считалось ранее невозможным! Покупая отдельные акции в пропорциях индекса Мосбиржи очень мелкими суммами и нестабильно (сегодня Лукойл, а завтра Роснефть, к примеру), я показываю такой же результат как и у индекса. Многие могут задаться вопросом «А зачем тебе доходность как у индекса?» и «Не проще ли купить БПИФ?». Может и проще, но я довольно жадный:

И при заявленных комиссиях 0,7% в год терять 3% за неполный год — нет, спасибо. Мне эти 175000₽ всего за 9 месяцев самому пригодятся. А доходность индекса меня устраивает.

Мне с таким портфелем спокойно спится по ночам. А разве не это является ключевым фактором инвестиционной стратегии?

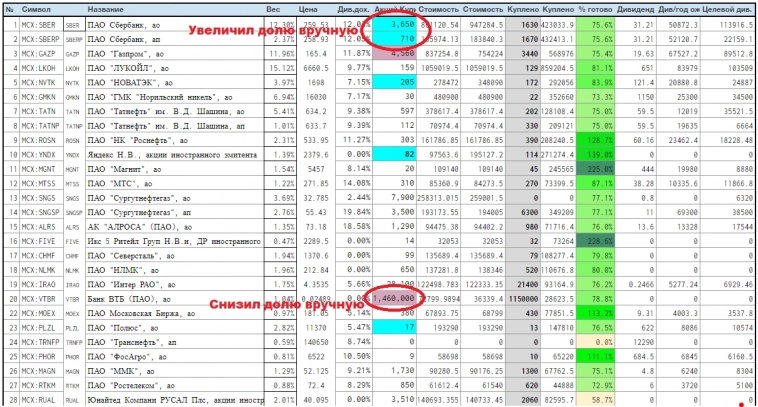

Правда, сейчас не так ровно всё идет как год назад, а количество компаний, где я немного «подкрутил» вес — увеличилось. Так, я немного повысил вес (т.е. покупаю больше, чем в индексе) таких компаний как Сбербанк, Новатэк, Яндекс, Тинькофф. И немного понизил вес таких компаний как ВТБ, Газпром, Аэрофлот.

Портфель акций рос 11 месяцев подряд, снизившись лишь в прошлом месяце:

В октябре 2022 тоже был плюс, итого 11 месяцев

Как оказалось, такого с российскими акциями ещё не было — чтобы индекс Мосбиржи (с учетом дивидендов) рос 11 месяцев. До года немного не дотянул, в сентябре немного снизились цены.

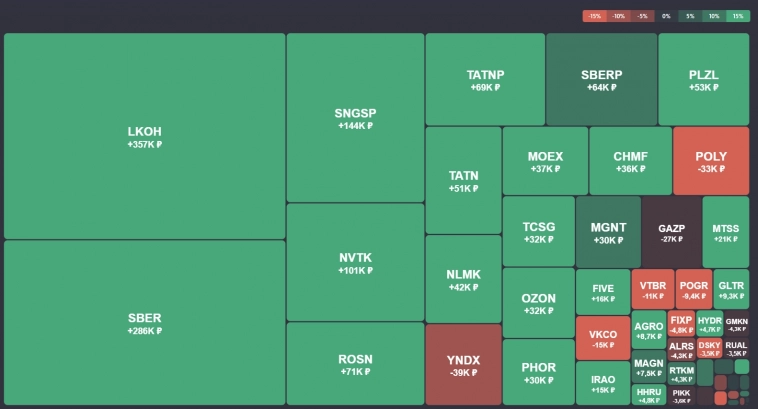

Больше всего денег принес Лукойл, +357000₽ (из них 160000₽ — это дивиденды). Компания продает бензин населению и экспортирует нефть, и делится со мной дивидендами.

Сбербанк (см. сумму SBER и SBERP) отстает несильно, +350000₽ (из них 108000₽ — это дивиденды). Люди берут ипотеки в Сбере, а банк делится со мной прибылью с процентов по ипотекам. Много акций Сбербанка удалось купить, когда они стоили 100-110₽ в 2022 году. Я не мог поверить своему счастью — деньги буквально лежали на земле, их оставалось просто поднимать. Как это обычно и бывает, абсолютное большинство людей вокруг в это время хоронили экономику страны (и Сбербанк). Сегодня акции Сбера стоят 260₽, и в следующем году от него ожидают рекордные дивиденды в размере около 33-35₽ на акцию.

Убыточные тоже есть, но убытки по ним на данный момент не такие большие. В Газпроме сконцентрировано очень много денег, и даже с учетом дивидендов акции сейчас в убытке (-27000₽). Но достаточно ему вырасти на 5%, и убытка не будет.

Убытки, которые останутся таковыми скорее всего навечно — это акции Петропавловска (-9400₽). Компания — банкрот. Я продал акции с -95% результатом в самый последний день торгов. Полиметалл (-33000₽) тоже навряд ли вернется в портфель — я продал акции из-за того, что акционерами из России компания решила пожертвовать ради благополучия акционеров из Лондона. Компания переехала в Казахстан, пообещала продать весь свой российский бизнес (примерно 70% от всего бизнеса компании), а вырученные средства — заплатить в виде дивидендов. Но есть нюанс — дивиденды, причитающиеся российским акционерам, до них не дойдут — зависнут в Бельгии до снятия санкций. Это не я придумал, это компания сама рассказала. Так что я решил продать эти акции с убытком, несмотря на то, что ее акции до сих пор обращаются. После моей продажи они подешевели с 600₽ за штуку до 500₽ за штуку. Пока что выглядит это как не самое плохое решение.

Дивиденды

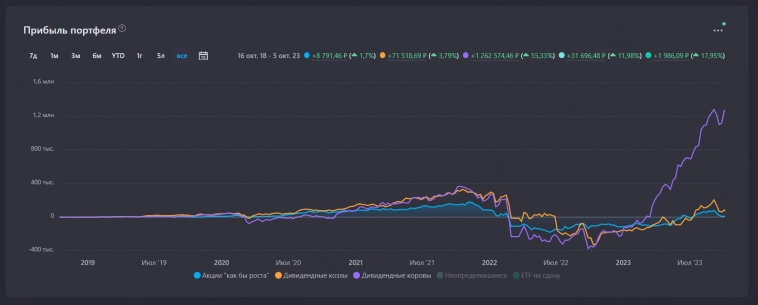

Выше по тексту я уже пару раз коснулся темы дивидендов. Действительно, сейчас это главный цено-определяющий фактор для российских акций. Я смирился с этим фактом, и разделил свой портфель на несколько условных категорий: Дивидендные Коровы, Дивидендные Козлы (дивиденды платить перестали) и Акции «как бы роста» (дивиденды и не платили, потому что вкладываются в развитие). Есть еще неопределившиеся (Магнит и Ростелеком), которые в конце месяца скорее всего обретут статус «козлов».

Как видно, практически вся прибыль, которую я имею — это прибыль от Дивидендных коров. Акции «как бы роста» совсем не растут.

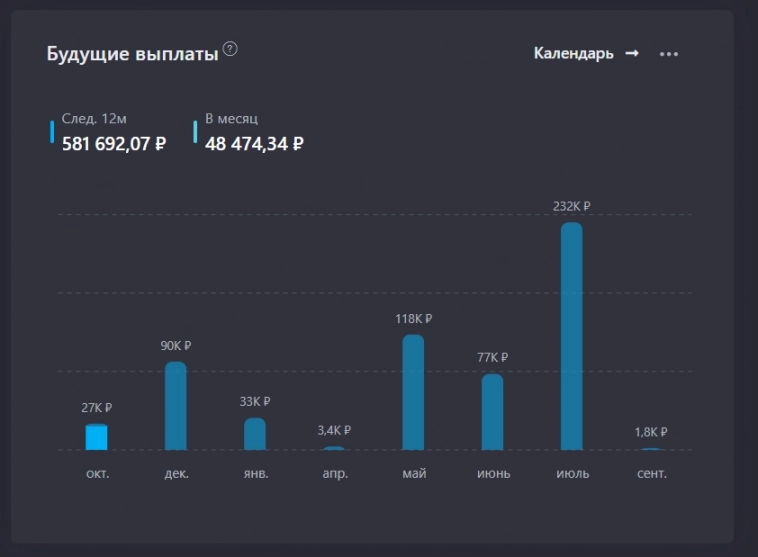

Рекорд по дивидендам за календарный месяц был поставлен в октябре прошлого года — было получено 100265₽ за один месяц. Эта сумма сопоставима (чуть меньше) наших расходов за тот месяц, следующей психологической вехой будет такой месяц, когда дивидендов поступит больше, чем было потрачено на жизнь.

К сожалению, октябрь 2022 с рекордными суммарными дивидендами не попадает в диапазон «последние 12 месяцев»

Из недавних неплохим был май, 88 тысяч ₽ дивидендов.

Если говорить о будущих выплатах, то ожидается порядка 50 тысяч ₽ в месяц в среднем и рекорд в июле 2024 года. Что же, поживем-увидим. Из них 97000₽ — это прогноз по дивидендам Газпрома, в чем я немного сомневаюсь.

Мои планы на будущий год: продолжать покупать акции российских компаний не менее чем на 100 тысяч рублей в месяц. На ближайшие полгода есть рублевые запасы на коротких доходных вкладах, так что даже несмотря на то, что я решил несколько месяцев не работать, это будет возможно делать, просто уменьшая эти самые запасы, которые именно под такие нужды и хранятся.

На данный момент портфель российских акций занимает примерно 21,5% от всего объема мини-пенсионного фонда. Несмотря на то, что о нем интересно писать, его интересно вести — он до сих пор занимает далеко не основную часть сбережений. А об остальном расскажу в частях 2 и 3.

---

Наблюдать за моими попытками самостоятельно накопить себе на пенсию (вопреки всем попыткам судьбы мне помешать) вы можете в моем скромном блоге в Telegram. Подпишитесь — отписаться всегда успеете.

Не понимаю, почему Вы при сравнении с альтернативными классами активов используете простой процент для определения среднегодового прироста?

Очевидно же, что нужен сложный!

Инфляция в 10% в год даст прирост цен на 61% за 5 лет (не 50%!)

Таким образом, золото с приростом на 133% за 5 лет росло на примерно 18,4% в год в среднем

если после президентских выборов США разоблачат твою американку, вообще на работу выходить не будешь хэхэхэ.