Роснефть (ROSN). Отчёт за 2Q 2023. Дивиденды. Перспективы.

Приветствую на канале, посвященном инвестициям! 30.08.23 вышел отчёт за первое полугодие 2023 г. компании Роснефть (ROSN). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Роснефть — лидер российской нефтяной отрасли и одна из крупнейших публичных нефтяных компаний мира. Это стратегическое предприятие России.

Основные виды деятельности: поиск, разведка и добыча углеводородов, переработка, а также сбыт нефти, газа и продуктов их переработки на территории РФ и за ее пределами. Доля в мировой добыче нефти составляет около 6%. Доля в добычи нефти в России 40%. Также с долей 8%, «Роснефть» является одним из крупнейших независимых производителей газа в России. Компании принадлежат 13 нефтеперерабатывающих заводов в РФ. И около трёх тысяч АЗС. Это крупнейший налогоплательщик страны.

Роснефть» — безусловный лидер по запасам углеводородов среди публичных нефтегазовых компаний мира. Доказанные запасы углеводородов превышают 42 млрд баррелей в нефтяном эквиваленте. Этого хватит более чем на 20 лет.

По состоянию на середину 2021 года: 40,4% акций принадлежало государству, 19,75% британской компании BP, и 18,46% Катарскому фонду.

С марта 2022 года Роснефть находится под санкциями Евросоюза. А в сентябре прошлого года Германия объявила о конфискации активов Роснефти, которые включали долю в заводах в размере 12% от всех нефтеперерабатывающих мощностей Германии.

Текущая цена акций.

За последний год акции компании выросли в два раза. Но с наскока не удалось пробить уровень в 580 рублей. На текущий момент котировки находятся в середине восходящего канала.

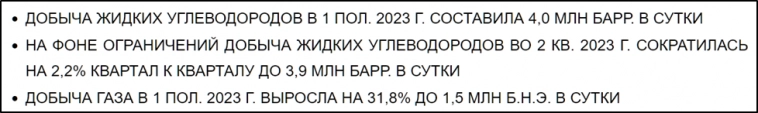

Операционные результаты.

Добыча жидких углеводородов в 1П 2023 составила 4 млн баррелей в сутки. Причем из-за ограничений в рамках ОПЕК+, во втором квартале добыча сократилась на 2,2%. Как отметил председатель правления Игорь Сечин, «Роснефть» в том или ином виде ограничивает добычу нефти с 2017 г., что не позволяет в полной мере реализовать собственный потенциал.

Зато добыча газа в первом полугодии выросла почти на треть до 1,5 млн баррелей в н. э. в сутки. Этого удалось добиться благодаря наращиванию добычи на проекте Роспан и запуску с конца 2022 года проекта Харампур.

На диаграмме видно, что добыча нефти остается на высоких уровнях. Переработка сократилась, из-за потери заводов в Германии и сезонных работ. А добыча газа растет уже несколько лет подряд. За последние полгода было добыто более 43 млрд кубометров.

Для сравнения: Газпром за первое полугодие добыл 179 млрд, а Новатэк 41 млрд кубометров.

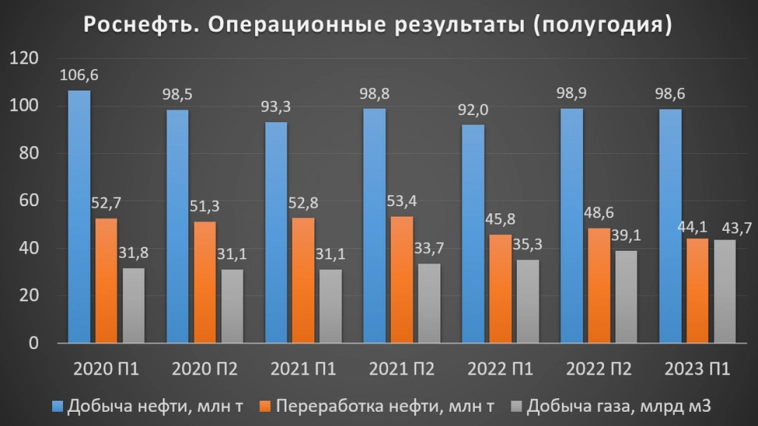

Цены на нефть.

Цена на нефть марки BRENT находится на максимумах текущего года и на уровне средних цен прошлого года, который был сильнейшим за последние 8 лет.

Правда, из-за санкций, Urals торгуется с дисконтом к BRENT. Но в последние месяцы дисконт снизился до 15%. Из-за снижения дисконта и мощной девальвации рубля, цены на Urals в рублях выросли в два раза с начала года. И сейчас находятся на максимальных за последние 1,5 года отметках.

Кстати, нужно отметить, что российская нефть ВСТО или по-другому ESPO, вообще стоит дороже BRENT. Это малосернистый сорт сибирской нефти. Роснефть экспортирует его в Китай по трубопроводу «Восточная Сибирь – Тихий океан» (ВСТО).

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

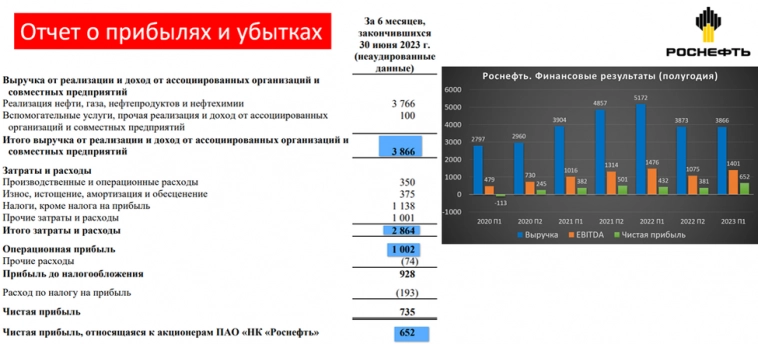

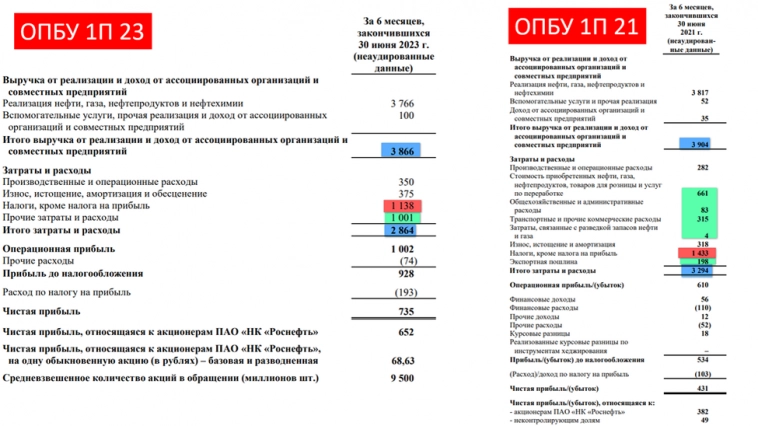

Усеченные данные по МСФО за 1П 2023:

- Выручка 3,8 трлн (-25% г/г). Падение из-за снижения цен на нефть в рублях в первом полугодии.

- Затраты и расходы 2,8 трлн.

- Операционная прибыль 1 трлн.

- Чистая прибыль 0,65 трлн (+45% г/г).

Из опубликованных данных не понятно, как так получилось, что при таком значительном падении выручки, удалось в 1,5 раза нарастить прибыль.

Если сравнить с отчетом за 1П 2021 года, то видим, что при сопоставимой выручке, затраты и расходы в 1П 2023 году на 430 млрд ниже. Основная экономия произошла за счет уменьшения налогов на 295 млрд. Но вероятно, это разовый эффект, во втором полугодии стоит ожидать существенного роста налогов из-за новых поправок в налоговый кодекс.

Плюс уменьшились прочие затраты и расходы, в которые входят транспортные и коммерческие расходы, экспортные пошлины, а также стоимость нефти, газа и нефтепродуктов, которые Роснефть приобретает у совместных и ассоциированных компаний для переработки и последующей продажи. Вероятно, здесь также произошло снижение, аналогично ситуации в Лукойле и Газпром нефти, которые мы не так давно рассматривали.

На диаграмме видно, что 2Q 23 получился лучшим за последние два года. Это в том числе, результат роста цен на российскую нефть в рублях. EBITDA находится на высоких отметках. А чистая прибыль вообще оказалась рекордной из всех опубликованных ранее значений.

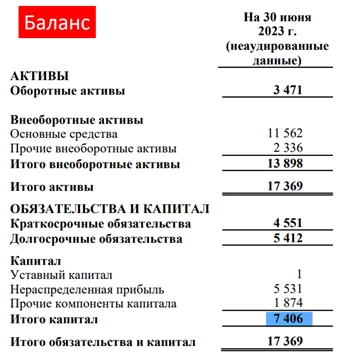

Баланс.

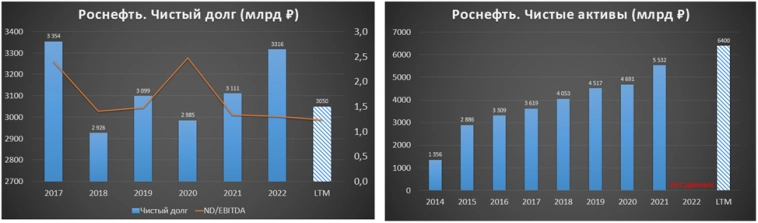

Роснефть представила очень сокращенный баланс, из которого понятно, что общий капитал вырос до 7,4 трлн. Т.е. чистые активы продолжают расти.

Также из пресс релиза известно, что ND/EBITDA = 1,2. Таким образом, чистый долг в районе 3 трлн. Долговая нагрузка средняя.

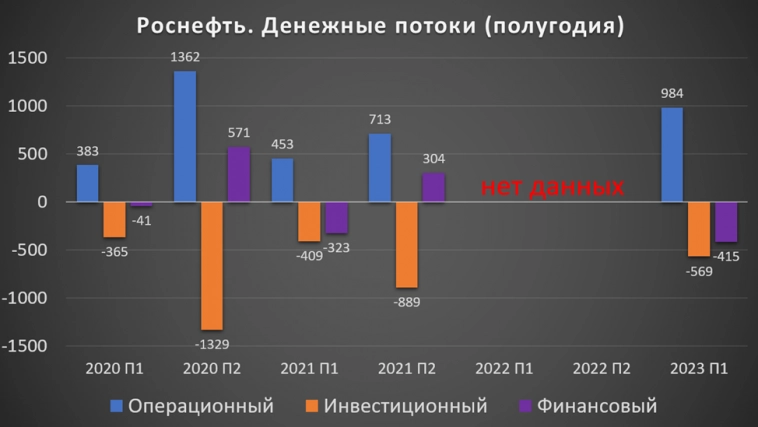

Денежные потоки.

Компания представила усеченный отчет о движении денежных средств за 1П 23:

- от операционной деятельности 984 млрд. Именно столько денег поступило в компанию за полгода.

- от инвестиционной деятельности -569 млрд. А кап затраты составили 600 млрд.

- от финансовой деятельности -415 млрд.

Из диаграммы видно, что операционный денежный поток очень достойный, относительно исторических значений. Основные капитальные затраты приходятся на развитие проекта «Восток Ойл», где продолжается бурение разведочных и эксплуатационных скважин, строительство нефтепровода, нефтяного терминала и другие работы.

Свободный денежный поток 434 млрд за полгода. Опять же, исторически, достаточно высокое значение.

Дивиденды.

Согласно дивидендной политике, целевой уровень дивидендных выплат составляет не менее 50% от чистой прибыли по МСФО.

В середине августа были выплачены финальные дивиденды по итогам 2022 года. Суммарные выплаты за год составили 38₽ на акцию, это около 7% доходности к текущей цене.

Если не произойдет экстраординарных событий, то промежуточный дивиденд за первое полугодие должен быть около 31₽, это примерно 6% к текущей цене акции.

Перспективы.

Роснефть интересна на долгосрочную перспективу за счет развития проекта «Восток Ойл» в Красноярском крае. Благодаря этому проекту, Роснефть за следующие 5-10 лет может нарастить добычу нефти в 1,5 раза. Начало продаж по этому проекту запланировано на 2024 год. А в 2030 году планируется грузопоток по североморскому пути до 100 млн тонн. Правда, не понятно, насколько это сейчас всё актуально, учитывая, что компания с 2017 года в том или ином виде ограничивает добычу нефти.

Последнее время всё чаще обсуждаются вопросы разрешения Роснефти экспортировать СПГ. Т.е. вполне возможно, что в ближайшие годы компания начнет реализацию крупных СПГ проектов.

Риски.

- Возможное падение цен на нефть. Мировые цены на нефть сейчас на высоких отметках, но нельзя исключать их падение, например, из-за развивающейся рецессии в мировой экономике. Также возможное укрепление рубля снизит цены на нефть в рублях.

- Усиление санкций. В целом российские нефтяники во многом адаптировались к существующим ограничениям. Дисконт на российскую нефть снижается. Но всё же нельзя исключать, что запад будет туже затягивать санкционные гайки.

- Рост налогов. С первого сентября снижен дисконт до $20 за баррель при расчете налогов, а также сокращены компенсации нефтяникам за сдерживание цен на бензин. Т.е. топливный демпфер снижен в два раза. В четвертом квартале мы увидим значимый рост налоговой нагрузки. Также 26 сентября ряд депутатов предложили распространить налог на сверхприбыль на нефтегазовые компании.

- Временные ограничения на экспорт бензина и дизтоплива, которые пришлось вводить правительству после роста цен на внутреннем рынке. Это естественный результат от снижение топливного демпфера. Чем дольше будет действовать запрет, тем больше прибыли потеряют нефтяники.

- Ещё одним долгосрочным риском является постепенный мировой переход на возобновляемую энергетику.

Мультипликаторы.

По мультипликаторам Роснефть оценена средне:

- Текущая цена акции = 535 ₽

- Капитализация = 5,6 трлн ₽

- EV/EBITDA = 3,5

- P/E = 5,5

- P/S = 0,7

- P/B = 0,9

- Рент по EBITDA = 32%

- ROE = 16%, ROA = 8%

Выводы.

Роснефть входит в ТОП 3 крупнейших компаний в РФ, более 40% акций принадлежит государству. Это один из мировых лидеров по добыче углеводородов.

Добыча нефти начала снижаться из-за соглашений в рамках ОПЕК+. Зато на треть взлетела добыча газа благодаря запуску новых проектов.

Текущие цены на нефть в рублях из-за девальвации и снижения дисконта выросли в два раза с начала года.

Финансовые результаты за 1П 2023 позитивные.

Долговая нагрузка средняя.

FCF достаточно высокий.

Роснефть стабильно платит дивиденды. Вклад первого полугодия около 6%.

Главный драйвер будущего роста – это проект Восток Ойл. Плюс есть перспективы в развитии СПГ проектов. Роснефть, несмотря на свои размеры, является компанией роста.

Риски связаны с возможным падением цен на нефть, укреплением рубля, западными санкциями и высокими налогами.

По мультипликаторам компания оценивается средне. Акции за год отскочили с минимумов на 100%, но перспективы роста сохраняются. Особенно компания интересна в долгосрочной перспективе. Также очевидно, что из-за роста цен на нефть и девальвации рубля, третий квартал будет лучше второго. А второе полугодие, в части выручки, лучше первого, но пока сложно сказать, какую долю прибыли заберет государство в виде налогов.

Мои сделки.

В конце сентября я продал акции Роснефти. А т.к. до этого удалось купить на самых минимумах, прибыль составила 120% за полтора года, не считая полученных дивидендов. Чуть более подробней причины продажи объясню в недельном обзоре на нашем телеграм канале, где к слову, рассказываю о своих сделках. Но одна из основных причин — это налоговые риски. Думаю, что из-за запланированного в бюджете 2024 года роста расходов на оборону, правительство будет забирать налогами всю «сверхприбыль» у нефтегаза.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы: