Carry Trade Mints получила 42% прибыли и стимулировала выход на новый рынок

Для валютных спекулянтов во всем мире эта торговля уже давно стала легкой задачей: просто одолжить иену, которая ничего не стоит из-за отрицательных процентных ставок в Японии, а затем оставить деньги там, где доходность выше, получая кругленькую прибыль от валютных спекулянтов во всем мире.

Но теперь начала появляться удивительная недорогая альтернатива японской валюте — на этот раз из Китая. В прошлом месяце Invesco, Goldman Sachs, Citigroup и TD Securities рекомендовали юань как привлекательный вариант для финансирования так называемых кэрри-трейдов, поскольку он ослабевает до исторического минимума.

Хотя стоимость заимствования китайской валюты на зарубежных рынках в последние дни подскочила, поскольку политики в Пекине усердно работают над защитой валюты и отпором спекулянтам, сторонников торговли юанем это не пугает. Они говорят, что их позиция в равной степени связана с разницей в судьбе двух крупнейших экономик Азии, а также с холодными, жесткими прибылями или диверсификацией рисков.

Умирающий на протяжении десятилетий рост инфляции в Японии – и предварительные признаки возобновления экономического роста – подогрели разговоры о том, что Банк Японии наконец прекратит свою семилетнюю политику отрицательных ставок. Для Китая эта торговля подчеркивает, насколько низко пал некогда могущественный гигант. Тяжелая долговая нагрузка, кризис на рынке жилья и опасения дефляции побудили Народный банк Китая дважды с июня снизить базовую ставку до рекордно низкого уровня в 1,8%. Многие ожидают дальнейших сокращений, что сделает юань еще слабее и удешевит заимствование.

«Если вы думаете, что Банк Японии вступает в игру, то вы получаете от этого силу иены и должны быть осторожны, в то время как НБК все еще смягчает политику», — сказал Дирк Виллер, глава глобальной макроэкономической стратегии и стратегии развивающихся рынков в Citigroup. Слабая китайская экономика является «важной частью этой торговли».

В этом месяце команда Уиллера рекомендовала клиентам продавать юань за корзину валют, включающую доллар и евро.

Конечно, есть много предостережений. Никто не предполагает, что кэрри-трейд по иене мертв или что спекулянты отказываются от иены ради юаня. В этом году финансирование покупок за иену в Латинской Америке, где базовые ставки достигают 13,25%, было особенно прибыльным. Корзина равного веса реалов, а также колумбийских и мексиканских песо выросла на 42%, легко превзойдя ралли Nasdaq.

И юань не является беспроигрышным вариантом в качестве валюты финансирования. Китай агрессивно вмешался, чтобы поддержать его на зарубежных рынках. Государственные банки периодически истощали запасы оффшорных юаней, чтобы поднять стоимость финансирования и отпугнуть спекулянтов. В среду стоимость заимствований юаней на три месяца ненадолго взлетела выше 4%, самого высокого уровня за пять лет.

Обеспокоенность ростом

Пятничные данные по розничному и промышленному производству в Китае показали, что экономика может стабилизироваться. Экономисты, опрошенные Bloomberg, ожидают, что Китай выполнит поставленный правительством целевой показатель роста на уровне 5% в этом году по сравнению с ростом на 1,8% в Японии. Разрыв в темпах роста между двумя странами, хотя и остается значительным, заметно сократился. Еще в 2021 году он был в два раза больше.

«НБК пришел и ясно дал понять, что обеспокоен», — сказал Джей Ли, стратег TCW Group. Это повышает вероятность того, что кэрри-трейды, основанные на юанях, могут пойти неправильным путем в ближайшем будущем.

Центральные банки Бразилии, Мексики и Чили также начали снижать ставки, уменьшая «керри» (на финансовом жаргоне обозначающий доход от инвестиций) в некоторых из наиболее прибыльных сделок.

Несмотря на риски, все большее число трейдеров по-прежнему рассматривают ценность юаня как средство распределения риска финансирования в своих сделках кэрри.

В то время как в последние два года торговля йеной в режиме «carry trade» процветала, поскольку почти все центральные банки за пределами Японии агрессивно повышали ставки, сейчас есть опасения, что Банк Японии присоединится к ним, тем более, что инфляция уже более года превышает целевой показатель в 2%. Трейдеры недавно оценили ожидания того, что банк поднимет ставки в январе.

Колебания иены также стали более выраженными, а японские чиновники ужесточали свою критику, когда замечают чрезмерную слабость – именно то, чего керри-трейдеры стараются избегать в валюте финансирования.

«Поворот иены — это то, что действительно мешает людям участвовать» в керри-трейдах в Японии, — сказал Саймон Харви, руководитель отдела валютного анализа Monex Europe.

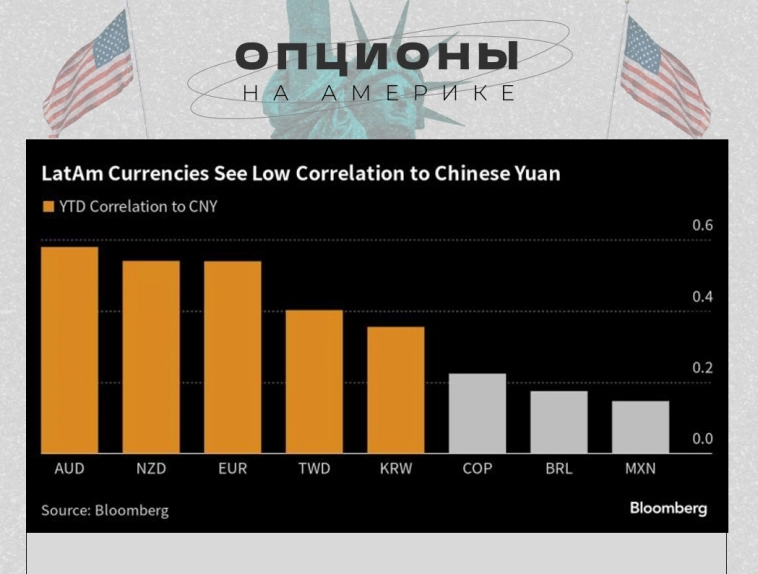

Вместо использования иен Goldman Sachs рекомендовал финансировать покупки реалов и колумбийских песо с помощью юаней. Стратеги TD также посоветовали клиентам брать взаймы в юанях для покупки индийских рупий, мексиканских песо и реалов.

Обоснование простое. НБК придется снизить ставки до минимального уровня, чтобы поддержать экономику. Это снизит затраты на финансирование и ослабит валюту, одновременно увеличивая прибыль от кэрри-трейд в юанях. На местном рынке юань, который не является конвертируемым и недоступным для большинства иностранцев, недавно упал до 16-летнего минимума.

Кэрри-трейд обычно осуществляется с использованием форвардов — внебиржевых контрактов между двумя сторонами на обмен одной валюты на другую по фиксированному курсу и в определенное время в будущем. Теоретически керри-трейд не должен работать. То, что вы получите в виде процентов, должно быть компенсировано тем, что вы потеряете в результате обесценивания валюты. Но в реальной жизни дела обстоят гораздо сложнее, а это значит, что еще можно заработать деньги.

Рикардо Сибра из Banco de Investimento Global SA входит в число тех, кто добился больших успехов. Его BiG Diversified Macro Fund в этом году за август заработал 12% по сравнению с потерей примерно 1% для его контрольного показателя.

В течение года компания Seabra меняла валюты финансирования и за последние два месяца добавила к ней юань, поскольку ситуация в Китае ухудшилась. Сейчас это одна из двух его основных валют финансирования наряду с иеной.

Он не слишком обеспокоен недавними действиями НБК, поскольку ожидает, что банк со временем позволит юаню медленно обесцениваться. И, в конечном счете, что более важно, так это открытие длинных позиций.

В последнее время это были такие валюты, как бразильский реал. В настоящее время доходность трехмесячных форвардов составляет 10,8% за реал. Для мексиканских песо это 11,7%. Поскольку заимствование оффшорных юаней для финансирования сделки обходится в 4%, это означает, что годовая доходность составит примерно 7%, если обменные курсы останутся стабильными. (Возможно, это звучит не так уж и много, но поскольку в этих сделках почти всегда используется высокий уровень кредитного плеча, реальная прибыль может быть во много раз больше.)

Сочные урожаи

«Нам нравятся эти сочные и настоящие урожаи», — сказал Сибра.

По иронии судьбы, вмешательство Пекина в оффшорный юань и тот факт, что ему удается поддерживать цену на уровне его континентального аналога, могут даже стать плюсом, поскольку снизят волатильность и сделают прибыль более предсказуемой. Трехмесячная подразумеваемая волатильность юаня составляет 5,6, что является третьим самым низким показателем среди основных валют, против 9,3 для иены.

«Мы по-прежнему считаем юань привлекательной валютой финансирования, учитывая его низкую доходность, низкую волатильность и умеренно высокую оценку», — сказал Алессио де Лонгис, руководитель отдела инвестиций Invesco Solutions.