Итоги торгов за 14.09.2023

Коротко о торгах на первичном рынке

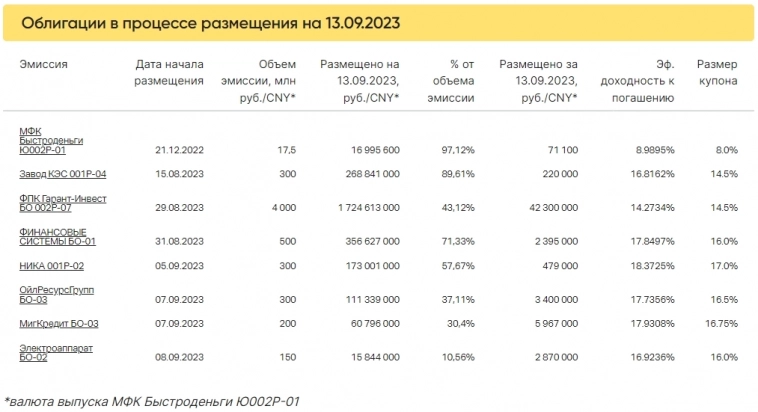

13 сентября новых размещений не было.

По объему первичного размещения за прошедший день лидирует выпуск ФПК Гарант-Инвест БО 002Р-07. В среду были выкуплены облигации на 42,3 млн рублей. Размещено 43,12% от объема эмиссии в 4 млрд рублей.

Второе полугодие подряд компания показывает положительную динамику. Менеджмент оптимистичен в отношении краткосрочной дистанции и ждет рекордных показателей выручки и EBITDA уже по итогам 2023 г.

По новому выпуску 28 сентября состоится первая выплата ежемесячного купона по ставке 14,5% годовых. Напомним, что дополнительные 0,5% от объема покупки бумаг можно получить через систему Boomerang.

Четырехлетние облигации серии БО-02 компании «Электроаппарат» выкуплены на 10,56% за четыре сессии. Размещено 15,8 млн рублей от общего объема в 150 млн. Ставка — 16% годовых.

Продолжают размещение выпуски МигКредит БО-03 и ОйлРесурсГрупп БО-03 (УК «ОРГ»), стартовавшие 7 сентября.

Новый выпуск ООО «МигКредит» объемом 200 млн рублей и с ежемесячным купоном 16,75% годовых выкуплен на 30,4% (за среду реализованы бумаги на 6 млн рублей).

По выпуску серии БО-03 АО «УК «ОРГ» объем выкупа составил 3,4 млн рублей. Общий объем эмиссии 300 млн рублей размещен на 37,11%. Выплаты купона ежемесячные по фиксированной ставке 16,5% годовых.

Коротко о торгах на вторичном рынке

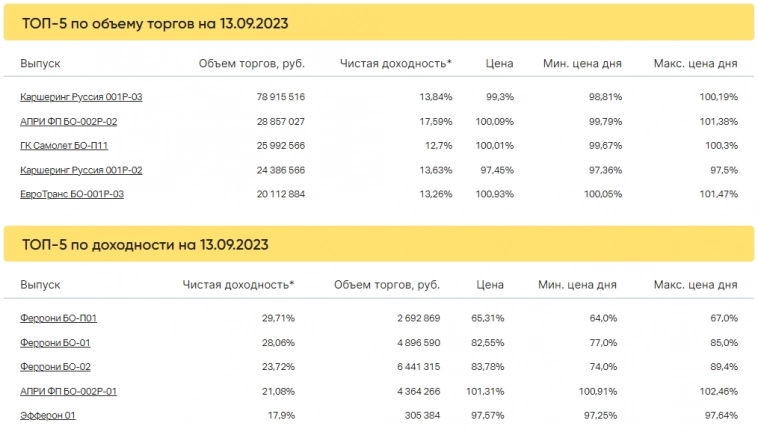

Дневной объем торгов почти в 29 млн рублей обеспечил выпуску АПРИ ФП БО-002Р-02 строчку в топ-5 по объему торгов. Четырехлетние облигации объемом 1 млрд рублей, размещенные в апреле 2023 г., имеют ежеквартальные выплаты купона по ставке 18% годовых. Цена — 100,2% от номинала. Напомним, что 20 сентября по выпуску эмитента серии БО-П04 пройдет предпоследняя амортизация 25% тела долга вместе с выплатой 11-купона по ставке 13% годовых (50% тела долга уже погашено).

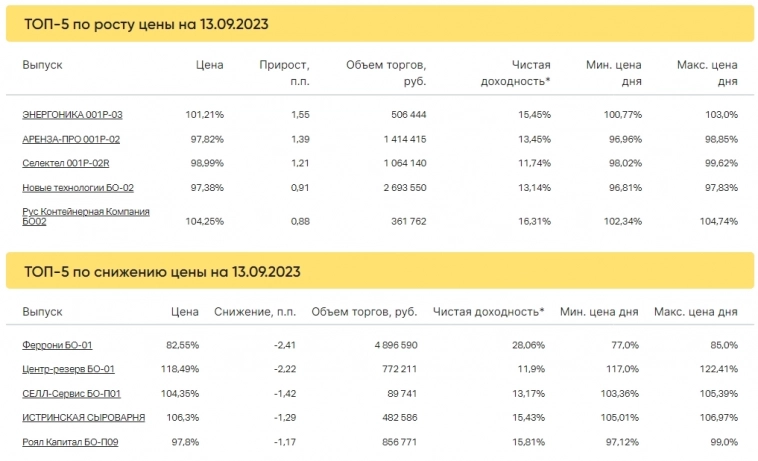

В рейтинг по росту цены попал трехлетний выпуск АРЕНЗА-ПРО 001P-02, размещение которого прошло в июле 2023 г. За день цена выросла с 97,36% до 98,75% от номинала, что снизило показатель чистой доходности до 13,45% годовых. Дневной объем торгов составил 1,4 млн рублей (объем эмиссии — 400 млн рублей). Выпуск имеет ежемесячный купон с фиксированной ставкой 13% на весь срок обращения.

Также цена выпуска Новые технологии БO-02 за 13 сентября выросла на 0,91 п.п. — до 97,61% от номинала на дневном объеме 2,7 млн рублей (размер эмиссии — 1 млрд). Выпуск имеет полугодовые купоны со ставкой 12,65%. Напомним, что в июне АКРА повысило кредитный рейтинг эмитента с ruBBB+ до А-(RU).

Вероятно, опасения инвесторов по увеличению ключевой ставки были снижены после выступлений президента РФ во вторник на Восточном Экономическом Форуме, что привело к частичному восстановлению спроса на «длинные» облигации.

Дебютный выпуск серии БО-01 компании «Центр-резерв» попал в рейтинг облигаций по снижению цены. При дневном объеме торгов 772 тыс. рублей (объем эмиссии — 100 млн рублей), цена опустилась до 117,79% (-2,22 п.п.). По выпуску предусмотрены ежемесячные выплаты купона по ставке 22% годовых на весь срок обращения (3,5 года). 10 августа прошла первая пятипроцентная амортизация тела долга, следующая — в размере 5% — запланирована на 8 ноября.

Облигации выпуска Роял Капитал БО-П09 продолжают торговаться по цене ниже номинала. За 14 сентября цена снизилась на 1,17 п.п. — до 97,7%. За вчерашнюю сессию объем торгов составил 856 тыс. рублей (размер эмиссии — 100 млн рублей). Трехлетний выпуск был размещен в июле 2023 г. и имеет ежеквартальный купон со ставкой 15% годовых на весь срок обращения.

Суммарный объем торгов в основном режиме по 228 выпускам составил 586,9 млн рублей, средневзвешенная доходность — 14,47%.

Данная информация не является индивидуальной инвестиционной рекомендацией или рекламой, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.