07 сентября 2023, 18:58

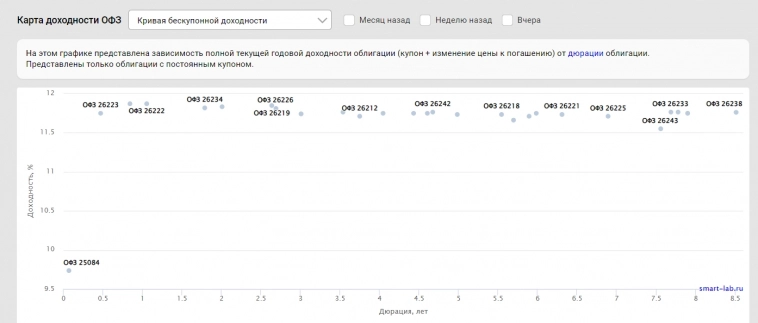

Кривая доходности ОФЗ

Читайте на SMART-LAB:

XAU/USD: геополитическая премия была растеряна под давлением USD

Золото почти весь прошедший период провело в попытках восстановить понесенные потери после резкой коррекции, но так и не смогло перебить свой максимум, растеряв большую часть прироста....

06.03.2026

Финансовые результаты «Русагро» за 12 месяцев 2025 года

Подводим итоги прошедшего года и делимся наиболее важными событиями. Выручка увеличилась на 17% г/г до 396 млрд руб., обновив рекорд предыдущего года. ✔️Выручка Мясного бизнеса...

06.03.2026

«Ренессанс страхование» запускает сервис проверки юридической чистоты сделок с недвижимостью с гарантией выплаты компенсации

«Ренессанс страхование» вывел на рынок сервис, объединяющий юридическую экспертизу документов при покупке недвижимости и страховую защиту покупателя от потери права собственности на купленную...

06.03.2026

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026

russian7.ru/post/defolt-1957-goda-kak-sovetskoe-pravitel/

ТАк это коротким ОФЗ еще падать и падать.

Минфин каждый раз говорит что ему не комфортно от большой доли флоатеров. А что банкам то делать с 3/6 месячными вкладами в рулетку играть? Ладно хоть новых разговоров про то что банки ставки по вкладам не повышают вслед за ЦБ нет уже хорошо

Почему-то сразу после повышения ставки рынок полагал, что уже в сентябре ставка будет снижена. Поэтому кривая имела классическую форму и оставалась целиком значительно ниже ключевой

По идее, короткий конец должен продолжить движение вверх и кривая должна стать инвертированной более или менее.

Инвертированная форма кривой будет отражать цели Банка России по возвращению инфляции к 4%, а соответственно ставки — хотя бы к 7% на горизонте год-два. 12% по длинным ОФЗ в этом случае дает хорошую премию.

ЦБ слегка взбодрил рынок заявлениями о возможном повышении ставки на сентябрьском заседании, но я думаю в сентябре ставка останется неизменной. На мой взгляд, повышение ставки на ближайшем заседании противоречит логике ЦБ, который заявляет, что борется с инфляцией, а не с курсом рубля. Я думаю, месяц после решения о повышении ставки на 350 б.п. — слишком маленький срок, чтобы понять, что повышения ставки было недостаточно.

Если в сентябре ставка будет опять повышена, для меня это будет говорить о том, что Банк России теряет контроль над ситуацией. Сначала потребовалось внеочередное заседание, чтобы поднять ставку сразу на 350 б.п., а спустя месяц еще на 100-150? Что помешало тогда поднять ставку в августе сразу на 500 б.п.?