Макро-сентимент в графиках | ChartPack #18 (04.09.2023)

Биткоин резко вырос после того, как суд округа Колумбия постановил, что SEC была неправа, отказав Grayscale в разрешении преобразовать свой Bitcoin trust в спотовый ETF:

BTC/USD

BTC/USD

Первый биткоин ETF может вскоре появиться, так как суд встал на сторону Grayscale в деле против SEC.

Первый биткоин ETF может вскоре появиться, так как суд встал на сторону Grayscale в деле против SEC.

CNBC

С 2010 года сентябрь — единственный месяц, в котором биткоин показывал отрицательную доходность (в среднем):

Сезонность биткоина

Сезонность биткоина

Макро

Производственный индекс ФРБ Далласа упал до -11,2 — самого низкого уровня с мая 2020 года:

Производственный индекс ФРБ Далласа

Производственный индекс ФРБ Далласа

Комментарии ФРБ Далласа по поводу текущей ситуации были жесткими:

- Высокие процентные ставки влияют на производство как никогда раньше. Пришло время приостановить цикл ужесточения денежно-кредитной политики.

- Впервые за долгое время мы можем наблюдать, как потребители сокращают или отказываются от заказов из-за снижения спроса на конечное использование. Мы ожидаем продолжение этой тенденции в ближайшие пару месяцев.

- Возможность потребителей приобретать товары не первой необходимости заметно снизилась.

- Бизнес замедляется, проекты откладываются, а платежи задерживаются.

- Индустрия промышленности находится в технической рецессии.

Индекс экономических сюрпризов Citi снизился, что говорит о том, что всё больше данных не оправдывают прогнозные ожидания:

Индекс экономических сюрпризов Citi

Индекс экономических сюрпризов Citi

Учитывая сильную тенденцию к росту числа дефолтов за последние шесть месяцев и сохранение процентных ставок ФРС на повышенных уровнях, ожидается, что доля обанкротившихся компаний среди эмитентов высокодоходных облигаций достигнет 6% к концу 2023 года:

Доля банкротств среди эмитентов облигаций по рейтингу

Доля банкротств среди эмитентов облигаций по рейтингу

Потребители

Доля расходов домохозяйств на обслуживание задолженностей от располагаемого дохода продолжает увеличиваться. К октябрю 2023 года, возобновляются платежи по студенческим кредитам, что может привести к ещё большему росту доли, приходящейся на обслуживание задолженностей и значительному снижению потребления:

Доля расходов домохозяйств на обслуживание задолженностей от располагаемого дохода

Доля расходов домохозяйств на обслуживание задолженностей от располагаемого дохода

Опровергая прогнозы о том, что расходы домохозяйств вскоре снизятся, данные BEA по кредитным картам указывают на продолжающуюся тенденцию к укреплению в течение последних трех месяцев:

Расходы на обслуживание долгов по кредитным картам по данным от BEA

Расходы на обслуживание долгов по кредитным картам по данным от BEA

Индекс уверенности потребителей от Conference Board снизился сильнее ожиданий (до 106 против 116 по прогнозам), при этом снизились абсолютно все компоненты индекса:

Индекс уверенности потребителей от Conference Board

Индекс уверенности потребителей от Conference Board

Индекс уверенности потребителей от Conference Board в разбивке по компонентам и их вкладу

Индекс уверенности потребителей от Conference Board в разбивке по компонентам и их вкладу

Рынок труда

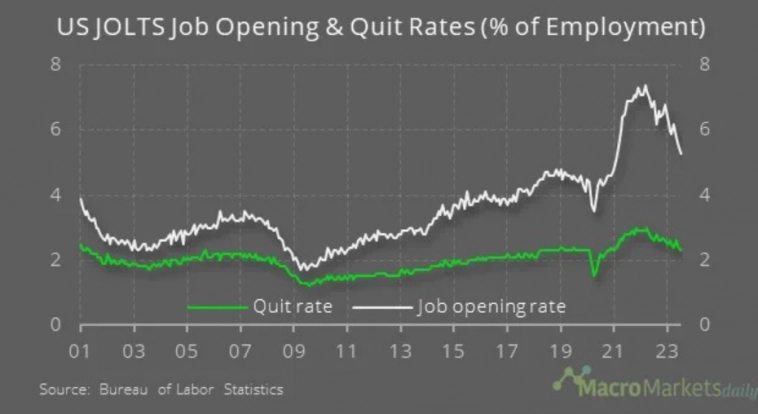

Число открытых вакансий сократилось до самого низкого уровня с марта 2021 года (8,8 млн против 9,5 млн по прогнозам), в то время как число увольнений снизилось до уровня, существовавшего до пандемии:

Число открытых вакансий и увольнений

Число открытых вакансий и увольнений

За последние 3 месяца было закрыто 2,55 миллиона вакансий, что является самым большим снижением за 3 месяца за всю историю наблюдений:

Число открытых вакансий

Число открытых вакансий

Что делают другие

Уровень коротких продаж по акциям домостроителей сегодня достиг экстремальных уровней:

Покупки и продажи сектора домостроителей

Покупки и продажи сектора домостроителей

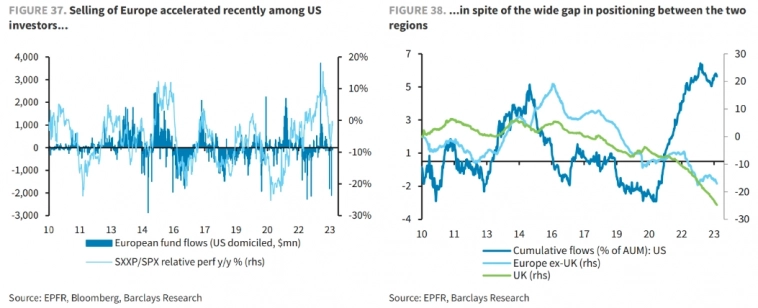

Аналитики Barclays сообщают, что консенсусное мнение по поводу европейских акций — медвежье, что подтверждается оттоком средств из европейских акций и завышенной стоимостью акций относительно уровня деловой активности:

Продажи европейских акций ускорились среди инвесторов из США, несмотря на широкое расхождение между потоками в регионы

Продажи европейских акций ускорились среди инвесторов из США, несмотря на широкое расхождение между потоками в регионы

Европейские акции выглядят слишком дорогими, сравнивая их с индексами деловой активности

Европейские акции выглядят слишком дорогими, сравнивая их с индексами деловой активности

Институциональные инвесторы

По оценкам Goldman Sachs, нет ни одного сценария, при котором CTA могли бы продавать облигации в ближайший месяц:

Предполагаемые потоки средств CTA в облигации

Предполагаемые потоки средств CTA в облигации

Позиционирование хедж-фондов в акции «Великолепной семёрки» (Alphabet, Microsoft, Amazon, Apple, Meta, Tesla, и Nvidia) находится на исторических максимумах:

Позиционирование хедж-фондов в акции «Великолепной семёрки» как доля от общего портфеля акций

Позиционирование хедж-фондов в акции «Великолепной семёрки» как доля от общего портфеля акций

Покупки хедж-фондов с начала года были сосредоточены в акциях «Великолепной семёрки», в то время как остальная часть S&P 500 продавалась. В конце августа динамика начала немного меняться:

Потоки хедж-фондов в акции «Великолепной семёрки» и во все остальные акции индекса S&P 500

Потоки хедж-фондов в акции «Великолепной семёрки» и во все остальные акции индекса S&P 500

Сектор услуг связи был одним из самых покупаемых секторов, в то время как сектор информационных технологий был одним из самых продаваемых на прошлой неделе среди хедж-фондов:

Потоки хедж-фондов в секторы информационных технологий и услуг связи

Потоки хедж-фондов в секторы информационных технологий и услуг связи

Самые покупаемые и продаваемые хедж-фондами секторы

Самые покупаемые и продаваемые хедж-фондами секторы

Ритейл

Уровень покупок колл-опционов и потоки средств ритейл инвесторов в ETF упали:

Покупки опционов ритейл инвесторами и потоки средств ритейл инвесторов в ETF

Покупки опционов ритейл инвесторами и потоки средств ритейл инвесторов в ETF

Индексы

Китайские акции торгуются на самом низком уровне по отношению к S&P 500 с 2001 года:

Отношение стоимости индексов MSCI China к S&P 500

Отношение стоимости индексов MSCI China к S&P 500

Отношение индексов Russell 2000/Nasdaq 100 находится на исторически низком уровне:

Отношение индексов Russell 2000/Nasdaq 100

Отношение индексов Russell 2000/Nasdaq 100

По данным CornerCap Institutional, прирост капитала активных ETF в два раза превышает прирост капитала пассивных ETF:

Прирост капитала активных и пассивных ETF

Прирост капитала активных и пассивных ETF

Во время паузы в действиях ФРС в 2006-2007 годах, доходность длинных облигаций снова резко возросла перед окончательным снижением. Вопреки распространенному мнению, пауза не обязательно равна снижению доходности облигаций:

Доходность 10-летних облигаций и ставки ФРС

Доходность 10-летних облигаций и ставки ФРС

EPS

Прибыль компаний S&P 500 выросла до 11,9% во втором квартале, что является самым высоким показателем с 1 квартала 2022 года и значительно выше исторического среднего значения в 8,9% с 2000 года:

Операционная прибыль компаний S&P 500

Операционная прибыль компаний S&P 500

Оптимизм в отношении прибыли был связан исключительно с бизнесом, связанным с искусственным интеллектом:

Cравнение прибыли компаний связанных и не связанных с ИИ

Cравнение прибыли компаний связанных и не связанных с ИИ

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers

Александр Сережкин04 сентября 2023, 15:34не оправдывают, не оправдывают а вдруг бац! И оправдали!!! Автор, что будешь делать с этим?0

Александр Сережкин04 сентября 2023, 15:34не оправдывают, не оправдывают а вдруг бац! И оправдали!!! Автор, что будешь делать с этим?0 Тимофей Мартынов04 сентября 2023, 15:50А че, эти штуки внатуре помогают в торговле?0

Тимофей Мартынов04 сентября 2023, 15:50А че, эти штуки внатуре помогают в торговле?0