04 сентября 2023, 11:15

Некоторые экономические данные США, август

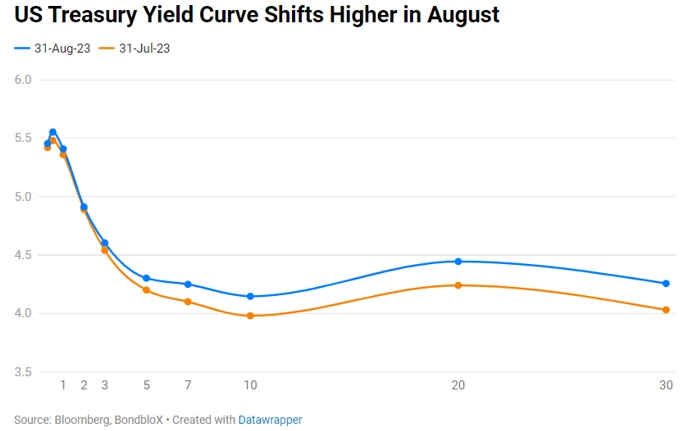

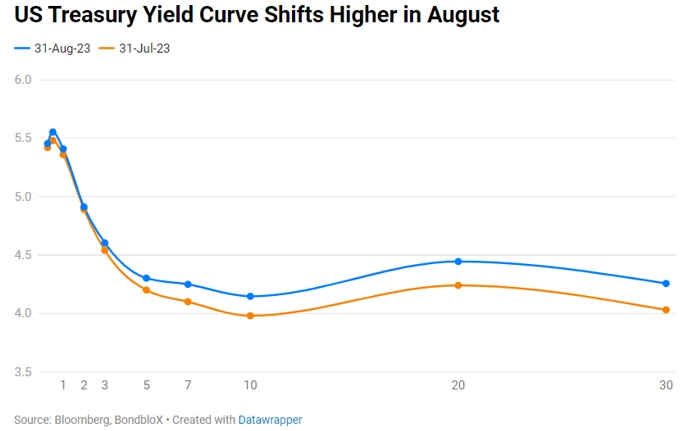

В августе настроения изменились в сторону еще одного возможного повышения ставки ФРС, поскольку аргументы в пользу «мягкой посадки» продолжали сохраняться, а ключевым фактором оставалась инфляция. Экономические данные показали замедление: ВВП за 2 квартал был пересмотрен в сторону понижения до 2,1% с 2,4%, в то время как рынок труда продемонстрировал первые признаки охлаждения. Число занятых в несельскохозяйственном секторе США в июле составило 187 тыс., что ниже, чем прогноз 200 тыс. Средняя почасовая заработная плата в годовом исчислении составила 4,4%, что выше, чем прогноз в 4,2%. Доходность казначейских облигаций упала после отчета о занятости. Тем не менее, общий индекс потребительских цен в США за июль составил 3,2%, что выше 3% в предыдущем месяце и ниже ожиданий в 3,3%. Базовый индекс потребительских цен составил 4,7%, что соответствует ожиданиям в 4,7% и ниже, чем 4,8% в предыдущем месяце. Кроме того, слабый аукцион казначейства США привел к распродаже казначейских облигаций, прежде чем восстановиться после отчета о вакансиях JOLTS. Дальнейшие данные, включая индекс потребительских цен, продолжали оказывать давление на казначейские облигации, а доходность выросла в преддверии заседания в Джексон-Хоул. В Джексон-Хоуле председатель ФРС Джером Пауэлл заявил, что они «готовы к дальнейшему повышению ставок» и что они «будут действовать осторожно, когда мы решим, следует ли ужесточать ставки дальше». Он также упомянул, что ставки были достаточно высокими, чтобы быть «ограничительными». После этого доходность подскочила еще выше, во главе с краткосрочной ставкой. Однако продолжающееся замедление производственной активности и количество открывающихся рабочих мест привело к тому, что доходность изменила направление и в конечном итоге снизилась. В целом, в течение месяца доходность по долгосрочным облигациям росла.

S&P500. В настоящее время рынок на 2 п.п. ниже по общей доходности и на 4 п.п. ниже по дивидендной доходности, чем облигации и денежные инструменты. Доходность облигаций высока, а рынок акций дорог, возможен переток средств из акций в облигации.

S&P500. В настоящее время рынок на 2 п.п. ниже по общей доходности и на 4 п.п. ниже по дивидендной доходности, чем облигации и денежные инструменты. Доходность облигаций высока, а рынок акций дорог, возможен переток средств из акций в облигации.

0 Комментариев

Читайте на SMART-LAB:

EUR/GBP: Бетонный пол и медвежий капкан — покупатели готовят прорыв крепости?

Кросс-курс EUR/GBP изменил тактику: вместо немедленной реализации «бычьего флага» цена перешла к классическому ретесту. Котировки откатились к пробитой локальной нисходящей линии и одновременно...

26.02.2026

Банк России и ФАС запретили банкам навязывать конкретных страховщиков при выдаче кредитов

Отличные новости для независимых страховых, как RENI! Сегодня стало известно, что ЦБ и ФАС направили совместное письмо банкам, которое обязывает их принимать полисы любых страховых компаний с...

26.02.2026