Новое размещение ВСК 1P-04R (Восточная Стивидорная Компания)

Восточная Стивидорная Компания (ВСК) – одна из крупнейших стивидорных компаний на Дальнем Востоке. Входит в Global Ports, которая в свою очередь входит в ГК «Дело»).

У Global Ports Investments Plc в мае текущего года был повышен рейтинг от Эксперт РА на 1 ступень — до ruAA со «стабильным» прогнозом. По данным за 2022 г. по МСФО уровень долговой нагрузки по NetDebt/EBITDA adj. был 1,0x (комфортный уровень).

ВСК по РСБУ за 1 п/г 2023 г. получила чистую прибыль 9,7 млрд руб., что на 46% выше АППГ. При этом уровень финансового долга с начала года существенно не изменился и составил 27,7 млрд руб. (подавляющая часть приходится на долгосрочные заимствования). Объем ликвидности на балансе: 6,9 млрд руб.

В целом финансовое состояние эмитента можно назвать стабильным, несмотря на сложности с перевозками, вызванные санкционным режимом.

02.07.2023 эмитент открыла книгу заявок по своему новому 5-летнему выпуску ВСК 1P-04R на 10 млрд руб. Минимальная заявка: 1,4 млн руб. Само техническое размещение пройдет 4 августа.

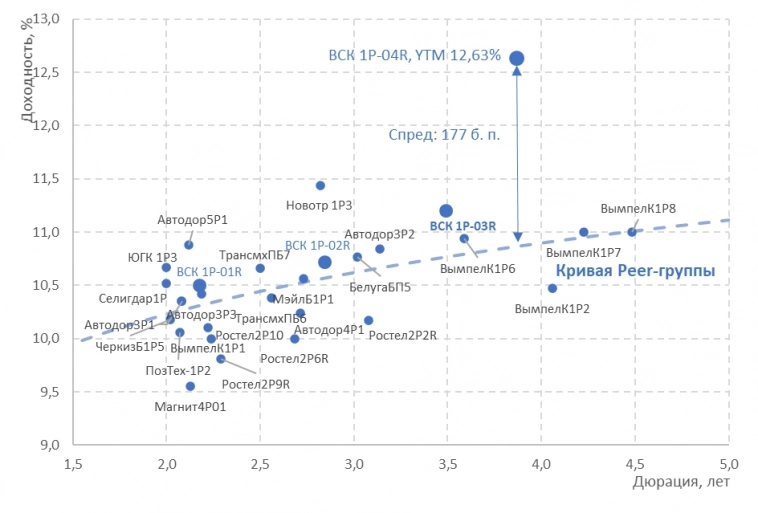

Ориентир по п/г купону ВСК 1P-04R: 12,25% (YTM 12,63). Дюрация: ~3,9 года. Это дает премию к peeк-кривой выпусков эмитентов с близкими рейтингами в 177 б. п., что довольно привлекательно, несмотря на длинную дюрацию. Полагаем, что понижение ориентира по доходности до 12% и ниже сделает премию за риск и длину неоправданно низкой.

Карта ставок облигаций с близкими рейтингами к AA

Источник: Московская биржа, собственные расчеты