Самолет взял курс на новый рекорд по продажам

Самолет опубликовал операционные и финансовые показатели по управленке за 1-ое полугодие 2023 года.

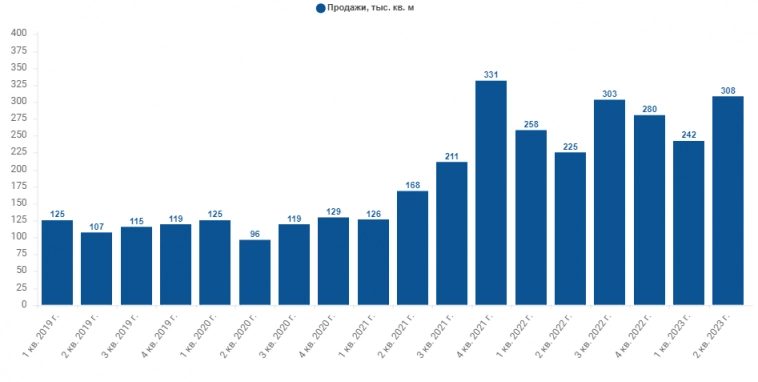

Во втором квартале рост продаж составил 36%. За полугодие продали 550 тыс. квадратных метров, что также выше прошлого года на 14%.

Доля заключенных договоров с ипотекой составило 86% за 1-е полугодие 2023 г. Ипотечный рынок стабилизировался во втором квартале после изменения льготных программ, и спрос начал расти.

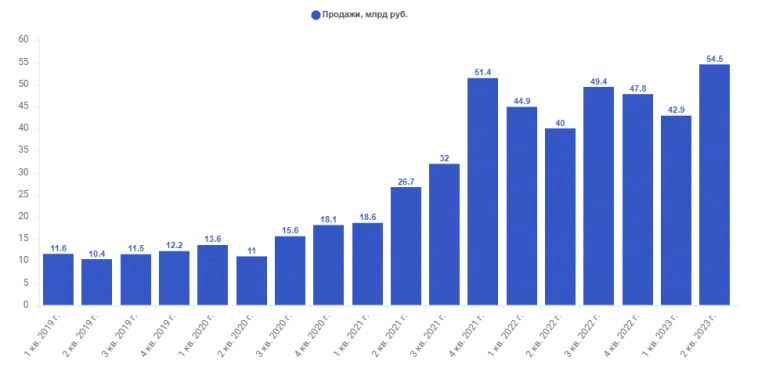

В деньгах продажи поставили квартальный рекорд. 2-ой квартал к прошлому году оказался лучше на те же 36%.

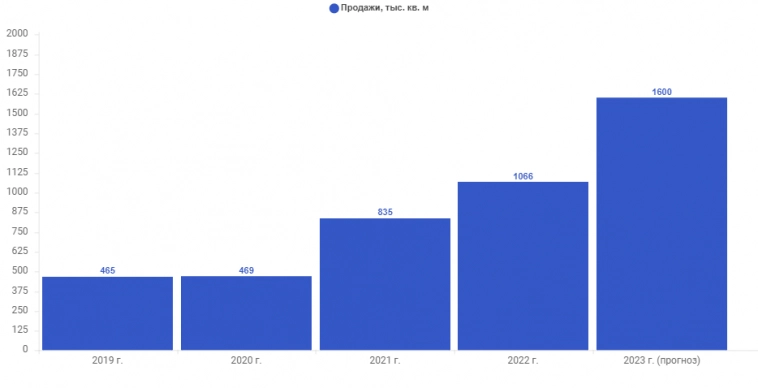

Компания обновила план по продажам на 2023 год. Планируют ускориться и реализовать 1,6 млн квадратных метров. Так как в 1-ом полугодии было выведено в продажу 1 млн квадратных метров (на 66% больше чем год назад), плюс были остатки, то это выглядит реальным.

То есть динамика продаж может выглядеть так:

Во втором полугодии рост продаж по этому плану должен составить 80%. Учитывая, что база прошлого года была высокой, а спрос быстро восстанавливается, то результат достижимый. Вдобавок здесь должен быть эффект от покупки МИЦ, сделку по покупке которого должны закрыть в третьем квартале.

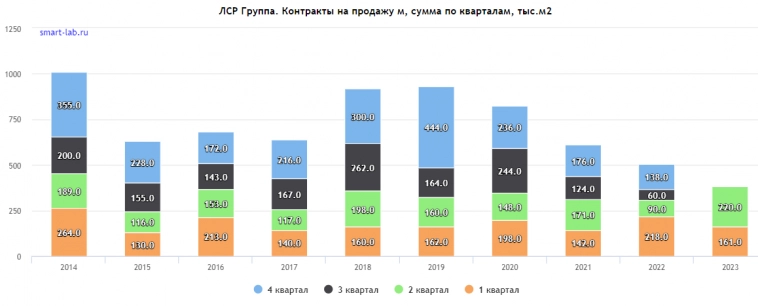

Если сравнивать Самолет с конкурентами, есть ЛСР, который недавно также опубликовал результаты за полугодие.

Да, темпы роста ЛСР во втором квартале оказались выше (продажи выросли в разы), но это, скорее, говорит о восстановлении, эффект низкой базы.

Смотря на более длинную дистанцию, Самолет рос как в прошлом году, а теперь с хорошей базы прошлого года ещё продолжает расти.

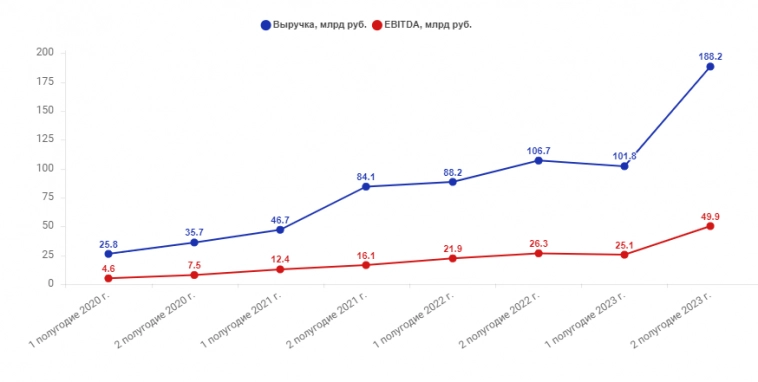

Возвращаясь к финансам: в непростом полугодии EBITDA компании продолжила увеличение, сохранив при этом уровень рентабельности. И это несмотря на то, что себестоимость в секторе росла.

По выручке и EBITDA компания также сделала анонс, что планируют достичь 290 млрд рублей выручки и 75 млрд рублей EBITDA.

Если перенести на график выглядит так:

EV/EBITDA 2023 года = 3,3 — это недорого за высокие темпы роста.

Если не хотим смотреть в будущее, то текущий EV/EBITDA = 4,8 — это также недорого. EV/EBITDA ЛСР, например, равен 5.

Хорошее финансовое положение компании также отметили и рейтинговые агентства. Акра в январе повысила кредитный рейтинг с A- до A.

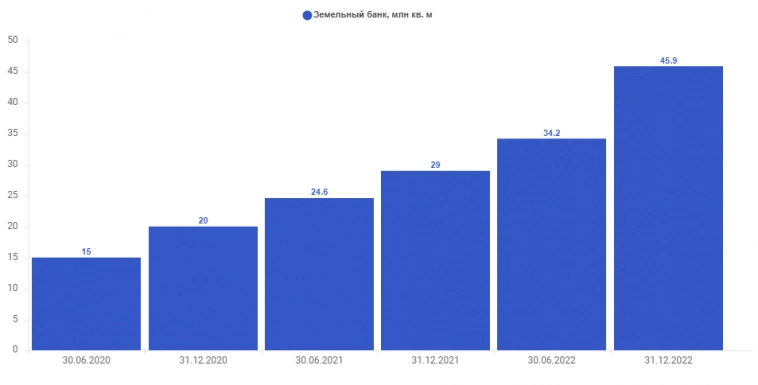

Что касается возможностей на следующие годы, то здесь, конечно, стоит вспомнить про огромный земельный банк компании (самый крупный в секторе). На начало 2023 года он составлял 45,9 млн квадратных метров, а сделка по МИЦу добавила к нему еще 2 млн кв. м. Можно продавать по 1,6 млн квадратных метров еще 30 лет.

Оценка портфеля на конец 2022 года — 652 млрд рублей. Это все будущая прибыль компании, которая в разы больше текущей капитализации (220 млрд руб.).

Из прочих интересных проектов внутри Самолета есть Самолет Плюс, который может в будущем выйти на IPO. Самолет Плюс имеет амбиции стать лучшим на рынке агентских услуг в сфере недвижимости. Оборот сервиса составил 229 млрд рублей, из которых 92 млрд — это продажи на вторичной недвижимости.

Котировки продолжают восстанавливаться после февраля 2022 года. У компании анонсирован байбэк до 10 млрд рублей, который должен помочь им в этом движении.

С оптимизмом смотрю на возможности дальнейшего роста компании. Так как для этого есть все вводные. Достигнув запланированных целей компания станет еще ближе к тому, чтобы стать крупнейшим девелопером страны.

Напомню, что текущий лидер стоит в 2,5 раза дороже, при этом он не раскрывает никакой информации о себе. На мой взгляд, крупнейшим публичным девелопером должен быть тот, кто соответствует следующим характеристикам:

👉 Он открыт для инвесторов

👉 Он имеет большой земельный банк

👉 Его результаты растут

👉 Вкладывает в сервис и дополнительные услуги

По этим критериям, кажется, что выбор очевиден.

Лютый Комерсант28 июля 2023, 14:525000-6000+1

Лютый Комерсант28 июля 2023, 14:525000-6000+1 Олег Ков28 июля 2023, 19:26Настоящие наши самолёты не летают, так хоть этот выручает)0

Олег Ков28 июля 2023, 19:26Настоящие наши самолёты не летают, так хоть этот выручает)0 GOLD28 июля 2023, 20:10Рубли — это не деньги. Анализ отчетов в рублевой системе координат чреват ошибками.0

GOLD28 июля 2023, 20:10Рубли — это не деньги. Анализ отчетов в рублевой системе координат чреват ошибками.0 Принцип Парето29 июля 2023, 00:53Покупать застроев на пике цен на бетон и грядущим ужесточением ипотеки + повышением ставок? Я конечно понимаю что толпа еще может поиграть в стульчик, но рано или поздно музыка закончится.+1

Принцип Парето29 июля 2023, 00:53Покупать застроев на пике цен на бетон и грядущим ужесточением ипотеки + повышением ставок? Я конечно понимаю что толпа еще может поиграть в стульчик, но рано или поздно музыка закончится.+1