ОПЦИОНИКА - календарные стратегии

Но можно их модифицировать в виде стратегии, предполагающей сочетания опционов с разными датами исполнения.

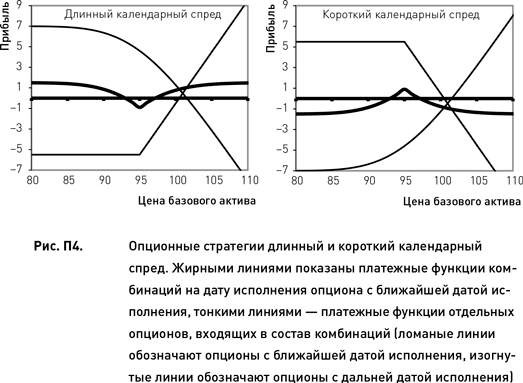

Продавая опцион колл (или пут) с ближайшей датой исполнения и покупая опцион колл (или пут) с более поздней датой исполнения, получаем комбинацию, соответствующую стратегии короткий календарный спред.

Эта стратегия является дебетовой, то есть требует вложения капитала, поскольку покупаемый опцион всегда стоит дороже продаваемого (в силу того, что премия дальнего опциона включает в себя больший объем временной стоимости).

Представленная на рис. П4 платежная функция рассчитана на дату истечения ближайшего опциона (предполагается, что по его истечении позиция по второму опциону закрывается).

Эта стратегия приносит ограниченную прибыль в случае небольших изменений цены базового актива.

При больших ценовых движениях комбинация дает ограниченный убыток.

Цены исполнения обоих опционов могут быть одинаковыми (как на рис. П4) или разными.

В последнем случае величина максимально возможной прибыли становиться меньше, зато повышается вероятность ее получения.

ВАЖНО!Не забываем, что БА у нас обычно 3-месячные фьючерсы.

Но можно использовать и БА с другой дюрацией в этих стратегиях — 6, 9 или 12-месячные фьючерсы.

Лишь бы в долгосрочных опционах была хоть минимальная ликвидность.

Тогда опционный «эспандер» можно растягивать или сжимать на временном отрезке 1 неделя- 52 недели.

Стратегия длинный календарный спред во всех отношениях является противоположностью короткого календарного спреда.

Комбинация создается путем покупки опциона ближайшего по дате исполнения и продажи опциона с более поздней датой исполнения.

Соответственно, эта стратегия является кредитовой.

И прибыль, и убыток данной комбинации ограничены.

Прибыль возникает при больших ценовых движениях, а убыток – в случае, если цена базового актива остается неизменной (рис. П4).

Все описанные выше комбинации относятся к так называемым маркет-нейтральным стратегиям.

Это означает, что, например, при их использовании коротких вариантов комбинаций прибыль возникает, если цена базового актива не меняется в течение срока нахождения в позиции или изменяется в пределах достаточно узкого диапазона.

Убытки же возникают вследствие сильных ценовых движений независимо от их направления.

То же выполняется, но наоборот, для длинных вариантов комбинаций.

Такие стратегии потому и называются нейтральными, что не требуют прогнозирования направления, то есть роста или падения, рынка базовых активов.

Чем еще хороши календарные спрэды?

Учитывая, что большинство времени рынки остаются в пределах узкого или широкого боковика, границы этого боковика и можно использовать для покупки или продажи спрэдов, или, выражаясь опционным языком, для покупки/продажи волатильности при ограниченном риске.

Ваши комментарии и критика только приветствуются.

А как же горизонтальные стреддлы и стренглы? А их пропорциональные вариации?

а кто-нибудь практикует полуфьючерсы?