Самолёт. Самый быстрорастущий девелопер РФ. Ждать удвоение акций? Когда дивиденды?

- Коротко о компании

- Самый быстрорастущий девелопер в РФ

- Самолёт считает себя сильно недооценённой компанией

- Дивиденды

- Повышение ставки — большая проблема для Самолёта

- Почему Самолёт уверен, что всё будет хорошо

- Итоги и выводы

Коротко о компании

Самолет — одна из крупнейших федеральных корпораций в сфере девелопмента. Девелопер №2 в стране. С амбициями стать №1.

При этом Самолёт сам позиционирует себя не только как девелопера. Компания старается развивать proptech — применение цифровых технологий и сервисов в недвижимости:

- «Самолёт Плюс» — площадка для продажи недвижимости и целая платформа, маркетплейс, где компания предлагает услуги по дизайну интерьера, ремонту, переезду, меблировке квартир. Самолёт говорит, что сейчас рынок подобных услуг находится в серой зоне, найти качественных подрядчиков сложно. Самолёт хочет обелить рынок и занять на нём существенную долю.

- В 2022 был запущен «Самолет Финтех», благодаря которому Самолёт помогает накопить на первоначальный взнос по ипотеке, а в будущем планирует предоставлять, в том числе, страховые услуги и услуги по аренде квартир с постепенным выкупом.

- Во второй половине 2023 года собираются запустить «Цифровые метры» для привлечения частных инвесторов к финансированию объёктов недвижимости.

Кроме всего вышеперечисленного, Самолёт уже давно строит и обслуживает жилищную инфраструктуру, сети в том числе, имеет свою управляющую компанию. То есть Самолёт продолжает зарабатывать на квартирах даже после их продажи.

Да, пока основная выручка приходит именно от строительства и продажи квартир. Посмотрим, как Самолёт будет развивать прочие направления.

Самый быстрорастущий девелопер в РФ

Темпы роста за 2022 год впечатляют:

На рынке РФ не так много прибыльных компаний с выручкой больше 100 млрд руб и темпом роста в 85%. Самолёт растёт даже быстрее Озона.

Чистая прибыль тоже не отстаёт:

При этом продажи растут, даже несмотря на рост ставок и сокращение льготных программ.

В 2023 году компания обещает поддерживать темы роста более 80%. Рост происходит в том числе, за счёт поглощения конкурентов.

В июне 2023 года Самолёт сообщил, что поглощает группу девелоперских компаний МИЦ. Сейчас сделка ожидает одобрение регулятора. Когда сделка будет завершена, Самолёт выйдет на объем текущего строительства в 4,2 млн кв. м по всей России (сейчас 3,3). И до лидера рынка останется совсем немного.

Самолёт считает себя сильно недооценённой компанией

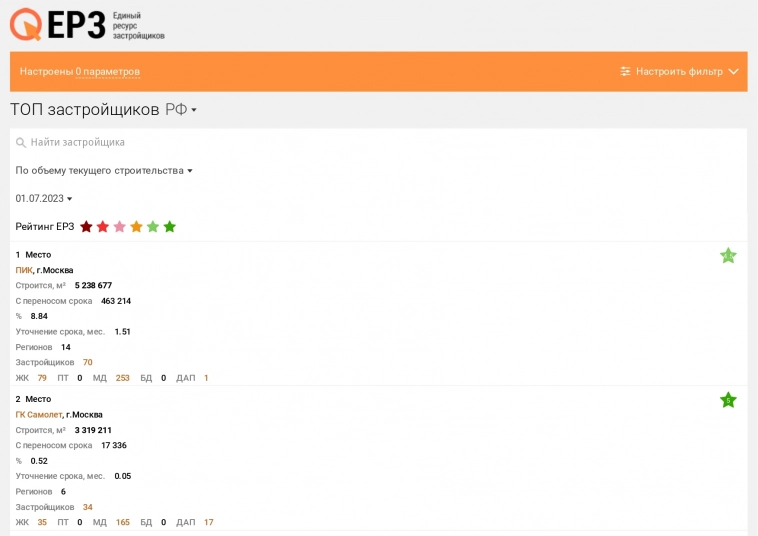

Сама компания сравнивает себя с ПИКом. На момент написания текущей статьи, капитализация ПИКа — в районе 500 млрд руб, а капитализация Самолёта — в районе 200 млрд руб.

При этом у ПИКа строится 5,2 млн кв метров жилья в 2023 году, а у Самолёта — 3,3 (после поглощения МИЦ будет 4,2). А растёт и развивается Самолёт быстрее.

То есть Самолёт считает, что стоить его акции сейчас должны, как минимум, дороже 5000 руб. В 2021 году менеджмент считал справедливой стоимость не менее 6500 руб. Менеджмент ставит себе цель увеличить капитализацию в 5 раз до 1 трлн руб.

Компания предпринимает конкретные шаги для решения этой задачи.

В мае 2023 года был объявлен выкуп акций:

Совет директоров принял решение поручить менеджменту компании осуществить выкуп собственных акций на рынке в размере до 10 млрд рублей до конца 2023 года.

На первый взгляд кажется, что это немного. Всего 5% от текущей рыночной капитализации.

Но в свободном обращении находятся только 9% акций.

Приступить к выкупу Самолёт собирается во второй половине 2023 года. И если он доведёт дело до конца, ему придётся выкупить больше половины всех акций с рынка.

Сама компания заявляет, что столько выкупить не сможет. Как только кол-во акций начнёт сокращаться, стоимость их сильно вырастет.

В этом, кстати, и заключается краткосрочная идея инвестирования в акции Самолёта. Выкуп такой большой доли фрифлоата за короткий срок должен разогнать котировки.

Дивиденды

Некоторые акционеры расстроились отсутствием дивидендов по итогам 2022 года.

Но ничего необычного в этом решении нет. Выкуп акций является достойной компенсацией.

При этом сама интрига по дивидендам сохраняется:

Менеджмент подтверждает приверженность группы существующей дивидендной политике и с учетом рыночной динамики намерен предложить совету директоров вернуться к вопросу о дивидендных выплатах в III квартале 2023 года

Дивидендная доходность небольшая (2,5%). Но дивиденды не главное в растущей компании.

Возврат к выплате дивидендов всё равно является приятным бонусом, который очень любит наш рынок, где доминируют физические лица.

Компания, которая и быстро растёт, и платит дивиденды, и выкупает свои акции, в текущих условиях будет выглядеть привлекательно.

Повышение ставки — большая проблема для Самолёта

Здесь та самая причина, почему многие инвесторы скептически относятся к акциям Самолёта (если не учитывать общие текущие риски в экономике РФ, которые актуальны для всех компаний).

У меня была статья на Смартлабе о том, кто выигрывает от повышения ставки ЦБ:

ЦБ собирается повышать ключевую ставку, что делать с акциями

Есть компании, которые проигрывают больше всех (закредитованные).

Девелоперы — отдельный случай. Ипотека занимает большую долю в сделках с недвижимостью. У Самолёта 90% продаж новых квартир через ипотеку. И чем выше ставка, тем недоступнее ипотека.

Да, есть льготная ипотека. Но её доля пока только 1/3 от всех продаж. Так что рост ставки точно затормозит новые продажи квартир.

И дело не только в ипотеке. Для квартиры нужна мебель и бытовая техника. Многие рассчитывают на потребительские кредиты под эти товары. Зачем покупать квартиру, если не хватит денег её отремонтировать и обставить?

Если сократятся покупки новых квартир, цены на жильё начнут падать. Для девелоперов настанут мрачные времена. Все прогнозы с красивыми картинками не будут реализованы.

Здесь — главный риск. Помните об этом.

Почему Самолёт уверен, что всё будет хорошо

Недавно была конференция Смартлаба, там Самолёт отвечал на вопросы инвесторов. Мои краткие заметки и мысли после встречи:

- Самолёт видит, что происходит сокращение продаж квартир. Но говорит, что ничего страшного, спрос всё ещё силён. Отмечает, что падает в первую очередь премиум-сегмент. У Самолёта его не более 10%.

- Для государства строительство и продажа квартир слишком важны. Если тут будет спад, падать будет весь ВВП. Самолёт уверен, что государство такого не допустит. Будут новые льготы на покупку квартир для поддержи отрасли.

- В РФ у населения слишком мало квартир. Для многих квартира — это не роскошь, а жизненная необходимость. На таком не экономят, покупают при первой возможности.

- Для отрасли страшнее не рост ставки, а рост безработицы. Кстати, очень важный момент! Я раньше так на этот вопрос не смотрела. Следите за руками. Снижение безработицы — это увеличение кол-ва людей, которые могут позволить себе ипотеку. Доля ипотеки в продаже квартир — 90%. Чем больше работающих людей в стране, тем больше ипотек. Поэтому низкая безработица важнее ключевой ставки.

Итоги и выводы

Среди девелоперов Самолёт мне нравится больше всех. Темпы роста впечатляют. Внедрение инноваций тоже радует. Компания очень хочет стать №1, шансы есть.

Компания активно работает над раскрытием стоимости. Свой сервис «Самолёт Плюс» сразу строят как отдельный бизнес, рассчитывая провести IPO в 2025 году. К этому году хотят показать оборот через Самолёт и Самолёт Плюс больше 1 трлн руб.

Если вам кажется, что компания стоит дорого, то просто вспомните про темпы роста. При таких темпах мультипликаторы не кажутся высокими.

Самолёт — это ставка на рост экономики РФ. Если вы верите, что в экономике всё будет хорошо, то есть смысл присмотреться к акциям.

У меня акций Самолёта в портфеле пока нет, но я думаю над их покупкой.

Те, кто следит за моим публичным портфелем, знают, что сейчас самая интересная идея на рынке РФ, на мой взгляд, — девальвация. Она ещё не отыграна. То есть Самолёт придётся брать вместо кого-то из экспортёров. Поэтому выбор не очень прост. Буду думать.

Мой телеграм.

Андрей18 июля 2023, 12:50Где можно посмотреть ваш публичный портфель?0

Андрей18 июля 2023, 12:50Где можно посмотреть ваш публичный портфель?0