Что будет, если инвестировать в самые неудачные моменты на российском фондовом рынке!

Вчера написал статью, которая вызвала определённый интерес у читателей. Статья называется:

«Простая и рабочая идея в инвестициях-ПРОСТО ПРОДОЛЖАЙ ПОКУПАТЬ! Или история про самого неудачного инвестора.»

Простая и рабочая идея в инвестициях-ПРОСТО ПРОДОЛЖАЙ ПОКУПАТЬ! Или история про самого неудачного инвестора.

Простая и рабочая идея в инвестициях-ПРОСТО ПРОДОЛЖАЙ ПОКУПАТЬ! Или история про самого неудачного инвестора. В ней описывалась стратегия долгосрочного инвестирования и была рассказана история про самого неудачного инвестора Боба, который инвестировал в фоновый рынок прямо перед кризисами. Не смотря на это, Боб стал богатым инвестором.

Боб инвестировал в американский рынок, в индекс SnP500 и читатели в комментариях заинтересовались, что было бы с условным неудачником Борисом, который инвестировал бы в наш, российский фондовый рынок на самых пиках перед обвалами!

Мне тоже стало это интересно, поэтому провел небольшое исследование и расчёты. В данной статье мы рассмотрим, что будет с инвестициями, если покупать индекс МосБиржи в самые неудачные моменты прямо перед экономическими кризисами.

Кто не читал историю про неудачника инвестора Боба-Боб инвестировал в индекс SnP 500 4 раза за 42 года, но сделал это на самых пиках перед обвалами. Он инвестировал:

6000$ в 1973г — Мировой «Нефтяной кризис»

46 000$ в 1987г — «Чёрный понедельник»

68 000$ в 2000г — «Пузырь доткомов»

64 000$ в 2008г — «Ипотечный кризис»

В итоге, Боб через 42 года вышел на пенсию с капиталом на своём счету больше 1 млн. долларов!

Чтобы быть объективным, я взял те же суммы пополнения для нашего инвестора Бориса, что были у Боба, только в рублях и нашел самые невыгодные с точки зрения инвестора входы в российский фондовый рынок:

- 1998г-Экономический кризис в России

- 2008г-Ипотечный кризис

- 2020г-Пандемия

- 2021г-Начало СВО и санкции

Борис инвестировал 60 000р в 1998г, 460 000р в 2008г, 680 000р в 2020г и 640 000р в 2021г.

Так что же стало с деньгами Бориса, после того, как за 24 года он совершил 4 инвестиционные сделки, вложил в индекс МосБиржи 1 840 000р на самых неудачных точках?

Вот наглядный график инвестирования Бориса с расчётами:

Как видите, судя по расчётам, за 24 года он почти удвоил свои вложения и общая сумма на сегодняшний день у него на счёту составляет 3 185 225р.

Это не много за такой долгий период, но давайте посмотрим на эту условную ситуацию с другой стороны, со стороны реального инвестора:

- Во-первых, как бы там ни было, Борис в плюсе, он увеличил свой капитал за счёт инвестирования, входя в наш российский фондовый рынок даже в таких неудачных моментах.

Из этого можно сделать вывод, что инвестируя перед обвалами и кризисами — в долгосроке можно заработать! - Во-вторых, в данных расчётах не учитывается один важный момент-наш российский рынок является самым высоко-дивидендным в мире.

Даже сейчас, в такой тяжелый период для нашей экономики из-за санкций и проведения СВО, если посмотреть на размер дивидендных выплат, можно найти немало двузначных историй:

И обычный инвестор, вроде меня, который инвестирует в отдельные акции, опираясь на состав индекса МосБиржи, будет получать дивиденды, реинвестировать их обратно в рынок, запуская действие механизма сложного процента и увеличивая свой доход.

- В-третьих, Борис за 24 года пополнил счёт всего 4 раза, и вошел в рынок в самых неудачных точках. Любой другой инвестор не настолько «везуч», чтобы инвестировать прямо перед кризисами и он бы периодически пополнял свой счёт, инвестируя в более удачные моменты, а не на пиках перед обвалами.

К примеру, я пополняю брокерский и совершаю покупки минимум 2 раза в месяц.

Таким образом, реальный инвестор на нашем фондовом рынке за 24 года инвестиционной деятельности получил бы доход, намного больший, чем Борис.

Заключение

Очевидно, что и для нашего российского фондового рынка работает стратегия, по которой разбогател Боб-«Просто продолжай покупать!»

А если учесть еще некоторые плюсы, которые даёт наш рынок -высокие дивиденды, относительная молодость и перспектива роста рынка из за отсутствия альтернатив вложения у инвесторов — то для меня российский фондовый рынок выглядит привлекательным.

В заключении еще хочу добавить одну новость, о которой прочитал недавно- наш Центральный Банк считает, что фондовый рынок России, с большой вероятностью, будет развиваться по «Иранскому сценарию».

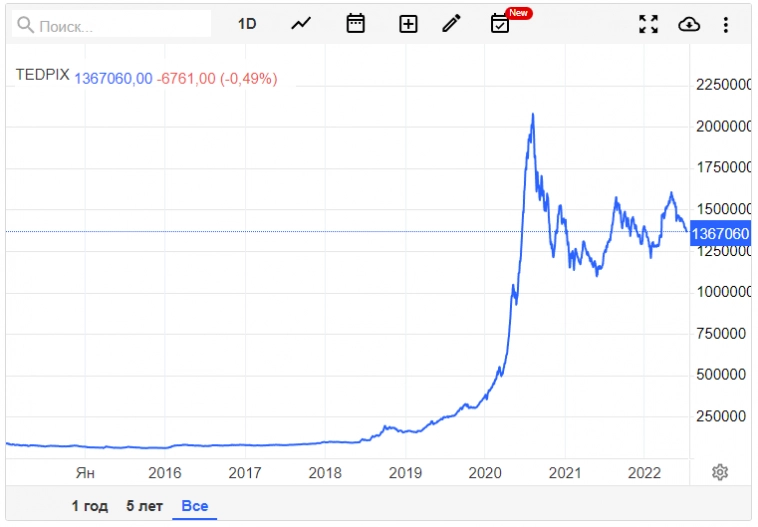

С 2019 по 2020 год индекс биржи Ирана TEDPIX вырос в 6 раз! Сейчас он, правда немного скорректировался, но все же, посмотрите на график движения котировок:

Возможно, нас ждёт что-то подобное и я хочу быть в рынке, когда такое движение случиться. Поэтому, не смотря ни на что, я Просто Продолжаю Покупать!

Друзья, спасибо за внимание к моим статьям! Если информация вам полезна, подписывайтесь, ставьте лайки и пишите комментарии!

Здесь мой канал в ТЕЛЕГРАМЕ

Посчитайте, сколько бы денег было у Бориса, если б он в те же дни на ту же сумму тупо покупал золото.

Цель инвестиций — хотя бы передать покупательную способность денег по оси времени. У Бориса с этим полный, катастрофический провал. Он получил бы в разы, если не на порядок больше, если бы потратил деньги вместо вложения в ФР РФ.

Правильный вывод — российский рынок не подходит для подобной стратегии.

Для пассивных инвестиций подходит только небольшая часть 20 и 21 века на американском рынке акций. То есть имеем чистый подгон, без возможности экстраполировать это в будущее.