Банковский кризис США и грядущее обнуление финансовой системы

Салют! В этом материале я/мы углубимся в причины текущего «банкопада», где за последние несколько месяцев рухнуло 3 банка с суммарной капитализацией под $1 трлн.

Будет интересно, пойдём по порядку. В завершении материала вы поймёте и осмыслите весь уровень п7здеца и то, на каких соплях держится финансовая система.

Есть несколько причин, по которым сейчас банковская система США начинает трещать по швам.

• Прежде всего следует рассмотреть динамику депозитов американских банков. На графике выше видно, что с 1973 года рост депозитов происходил без особых колебаний, однако скачок на 13% или >$1.7 трлн за 4 месяца с начала пандемии в марте 2020 нарушил эту тенденцию стабильного роста.

• В то же время кредиты (основной актив, приносящий доход банкам), увеличивались гораздо меньшими темпами, что привело к разрыву между ними и депозитами на пике в $7 трлн.

• Для оценки ликвидности банка используется показатель LDR (Loan-to-Deposit Ratio) который рассчитывается как отношение кредитов к депозитам. Идеальное соотношение составляет 80-90%, если показатель равен 100%, то банк выдает $1 в кредит на каждый 1$, полученный на депозит. На пике в I кв. 2022 г. данный показатель составлял 62%.

Со стремительным приростом депозитов банки начали с такой же стремительностью вкладывать средства.

• Т.к. объем кредитов, которые выдают банки, рос гораздо медленнее, чем объем депозитов, банки начали вкладывать средства в так называемые в Held-to-Maturity securities — ценные бумаги, удерживаемые до погашения, подавляющая доля которых составляет казначейские #облигации.

• Стоит обратить внимание на то, что доходность коротких облигаций во времена нулевых процентных была соответственно около нулевой. Поэтому предпочтительнее были облигации с бóльшей доходностью и с бóльшим сроком погашения.

• Данная категория банковских активов выросла на 186% с начала 2020 года и до конца 2022, а доля HTM Securities во всем портфеле ценных бумаг увеличилась с 21% до 47% за аналогичный период времени.

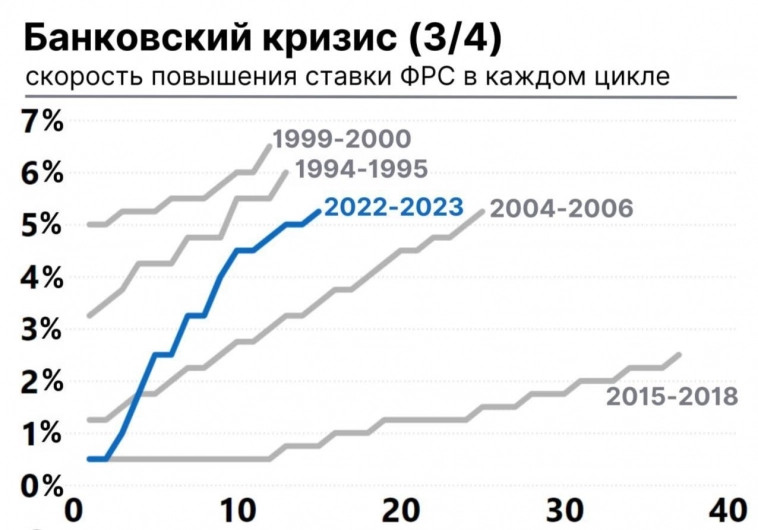

В марте 2022 года ФРС начала свой самый быстрый за 40 лет цикл повышения ставки.

• Быстрорастущие ставки создали для банков опасные условия — чем длиннее срок погашения у ценных бумаг, тем чувствительнее они к изменениям ставок. С ростом ставок рыночная стоимость активов на балансах банков начала снижаться.

• И это только полбеды. Растущие ставки вынуждают клиентов искать более высокую доходность, в следствие чего банкам приходится предлагать более высокие процентные выплаты по депозитам. Согласно данным DepositAccounts годовые ставки по кредитам выросли с 0.35% в мае 2022 года до 2.70% к марту 2023.

• Банкам становится все сложнее предлагать доходность выше доходности тех же Treasuries, из-за чего банки терпят отток средств.

В результате снижения рыночной стоимости ценных бумаг в банковских портфелях, большинство имеет нереализованные убытки.

• Но все дело в том, что эти убытки только «на бумаге», и если у банка есть возможность подождать до погашения, то со временем стоимость облигаций восстановиться.

• В случае с банком Silicon Valley эти убытки реализовались, т.к. большая часть депозитов у банка была «до востребования», которые вкладчики начали изымать. Это заставило банк продавать облигации по низким рыночным ценам.

Набег вкладчиков привел к краху трех банков США в 2023 году, 3 (100%) из которых входили в 20-ку крупнейших.

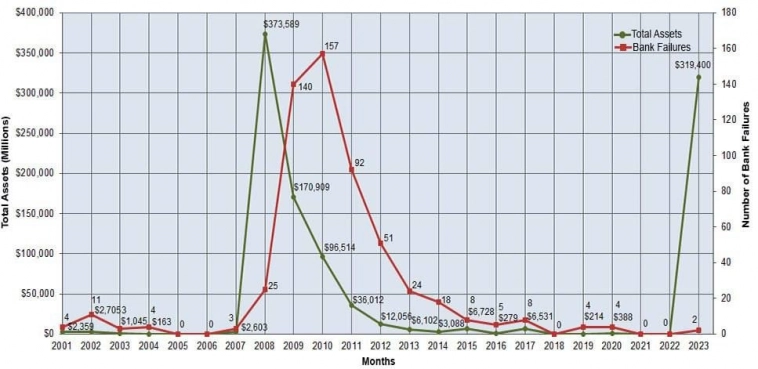

Для наглядности ситуации мы приведем данные с 2001 года, где видно, что:

• Общие активы 371 банкротства американских банков с 2010 по 2022 год: $168 млрд.

• Общие активы двух банкротств американских банков на прошлой неделе: $319 млрд. Банки США закончили 2022 год с $620 млрд. нереализованных убытков, что в разы превышает максимальное значение за последние десятилетия.

Остается два главных вопроса:

• Какая доля из этих убытков «на бумаге» реализуется?

• Произойдёт ли это? — Вопрос риторический.

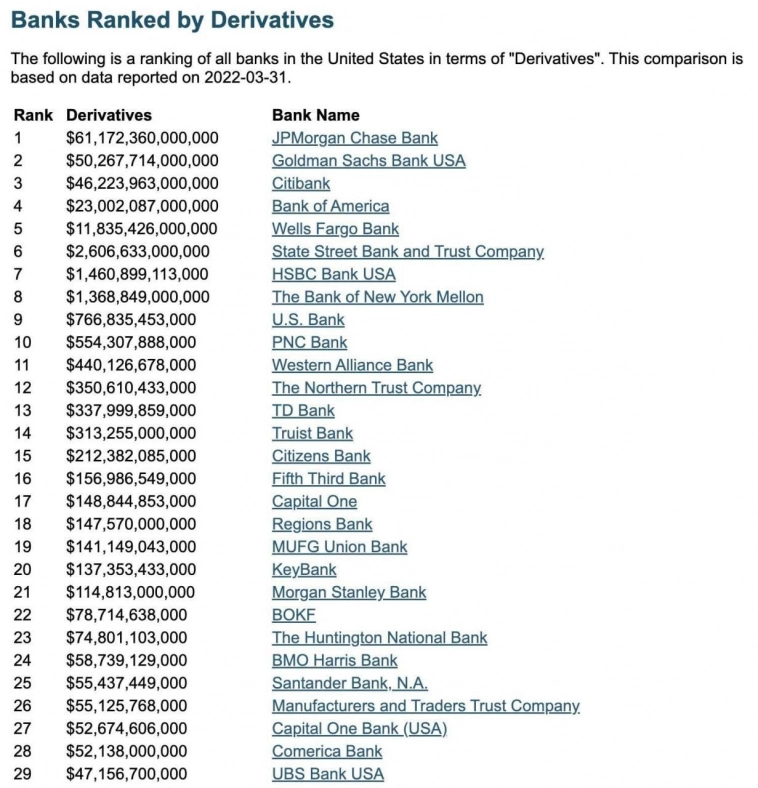

Американские банки закредитованына сумму, превышающую 2 квадриллиона долларов (миллион миллиардов!!!) в деривативах!

Все они могут быть просто размазаны на кризисе, подобном 2008 году. И рано или поздно это произойдет, стоит только запустить процесс, как эффект домино все сделает за вас. А процесс, на секундочку, уже запущен.

Вся мировая экономика — это FTX на максималках.

• $2-4 квадриллиона в деривативах и необеспеченных обязательствах;

• $300 трлн в кредитах;

• $200 трлн в акциях и банковских депозитах;

• $120 трлн в государственных облигациях;

• $40 трлн в наличных деньгах.

Вывод первый: боитесь кудрявых наркоманов, которые увлекаются понци — вкладывайтесь в ограниченные ресурсы, такие как Bitcoin, землю недвижимость, золото и серебро. Но есть подозрения, что и там до вас доберутся.

Вывод второй: трясти будет так, что мало не покажется. В интересное время живём! На наших с вами глазах (по моим прогнозам) в этом десятилетии, то есть до 2030 гг. всё случится и это будет самое глобальное обнуление в истории человечества.

Написано с трепетом, любовью и душой командой Analytics и основателем.

Делитесь с друзьями и подписывайтесь на наши ресурсы, чтобы быть в курсе того, как эта история будет развиваться дальше и, самое главное, чтобы уберечь свои капиталы от этого глобального обнуления.

Спасибо за внимание!

Volahub14 мая 2023, 02:31Как будто это плохо, обнулят и дальше поедут миром править.0

Volahub14 мая 2023, 02:31Как будто это плохо, обнулят и дальше поедут миром править.0 Oleg Martynov14 мая 2023, 02:37Для меня загадка, почему американские банки, включая те, которые уже разорились и находятся на грани разорения, не поднимают ставки по депозитам? До сих пор они на смешном уровне, типо меньше 1% годовых. Неужели лучше разориться, чем попробовать перестроиться к новым реалиям? Почему ФРС не заставляет повысить ставки банки, как это делал наш ЦБ в феврале-марте прошлого года (говорят, что Набиуллина чуть ли не лично звонила по всем банкам, чтобы остановить панику вывода средст). Это тайна для меня.+2

Oleg Martynov14 мая 2023, 02:37Для меня загадка, почему американские банки, включая те, которые уже разорились и находятся на грани разорения, не поднимают ставки по депозитам? До сих пор они на смешном уровне, типо меньше 1% годовых. Неужели лучше разориться, чем попробовать перестроиться к новым реалиям? Почему ФРС не заставляет повысить ставки банки, как это делал наш ЦБ в феврале-марте прошлого года (говорят, что Набиуллина чуть ли не лично звонила по всем банкам, чтобы остановить панику вывода средст). Это тайна для меня.+2 Олег Кобяков14 мая 2023, 08:07"(по моим прогнозам) в этом десятилетии, то есть до 2030 гг. всё случится " Что в России будет через месяц никто не знает, так что американские банки до 2030 года меня меньше беспокоят.+1

Олег Кобяков14 мая 2023, 08:07"(по моим прогнозам) в этом десятилетии, то есть до 2030 гг. всё случится " Что в России будет через месяц никто не знает, так что американские банки до 2030 года меня меньше беспокоят.+1