Вводная в май

Пословица «в мае продай и до осени гуляй» идеально характеризует текущие настроения участников рынка, которые ожидают наступление рецессии, проблем с повышением госдолга США, эскалацию отношений США и Китая с ожидаемым законопроектом Байдена по инвестициям в Китай на фоне явного сопротивления ФРС идеи рынка о начале снижения ставок если не с июля, то с сентября 2023 года.

Тем не менее, когда большинство трейдеров выстраивают позиции в одну сторону, ожидая негатива, то любое позитивное событие может привести к сильному движению в противоход, ибо управляющие будут вынуждены хеджировать свои путы лонгами спота.

Отчеты многих голубых фишек компаний США вышли лучше прогноза вопреки ожиданиям, что уже привело к росту фондового рынка, а события первой недели мая во многом определят летний тренд.

Ключевые темы мая:

— Рецессия.

На текущий момент это главный страх рынков.

PMI США за апрель указал на рост экономики США выше водораздела инфляции как в секторе промышленности, так и в секторе услуг.

Однако ISM промышленности США сегодня сообщил, что рост промышленности продолжает находиться ниже водораздела рецессии с небольшим отскоком в апреле в основном по причине снижения курса доллара.

ISM услуг США, отчет по рынку труда США за апрель, розничные продажи США за апрель будут ключевыми маркерами рынка для усиления или ослабления страха рецессии, который в этом году будет ключевым драйвером для динамики всех рынков.

— Политика ФРС.

Очевидно, что снижение инфляции с уровней после пандемии к цели ФРС в 2,0% не может не сопровождаться рецессией, но есть небольшой шанс, что сильный постпандемический рынок труда на фоне открытия Китая сделают эту рецессию краткосрочной.

В любом случае рынки хотят иметь гарантию того, что при рецессии ФРС протянет руку помощи и начнет снижение ставок, прекратив QT, но пока инфляция выше 3,0%гг снижение ставок ФРС маловероятно, по крайней мере без прямого указания Белого дома.

Очевидно, что ФРС в среду, скорее после повышения ставки на 0,25%, объявит, как минимум, о взятии паузы в процессе повышения ставок, а как максимум о завершении цикла повышения ставок.

Рынки уже учли в ценах завершение цикла повышения ставок ФРС после финального повышения ставки на 0,25% в среду, но реакция на подтверждении этого факта приведет к шипу на аппетит к риску.

Но аппетит к риску будет сильнее в случае, если ФРС четко скажет о прекращении цикла повышения ставок, нежели заявит о взятии паузы и возможном дополнительном повышении ставок позже в случае устойчивости инфляции.

Для глобального разворота фондового рынка на перехай завершения цикла повышения ставок будет недостаточно, для этого нужно начало цикла снижения ставок ФРС с прекращением QT, но для этого необходимо либо отвесное падение инфляции, либо жесткая рецессия с отвесным падением рынка труда.

Конечно, инфляция будет снижаться, но вряд ли темпы будут достаточными для начала снижения ставок ФРС с осени 2023 года, а путь к снижению ставок через жесткую рецессию приведет к ещё одной волне падения фондового рынка США.

В любом случае, для корректировки ожиданий по перспективам политики ФРС важны инфляционные отчеты, важна компонента цен в составе ISM услуг США, рост зарплат в составе нонфарма США, а самым главным станет отчет по инфляции CPI за апрель.

— Геополитические риски.

Повышение потолка госдолга США, который можно отнести к геополитическим рискам, ибо технический краткосрочный дефолт США приведет к финансовому кризису во всем мире, будет портить нервы инвесторам, но катастрофа маловероятна.

Противостояние США и Китая, в частности законопроект по ограничению инвестиций в Китай, который Байден намерен представить в первой половине мая, окажет влияние на аппетит к риску.

— Заседание ЕЦБ.

С текущим вялым ростом экономики Еврозоны и фактической рецессии в Германии ЕЦБ не сможет значительно повысить ставки, максимум на 0,25% в мае и на 0,25% в июне, что ограничит рост евро на теме разницы ставок ФРС и ЕЦБ.

Тем не менее, тренд евро тесно связан с фунтом, который продолжит свой глобальный рост.

— Заседание ВоЕ.

ВоЕ, скорее всего, повысит ставку на майском заседании на 0,25%, но вряд ли сможет поставить точку в цикле повышения ставок, ибо все важные отчеты Британии выйдут после 11 мая.

В любом случае, от потолка ставок ВоЕ зависят только коррекции вниз по фунту, но сие не отменит долгосрочный восходящий тренд.

По ВА/ТА:

Ситуация почти не изменилась с момента вводной в апрель по ВА/ТА.

Что по индексу доллара, что по фондовому рынку проползли в направлении стрелочек/разметок, но очень неторопливо.

Рассчитываю, что предстоящие две недели ускорят сей процесс, по крайней мере ФА для этого будет предостаточно, дело за ТА.

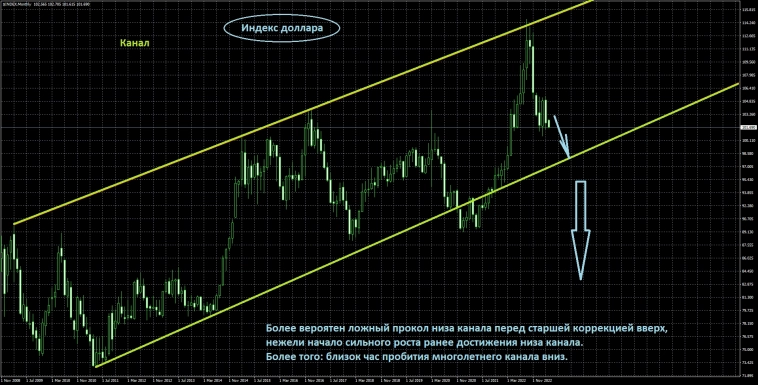

Первую картинку по индексу доллара с апреля оставляю неизменной, ибо на этом ТФ продвижение к цели незаметно пока.

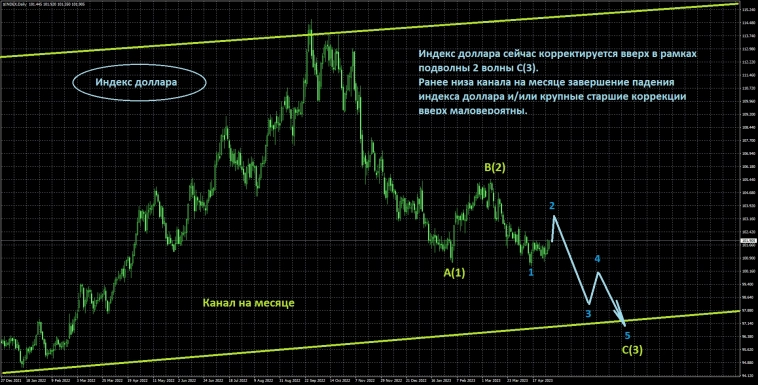

На более мелких ТФ индекс доллара уже закончил волну подволну 1 в волне 3© и корректируется вверх в рамках подволны 2 (величина которой зависит от ФА, ждем ФРС).

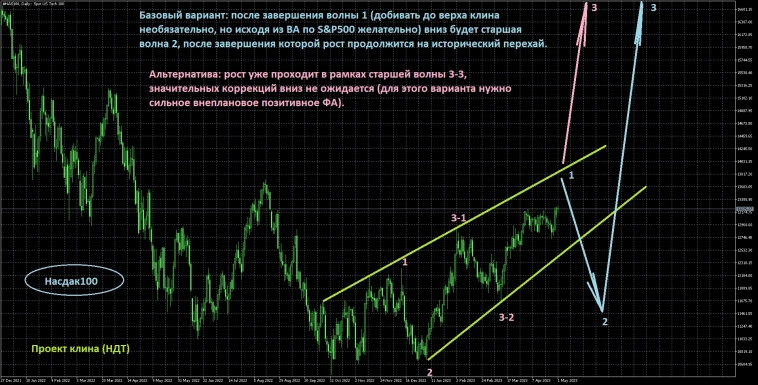

Насдак100 без изменений на старших ТФ.

Ключевые ФА-события мая:

2 мая инфляция CPI стран Еврозоны

2 мая отчет JOLTs

3 мая ISM услуг США

3 мая заседание ФРС

4 мая заседание ЕЦБ

5 мая нонфарм США

10 мая инфляция CPI США

11 мая заседание ВоЕ

16 мая розничные продажи США

19-21 мая саммит G7

Публикация еженедельных обзоров пока не запланирована.

Информация копируется в два канала Телеграм: приватный для подписчиков «Конференции» и открытый канал Аналитика Omega:

t.me/analitycs_omega

Ответы на вопросы открыты лишь для тех подписчиков, у кого был оплачен форум на момент 24.02.2022, для всех форумчан общей ветки текущий период будет бесплатным до указанного неопределенного времени.

насколько помню, там боятся депрессии, а рецессия — это норм