NHI-инвестор в дома престарелых и хосписы. Спасибо, что живой?

NHI (NYSE, есть на СПб). Компания National Health Investors была основана в 1991 и специализируется на владении и аренде объектов медицинского назначения, в том числе жилья для престарелых и учреждений квалифицированного ухода.

Отец Гомера Симпсона жил в доме престарелых, который мог принадлежать NHI.

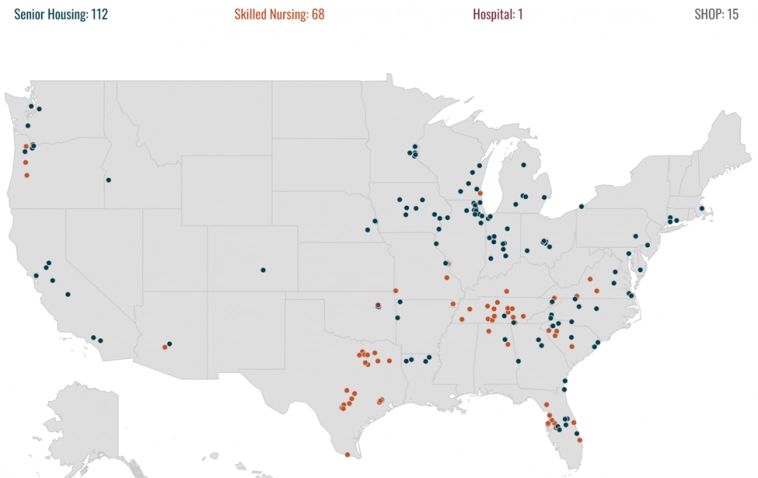

Ее портфолио обычно расположено в густонаселенных районах Восточного побережья, Солнечного пояса, Среднего Запада и Западного побережья США в 32 штатах.

Финансовые результаты 22г.

Чистая прибыль, приходящаяся на владельцев обыкновенных акций, на разводненную обыкновенную акцию за год, закончившийся 31 декабря 2022 г., составила 1,48 доллара США по сравнению с 2,44 доллара США за тот же период предыдущего года, FFO (Funds From Operations или денежный поток от операционной деятельности, ключевой показатель для REITs) составил 3,55 доллара США по сравнению с 4,62 доллара США за тот же период предыдущего года.

Нормализованный FFO на разводненную обыкновенную акцию за год, закончившийся 31 декабря 2022 г., составил 4,30 долл. США по сравнению с 4,60 долл. США за тот же период предыдущего года.

Продажи снизились на 20 миллионов долларов в 2022 году, падение было медленнее, чем с 2020 по 2021 год, но как-то не воодушевляет. Одновременно затраты компании выросли из-за роста стоимости кредитов и добавления в портфель объектов с более низкой маржинальностью.

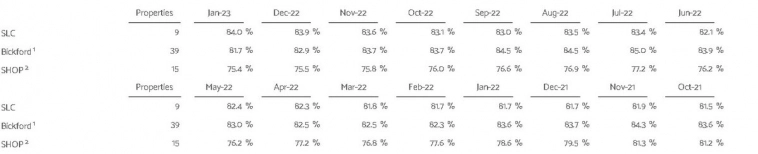

Средняя заполненность по объектам составляет 76%, а в недалеком 2019 составляла 89,7%. Компания заявляет, что это затянувшиеся последствия COVID-19. Но оказывается, после COVID на рынке стал более популярным вариант пребывания престарелого гражданина на дому с оплатой квалифицированной сиделки. Рынок таких услуг растет и забирает долю рынка у традиционных домов престарелых и хосписов, в т.ч. забирает часть квалифицированной рабочей силы, которая уходит из отрасли (зарплата домашней сиделки может и меньше, но нагрузка и стресс в разы ниже (присмотр за 1 престарелым или за несколькими десятками престарелых клиентов- это большая разница, плюс новые медицинские технологии сокращают разрыв в техническом обеспечении домашнего ухода). По данным Insider Intelligence, ожидается, что рынок домашнего медицинского обслуживания в США вырастет со 100 миллиардов долларов в 2016 году до 225 миллиардов долларов в 2024 году.

Из-за этих сложностей у некоторых арендаторов NHI перешел по 15 объектам на совместное владение вместо схемы чистой аренды*, что сразу же отразилось на рентабельности бизнеса.

NHI обычно ориентируется на органический рост в диапазоне 1,5–2,0% по схеме чистой аренды*.

*triple-net lease ( или NNN) – это соглашение об аренде имущества, по которому в обязанность арендатора входит оплата всех расходов, связанных с объектом недвижимости, включая налоги на недвижимость, страхование здания, ремонт и техническое обслуживание).

Личное мнение: если вы рассматриваете инвестиции в REITs, то выбирайте те, что работают по схеме triple-net lease — это top of the best, всех остальных я бы даже не рассматривал.

Поскольку NHI предоставляет услуги квалифицированного сестринского ухода, то получил выгоду от увеличения на 2,7% ставки Medicare, которая была поднята в октябре 2022г.Более того, во второй половине прошлого года многие штаты ввели повышение тарифов Medicaid, и выгода должна отразиться в 2023 году.

Коэффициенты

Показатель NHI / Среднеe по отрасли

P/E Ratio TTM 32.81 / 35.18

Price to Sales TTM 7.82 / 9.81

Price to Cash Flow MRQ 11.75 / 22.65

Price to Free Cash Flow TTM 11.79 / 11.76

Price to Book MRQ 1.72 / 4.41

Если в лоб посмотреть на коэффициенты, то есть некоторая дешевизна,

но не то, чтобы прям вкуснотень.

Долг. NHI остается консервативно управляемым REIT, имея довольно сильный баланс с отношением чистого долга к EBITDA 4,5х (ниже среднеотраслевого 5-6х). В январе 2023 года NHI погасила облигации на сумму 125 миллионов долларов и имеет достаточную ликвидность для погашения оставшихся облигаций, погашение которых приходится на 2023 г. Кроме того, большая часть (78%) долга NHI имеет фиксированную ставку, у NHI есть доступ к возобновляемой кредитной линии на сумму 700 миллионов долларов.

Net debt/Assets- 45%. Очень не плохо.

Может, более прибыльный?

Рентабельность

Показатель NHI / Среднеe по отрасли

Gross margin TTM 96.49% / 74.63

Gross Margin 5YA 96.96% / 69.06

Operating margin TTM 51.56% / 37.2

Operating margin 5YA 64.92% / 34.7

Net Profit margin TTM 23.82% / 34.75

Net Profit margin 5YA 46.37% / 26.54

В целом да, однако прошлый год был хуже среднего. Компании пришлось в 22г продать 32 объекта с низкой маржинальностью на сумму 296 млн. долл.

Отдача на капитал (в широком смысле)

Показатель NHI / Среднеe по отрасли

Return on Equity TTM 4.78% / 15.5

Return on Equity 5YA 9.95% / 10.96

Return on Assets TTM 2.45% / 4.5

Return on Assets 5YA 4.96% / 3.49

Return on Investment TTM 5.53% / 4.28

Return on Investment 5YA 7.13% / 4.41

Доходность от инвестиций/активов тоже уже не та, что в среднем за последние 5 лет и где-то уже проигрывает среднеотраслевым показателям.

Перспективы роста

NHI инвестировала 101,5 млн долларов США в 2022 году со средневзвешенной доходностью 7,7% и уже объявила об инвестициях в размере 54,8 млн долларов США с начала 2023 года со средневзвешенной доходностью 7,7%.

Дивиденды

Показатель NHI / Среднеe по отрасли

Dividend Yield ANN 7.02% / 3.7

Dividend Yield 5 Year Avg. 5YA 7.23% / 4.76

Payout Ratio TTM 243.62% / 80.39

Примечание: TTM — последние двенадцать месяцев, 5YA — Среднее значение за 5 лет, MRQ — cамый последний квартал, ANN-годовой.

Вот она радость- приятная дивидендная доходность, в 2 раза превышающая среднеотраслевые значения, да и официальную инфляцию обгоняет.

Также стоит принять во внимание, что NHI выкупила 2,5 млн акций за 152 млн долларов в 2022 году. Это позволило NHI сократить сумму выплачиваемых дивидендов в годовом исчислении на 8,9 млн долларов. Берем?

Правда есть 2 нюанса (бочки дегтя):

1) Для поддержания такого уровня доходности выплаты по чистой прибыли почти в 2,5р выше самой прибыли и в 4 раза выше выплат из прибыли, чем у коллег по цеху.

2) В 2021г. ежеквартальная выплата была снижена с 1,1 долл. на акцию до 0,9 долл и на этом зафиксировалась на несколько лет. Т.е. мы уже имели ситуацию, когда наша «дивидендная корова» стала давать меньше молока.

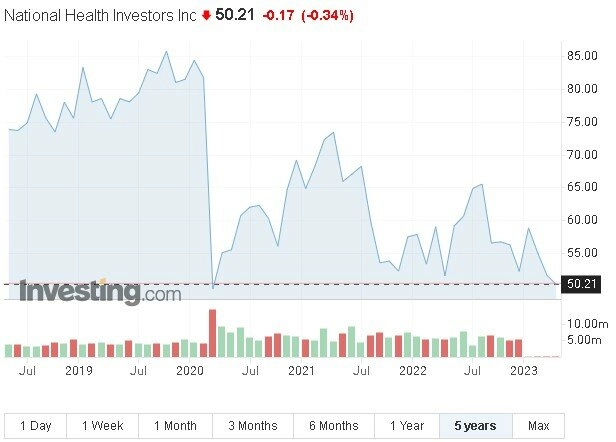

Как реагировал рынок?

Итак, представьте, что вы инвестор, который купил NHI в марте 21г по 73$ за акцию, в надежде на отскок к доковидным уровням (представим, что акция выше 200 EMA, пробила уровень фибоначчи 61,8% итд, цель — 85$, т.е. +16% в потенциале), а в апреле 21г. NHI объявляет, что сокращает дивиденды. Народ начал выходить, и бумага упала к концу года практически до текущих значений, но вы решили не спешить, это ж временно, успокаиваете вы себя. Вы ранее получали 1,1 долл на акцию в квартал, что составляло примерно 6% годовых к цене покупки, и вас это радовало, а теперь это 7% годовых, но поток упал до 0,9 долларов (-20%), а стоимость ваших вложений обесценилась на 30%. К чему я, скажете вы, ближе к телу, доктор!

Я потратил ваше время, чтобы показать, как отреагирует рынок и как обесценятся ваши вложения, если NHI опять заявит: «ну не шмогла я, мужик, извини, режу надои», вот почему Payout ratio очень важно иметь в виду, когда оцениваешь доходность и надежность будущих потоков.

Выводы:

1. Есть тренд по сокращению рынка услуг хосписов и домов престарелых, персонал трудной найти, что отражается на заполняемости объектов.

2. Компания консервативна по уровню долга, но это лишь позволило ей выжить в трудных условиях. Стоимость новых займов в текущий условиях может быть выше среднего уровня доходности по аренде.

3.Компания делает все возможное для того, чтобы поддерживать уровень дивидендной доходности на заданному уровне. В частности, продает объекты с низкой маржой, а новые объекты дают доходность 7,7% годовых. Плюс ждем эффект от роста оплаты за услуги Medicaid. Но пока, на текущий момент, это позволяет компании держать дивидендную доходность на уровне 21г., и в отчетности за 22г. эти телодвижения не нашли отражения в росте выручки и рентабельности, короче, ждем отчет за 1 кв 2023., а там посмотрим, как это все повлияло на финансовые показатели.

4. Уж если вы не готовы ждать, а хотите принять на грудь риск, то купите (если у вас амер брокер) лучше облигации NHI с текущей доходностью примерно 7,4% годовых. Это лучше, чем акции, т.к. у вас будет больше прав и выше очередь в списке кредиторов, чем у акционеров NHI.

5. Напрашивается вопрос, а что лучше: NHI или MPW (разбор здесь: smart-lab.ru/blog/895002.php), они работают (очень грубо) в медицинской сфере. Если бы я выбирал, то купил бы MPW просто потому, что он дешевле (див.доходность выше, а цена от хаев упала ниже). Потенциальная прибыль при сопоставимых рисках у MPW выше.

6.Если сравнивать 3 рассмотренных REITs: NHI, MPW и IIPR (подробнее здесь: smart-lab.ru/blog/892889.php), то мой фаворит -IIPR. Потенциал роста и бизнеса, и котировок у нее гораздо выше.

7.Стоит учесть, что налог на дивиденды при покупке акций REITs на бирже СПб составит 30%, через зарубежного брокера- 10%.

PS: Все вышесказанное не является индивидуальной инвестиционной рекомендацией.