Американские инвесторы увеличивают вложения в иностранные акции

Американские управляющие фондами увеличивают инвестиции в международные фондовые рынки после того, как рост процентных ставок и опасения экономического спада положили конец более чем десятилетнему доминированию на внутреннем рынке.

Акции США значительно превзошли большинство других развитых и развивающихся рынков после финансового кризиса, но в прошлом году тенденция начала меняться.

Общеевропейский индекс Stoxx 600 в настоящее время демонстрирует более высокую доходность, чем S&P 500 в течение четырех кварталов подряд, что является самым продолжительным периодом опережения с 2008 года. И управляющие активами, которые воспользовались тенденцией роста в США, осознали необходимость диверсификации.

Шарпс сказал, что T Rowe работает над расширением своих возможностей в области международных инструментов с фиксированным доходом и глобальных акций.

Инвестиционный институт BlackRock также заявил, что ожидает, что акции США будут отставать от акций развивающихся рынков, Европы и Китая в ближайшие десятилетия, хотя и с широким спектром потенциальных позитивных результатов активов Китая.

Между тем PineBridge Investments, которая управляет активами на сумму 143 млрд долларов, заявила в своей последней стратегической записке, что заняла «более осторожную позицию в отношении американских акций, особенно с учетом сегодняшней завышенной оценки в сочетании с предстоящим ужесточением кредитных условий и неприятием рисков со стороны банков». Отказ Федеральной резервной системы от цикла повышения ставок поддержит рынок облигаций. Он более позитивно относится к развивающимся рынкам, включая Китай и Индию.

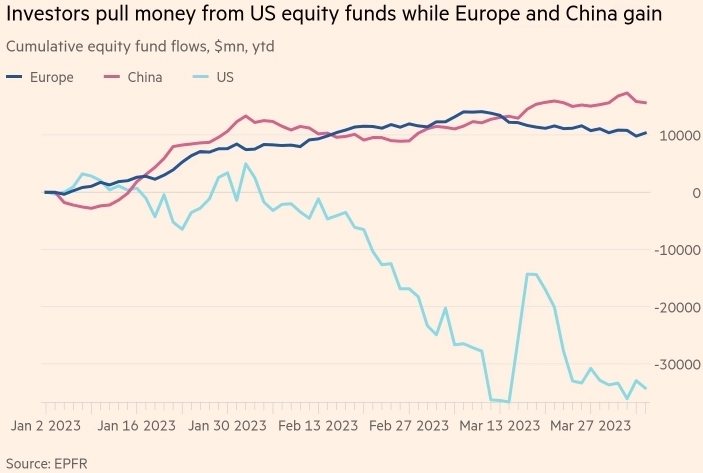

По данным поставщика данных EPFR, в этом году инвесторы вывели 34 миллиарда долларов из фондов акций США. Европа, напротив, получила 10 миллиардов долларов притока.

Рыночная капитализация S&P 500 составляет 34 трлн долларов по сравнению с чуть менее 10 трлн евро у Euro Stoxx 600. Тем не менее сочетание макроэкономических факторов и различий в структуре рынка способствует сдвигам. Доминирование США в последнее десятилетие было обусловлено огромным ростом крупных технологических групп, которые особенно сильно пострадали, поскольку рост процентных ставок снижает относительную привлекательность долгосрочных активов роста.

Европейские индексы, напротив, в большей степени ориентированы на такие отрасли, как финансовые услуги и сырьевые товары, которые меньше страдают от высоких ставок.

В то же время теплая зима помогла европейской экономике удержаться лучше, чем ожидало большинство экономистов, сильно восстановившись после прошлогоднего энергетического кризиса.

Тем временем в Азии почти 16 миллиардов долларов влились в китайские фонды акций, воодушевленные открытием Пекина после почти 3 лет строгих ограничений из-за коронавируса. Это открытие также помогло Европе, которая больше, чем США, зависит от экспорта в Китай.

По данным EPFR, на долю Китая приходится почти половина притока средств на развивающиеся рынки в размере 34 млрд долларов в целом. Фрэнк Брочин, старший портфельный менеджер The Colony Group, управляющей активами в США, сказал, что «инвесторы в какой-то степени осознают, что в Китай снова можно инвестировать».

Брочин сказал, что растущая изощренность инвесторов, таких как благотворительные фонды, пожертвования и семейные офисы, также должна обеспечить долгосрочный импульс для инвестиций США за рубежом, но эта тенденция может принести больше преимуществ местным фирмам, чем американским менеджерам