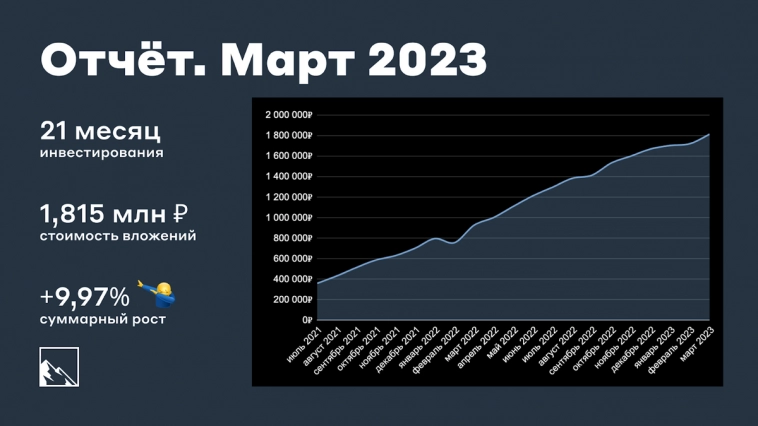

Итоги 21 месяца инвестиций. 1,81 млн рублей

1 апреля, значит у тебя спина белая, а мне пора подводить итоги марта! Ежемесячно я пишу отчет о том, что произошло по финансам и другим моментам. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. 21 месяц позади. Погнали!

Деньги

ДеньгиИтак, главная часть отчета. У меня 3 брокера (Альфа — красный, Тинькофф — желтый, ВТБ — синий), 1 депозит и 1 краудлендинг. Депозит на 3 года, без пополнений, ставка 12% с учетом капитализации. ИИС (индивидуальный инвестиционный счет — что это) в этом году буду пополнять на 400 000 у «основного» красного брокера, там же есть самый большой мой БС (брокерский счет). После того, как ИИС будет пополнен под завязку, остальные пополнения будут на 3 БС и крауд (что это). Ну и весной жду вычет по ИИС за прошлый год. Вот такие показатели зафиксированы 1 месяц назад:

Было на 1 марта 1 721 704 ₽:

- Депозит: 944 428 ₽

- БС + ИИС (красный): 654 829 ₽

- БС (желтый): 65 317 ₽

- БС (синий): 20 260 ₽

- Краудлендинг: 36 870 ₽

Проверял, как таяли последние зимние сугробы во дворе, и на месте одного из растаявших сугробов случайно нашёл 60 000 рублей, которые решил непременно проинвестировать, но выбрал не инвестиции в себя, а более банальный способ. 45 000 рублей отправились на ИИС, остальные пошли на облигационные портфели на жёлтый и синий БС. Как видите, у инвесторов есть разные скилы (например, находить деньги там, где были сугробы), а то некоторые думают, что они кроме советов про ВДО ничего не умеют больше:

10% всей суммы пошли на покупку рандомных акций, это было Черкизово. Также покупал немного акций Сбера, РАО и ТМК, но большую часть отправил в облигации. Хотел купить ПНК, но ПНК всё. Из облигаций новенькое: ПродКорп, ГрупПро, Глоракс, Сэтл и Кристалл. Последние три брал на размещениях.

Результат марта просто бомбический. Чуть ли не иксы, пружина разжалась. Там акции вообще все росли, до сентябрьских уровней индекс даже добрался. У всех портфели позеленели, даже мой красный стал зелёным, уж простите за каламбур. Спасибо открытию дивидендного сезона. Стране нужны деньги (и я не про частных микроинвесторов), локомотивом движа стал зелёный банк.

Март детально так:

- Депозит: 944 428 + 8 254 (проценты) = 952 682 ₽

- БС+ИИС (красный): 654 829 + 45 000 (пополнение) + 22 993 (рост) = 722 822 ₽

- БС (жёлтый): 65 317 + 5 000 (пополнение) + 1 069 (рост) = 71 386 ₽

- БС (синий): 20 260 + 10 000 (пополнение) + 719 (рост) = 30 979 ₽

- Краудлендинг: 36 870 + 0 (пополнение) + 830 (рост) = 37 700 ₽

Суммарно: 1 721 704 + 60 000 (пополнение) + 33 865 (рост) = 1 815 569 ₽

Ставка ЦБ полгода держится 7,5%, никто не верит уже ни в рост, ни в уменьшение, кажется, что Набиуллина нашла золотую середину, когда всем не отлично, но и не ужасно. Облигации немного дорожают, доходность по ним снижается. В целом, какое-то сонное состояние на рынке облигаций, скорей бы уже проснуться. Лишь бы не вот так:

Новость про то, что ПНК F, заставила снова посмотреть на варианты с бумажной недвижкой. Вот посматриваю на сберовские. План по наращиванию недвижки до 10–20% никуда не делся. Нужно выбирать. Ну и буду продолжать активно пополнять ИИС до 400к. Жду вычет, я с ним задержался, надеюсь, до лета хотя бы придёт. Приятно, что даже без учёта вычета основной брокерский портфель вышел из глубокого минуса, в котором был с прошлого февраля.

Краудлендинг пока остаётся на холде, хотя в марте он больше сгенерил денег, чем в феврале. Возможно, я поторопился с выводами, но в любом случае главные выводы буду делать осенью. Пока пополнять его не буду. Но факт, что портфели облигаций пока выглядят предпочтительнее при гораздо более низких рисках.

Итого (за все время):

- Депозит: 810 000 —> 952 682 (+142 682 или +17,62%)

- БС + ИИС (красный): 716 000 —> 722 822 (+6 822 или +0,95%)

- БС (жёлтый): 61 000 —> 71 386 (+10 386 или +17,03%)

- БС (синий): 29 000 —> 30 979 (+1 979 или +6,82%)

- Краудлендинг: 35 000 —> 37 700 (+2 700 или + 7,71%)

Суммарно: 1 651 000 —> 1 815 569 (+164 569 или +9,97%)

Средняя сумма пополнения: 78 619 рублей в месяц. Помню, когда только начинал, ставил планку в 66 000. Но сейчас, конечно, хотелось бы увеличить до 100 000, пока не получается.

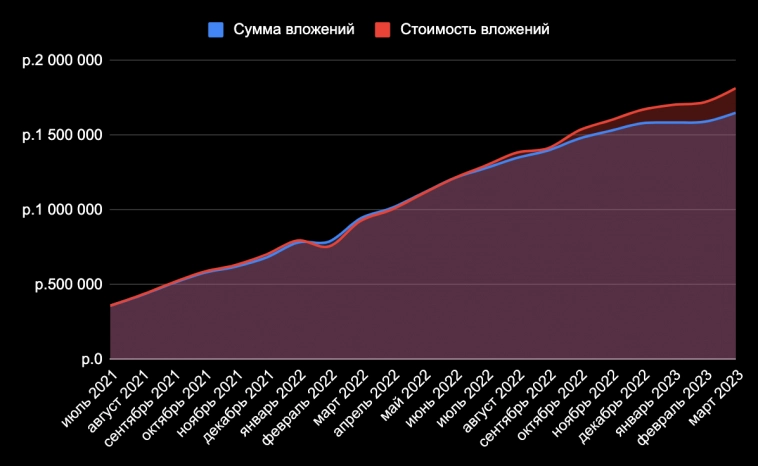

А вот так это выглядит на графике

Доходность марта получилась 22,8% в переводе на годовые. А сумма в портфеле эквивалентна стоимости Хавал Джолион в минималке! А ещё это 6,32 метров в Сочи по цене объявлений 284к за метр!

Линия стоимости вложений ещё чуть-чуть отрывается от линии внесенной суммы. Год назад, в феврале 2022, портфель ушёл в минус. За год с небольшим удалось выйти в плюс по всем портфелям суммарно и по каждому в отдельности. Хотя тогда только «красный» и был в минусе. Было -60к, сейчас лёгкий плюс. Частично это удалось благодаря росту акций, но основная заслуга у облигаций.

Моя стратегияПоскольку цель — покупка недвижимости, мне нужно к этому моменту сформировать дивидендно-купонный поток, который будет покрывать ипотеку. Грубо говоря, реинвестирование дохода в недвижимость. В идеале это должно быть 100% стоимости квартиры и доходность 10-12% годовых. Поэтому у меня дивидендные акции, долговые и рентные инструменты.

Если смотреть на распределение портфеля без учета депозита, то планирую привести к такому: облигации 60–65%, фонды недвижимости 10–20% (здесь теперь нужно заново думать, что делать без ПНК), акции 15%, краудлендинг 10% (тоже под вопросом, а не отказаться ли от него вообще или ограничиться совсем небольшой долей). В мыслях есть вариант сфокусироваться вместо него на портфеле ВДО.

Март стал продуктивнее января и февраля в плане инвестиций, потому что я наконец-то не ездил никуда в отпуск. Появилась возможность поискать деньги под сугробом. Апрель вообще должен пройти отлично, как его первый день встретишь, так и проведёшь, поэтому желаю всем хорошего настроения.

Что ещё?- Пытался выбрать 2k-монитор 27", вроде бы настало время, а какой, чтоб не кусался, не понимаю.

- Трижды за месяц ездил в офис, какая-то удалёнка у нас стала ненастоящей, мы так не договаривались.

- Канал подрос с 2300 до 2670 подписчиков (+370, рекорд вроде). Классно, я почти доволен.

- По челленджам всё в силе. Будет и Озон, и манки.

- Досмотрел Last of us. Вообще топище, понравился. Покупал роллы «Много лосося» с кэшбэком 20%. Покупал новый АКБ. Пивко пил пару раз.

- У моего стикерпака уже более 11 000 установок (+1 100). А в необозримом будущем появится и второй пак.

Планы на апрель: поиграть в Atomic Heart (в марте так и не получилось). Купить монитор. Установить АКБ. Радоваться потеплению. Пить пивко, пока весна.

А это все ещё мой телеграм-канал — подписывайтесь;) В нём я рассказываю про финансы, свои инвестиции, накопление на квартиру в Сочи, про книги и много всего ещё, даже мемы есть.

Лучше бы в Лос Анжелесе взял, там дешевле:

smart-lab.ru/blog/890889.php