Что ожидать от ФРС

В целом «Банковская система» в США здорова, мы по-прежнему наблюдаем низкий уровень проблемных кредитов, за исключения риска изменения процентной ставки.

(хочу так же напомнить, что «плохие кредиты» исторически были причиной большинства банкротств банков)

Главный минус всей проблемы в том, что я и многие другие ожидаем рецессию.

Чтобы кредит обанкротился – на это нужно время, а поскольку у большинства предприятий есть резервы, которые они могут использовать, значит процесс может затянуться и быть скрыть, на какое-то время.

цитата «Когда что-то ломается, нас всегда пытаются увести от сути».

urlik.ru/OXZK

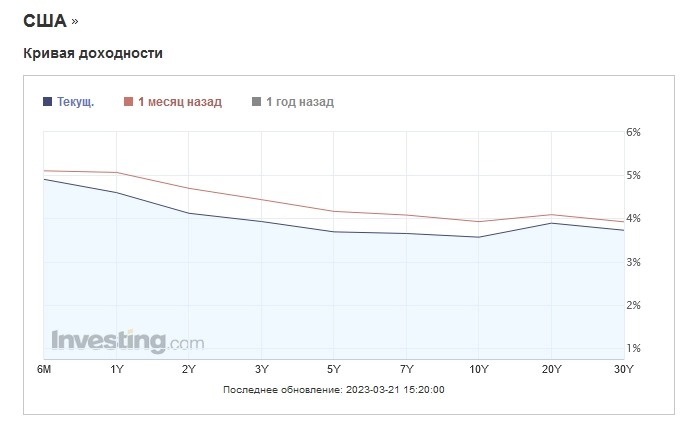

urlik.ru/OXZKЕсли смотреть на ставки по федеральным фондам «кривой доходности», то кривая остается инвертированной, за исключением того, что (по всей плоскости) доходность упала, а это свидетельствует о том, что бизнес начал перестраиваться, и «деньги» из реальной экономики пошли в «безопасные активы», такие, как облигации, золото, серебро.

www.tradingview.com/x/squhJoII/

www.tradingview.com/x/squhJoII/К чему это приведет, можно увидеть через «кривую доходности» построенную по формуле в Tradingview (TVC:US05Y-TVC:US02Y)+(TVC:US10Y-TVC:US02Y)+(TVC:US30Y-TVC:US02Y)

Распределение денег в системе нарушается, деньги из реальной экономике уходят в облигации, бизнес сокращает затраты, начинается «рост безработицы» и как следствие мы получаем падение цен, и падение стоимости SPX, рынок рушится, начинается «рецессия».

Можете заметить, что в 90-х года, это не привело к падению рынка SPX. Все дело в том, что в 90-х после развала СССР, появился новый рынок Россия, и Мир начал активно интегрировать Россию, в мировую экономику, создавая новые цепочки поставок. В итоге, капитальные затраты росли быстрее цен, благодаря чему SPX получил не падение, а рост, и все это, благодаря огромному спросу из России. От падения железного занавеса выиграли все, и развитые и развивающиеся страны.

Когда акции банковского сектора падают, значит мы «не находимся» на бычьем рынке, и ФРС это будет пытаться исправить.

Если представить, что ФРС может контролировать все плохие кредиты, то как насчет стоимости залога «казначейских облигаций», ведь именно это сейчас имеет тенденцию к ужесточению требованию к капиталу. И те компании, у которых недостаточно собственных средств, несут огромный риск стать банкротом, и не получить нужную ликвидность.

Я довно подметил, что ФРС всегда спасает только тех, кто имеет достаточно собственных средств.

QQQ технологии — есть проблемы.

JPMorgan сообщает, что 90% развивающегося технологического сектора не имеет достаточного уровня собственных средств, а это несет в себе риск, поскольку банки становятся более жесткими к доступу к ликвидности.

Не удивительно, что Акции производителей чипов сейчас начали расти, это является вестником пика рынка, перед большим спадом. Что делает рынок крипты уязвимы, поскольку в отсутствии доступа к ликвидности, это лишает сектор поддержки. Если посмотрите на количество PUT, то он набирает в своем весе, а это значит, что не все верят в рост Crypto рынка.

Из всего можно сделать вывод, что из-за огромного долга (государственного, корпоративного, частного, ипотечного) проблемными являются те, кто имеют большой объем кредитов для более рискованных отраслей, строительство, технологии, венчурный капитал, коммерческая недвижимость.

Следующая фаза — это всплеск проблемных кредитов, ведь если ФРС продолжит или поднимет ставку, то это укрепит желание бизнеса, сохранять капитал в более безопасных активах, а значит экономика получит снижение доходов и как следствие Рецессию.

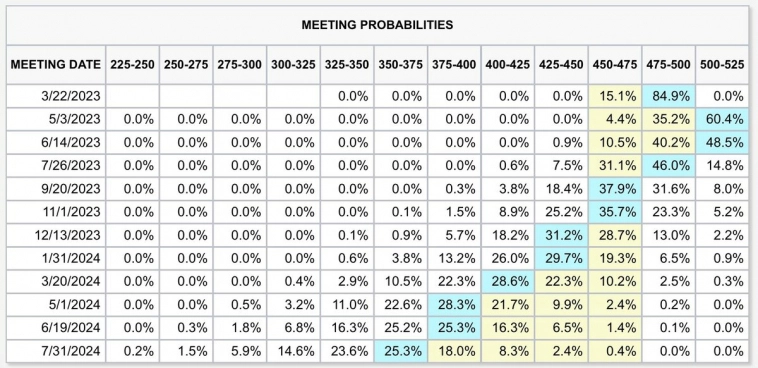

Ожидания по процентным ставкам на вторник снова растут в преддверии завтрашнего заседания ФРС. Базовый сценарий теперь показывает 85%-ную вероятность завтрашнего повышения ставки на 25 б.п. Он также показывает 60%-ную вероятность очередного повышения ставки на 25 б.п. в мае.

Еще вчера базовый сценарий показал, что повышение ставок больше не предвидится. (как всё быстро меняется)

Как поступит ФРС — вероятно они стоят перед сложным выбором.

Мое мнение, если ФРС поднимут на 25 б.п (что правильно) они тем самым получат (ускорят снижение инфляции) контроль над инфляцией, чем вызовут рецессию и попытаются сделать ее мягкой.

Вообще очень сложно предугадать экономику сегодня, поскольку ФРС создаёт все больше рычагов контроля, искажая природу свободного рынка.

Текущая ситуация слишком ужасна, и может случиться все что угодно.

Спасибо, что с нами, больше макро обзоров в Телеграмм

Текущая ситуация слишком ужасна, и может случиться все что угодно.»

этого было бы достаточно :)