Банковский кризис в США, забастовка Wildberries, а также угрозы от Interactive Brokers

Больше двойного налогообложения богу налогообложения!

Минфин и МИД предложили Путину приостановить действие соглашений об избежании двойного налогообложения со всеми «недружественными» странами.

Это, типа, преподносится как некий симметричный ответ на введеные западными странами санкции. Вообще, это они ловко придумали: если эти самые санкции сделали жизнь россиян более сложной – то надо еще дополнительно выстрелить себе в ногу, чтобы устрашить «недружественные» страны!

Вижу ситуацию так

Если это предложение будет принято, то, теоретически, отменить действие соглашений президент РФ может единомоментно, даже не со следующего года. В этом случае все, кто получает какие-либо кросс-граничные доходы, будут рисковать заплатить налог дважды в разных странах.

Например, сейчас при получении дивидендов от американских компаний на счет в Interactive Brokers, с россиян удерживают 10% в США, а потом они еще доплачивают 3% уже в России. После отмены соглашений США будет удерживать уже 30%, а в РФ придется доплатить еще 13% – рост совокупной ставки более чем в три раза, норм! Я уж не говорю о всяких хоррор-случаях, типа получения дохода от источника в России для налогового резидента какой-нибудь европейской страны с развитой «социалочкой»: там уже вполне можно будет заплатить 30% в РФ и еще доплатить сверху эдак 50% налога в Европе. На оставшиеся 20% можно будет ни в чем себе не отказывать!

Фонд недвижимости ПНК-Рентал заявил: «Я устал, я ухожу!»

Среди российских инвест-блогеров фонд недвижимости ПНК-Рентал не рекламировал, кажется, только ленивый. Идея была простая: даешь бабки управляющим специального фонда, а они на них накупают коммерческой недвижки, и сдают в аренду с приятной доходностью.

Но на прошлой неделе было внезапно объявлено, что этот фонд закрывается. При этом обоснование немного странное: дескать, вскоре ожидается резкое снижение строительства новых проектов коммерческой недвижимости, и фонду будет сложно диверсифицироваться. Мне как-то интуитивно казалось, что если ты владеешь активами, предложение которых будет на рынке сокращаться – то это наоборот будет толкать цену на них вверх, и повлияет на портфель хорошо? Ну да ладно, я всё-таки не шарю в недвижимости...

Возникает легкое ощущение, будто Дмитрий Пилевин (главный инвестиционщик PNK rental) внутри себя мыслит какие-то несколько отличные от озвученных причины закрытия фонда

Фонд при этом торговался на Мосбирже – и его заделистили сразу же при появлении «радостной» новости. Вот так на практике выяснилось, что удобная и ликвидная «бумажная» недвижимость может достаточно быстро стать совсем неликвидной. Чтобы получить обратно вложенное, инвесторам теперь придется ждать, пока все активы внутри фонда будут распроданы – это может занять несколько месяцев.

Секрет получения доходности 950%: нужно инвестировать в простой советский...

Российский «убийца Инстаграма» (запрещенного на территории РФ) под названием «Россграм» пытается привлечь у инвесторов 250 миллионов рублей под обещания доходности в 950% за 3 года.

Как говорится – не является инвестиционной рекомендацией!

Александр Зобов, сооснователь Россграма, задумчиво смотрит вдаль (возможно, перед его мысленным взором проносятся цифры +950%)

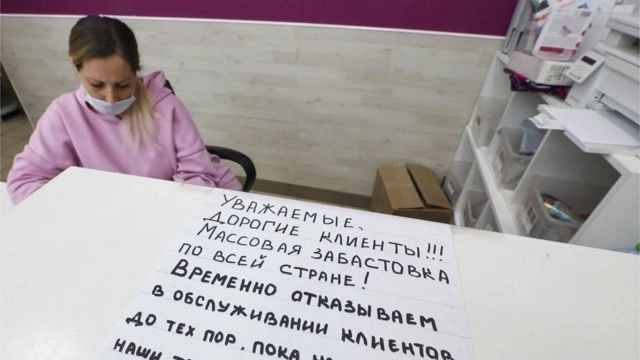

Массовая забастовка Wildberries: революционный дух попрал тиранию

Wildberries – это крайне популярный в России маркетплейс для продажи одежды и кучи других товаров. Если ты хочешь торговать всяким разным себе в прибыль – то гораздо проще прийти на готовенький спрос в Wildberries, чем строить свою сеть дистрибуции (это долго и дорого). Ну, примерно по этой же логике, начинающему автору статей проще пойти публиковаться на VC/Habr/Pikabu, чем пытаться найти читателей с нуля самостоятельно.

Это создает довольно большую концентрацию власти в руках маркетплейса. И периодически он ей, ну, немножко злоупотребляет – например, начинает штрафовать участвующие в процессе бизнесы почем зря и загоняет их в огромные долги. Каждый отдельный бизнес маленький – он побороть большой маркетплейс заведомо не может.

Вот они и решили объединиться и устроить большую забастовку. Да так лихо, что получилось у них довольно быстро добиться своего: бренд Wildberries не сходил с новостных лент всю неделю (не в хорошем смысле), и в итоге штрафы им пришлось поотменять, а в Госдуме заговорили о том, что надо бы срочно делать закон о маркетплейсах.

Подробнее об этом всём лучше почитайте в статье Леши Подклентова; а я же скажу краткую мораль: какая бы рыночная сила не скопилась в руках одного бизнеса, если сильно ей злоупотреблять – то можно огребсти проблем!

Предложение Тинькофф, от которого невозможно отказаться

На прошлой неделе сразу куча источников сообщили о том, что Тинькофф начал предлагать «избранным» премиум-пользователям оформить банковскую карточку от казахстанского Freedom Bank (потом такие же слухи появились и про Альфа-банк).

В итоге от этих новостей открестились вообще все участники процесса – и Тинькофф, и Альфа, и сам Freedom. При этом в Телеграм-каналах и чатах продолжают писать, что такие предложения некоторым клиентам банков всё еще поступают. Такая вот казахстанская карта Шредингера!

План «Красный петух»: Райф торгуется со Сбером

Как мы помним, российская дочка австрийского банка Райффайзен зарабатывает дичайшие прибыли, только вот вытащить их в Европу не может (из-за российских указов). А у Сбера в Европе тоже остались всякие активы, вытащить которые в Россию нельзя уже из-за европейских санкций.

Вот они и решили (по сообщениям в прессе) – а чего бы не помочь друг другу? Надо просто разменяться активами через бартер между собой, и тогда никаких крамольных трансграничных перетоков капитала не произойдет. Проект якобы носит кодовое название «Красная птица» (кого в данном случае определили в петухи – Сбер или Райф – журналисты умалчивают).

Надеюсь, что если эти два банка будут в итоге подписывать контракт – то он будет именно в такой обложке

Вообще, ситуация, конечно, напоминает мемы про кота Шлёпу: типа, «это не обход санкций, если ты помогаешь Сбербанку получить доступ к его активам в обмен на внушительную сумму денег». Есть определенные сомнения, что западные партнеры поймут и простят Райффайзен с подобными заходами.

Ну а для россиян, если такой размен случится, получится не сильно весело: через российский Райф осуществлялось огромное количество международных расчетов, ведь его статус «надежной западной дочки» позволял чуть меньше беспокоиться за то, дойдут деньги до адресата, или нет.

Новые ограничения от Interactive Brokers для россиян и беларусов

Interactive Brokers обрадовал на прошлой неделе российских клиентов письмом о том, что никакими ценными бумагами, номинированными в евро, торговать после 24 марта будет нельзя из-за санкций. Судя по всему, это распространяется и на резидентов РФ/Беларуси, и на граждан РФ/РБ, проживающих в других странах. Но для лиц, имеющих ВНЖ в Евросоюзе, вроде как есть исключение.

Вообще, формально речь идет не только про евро, а вообще про все валюты стран-членов ЕС; но если вы, вдруг, инвестировали в какие-нибудь ценные бумаги в венгерских форинтах – то вы и так дофига затейник, вас, поди, никакими письмами из IB и не напугаешь!

Яндексы с Озонами изгоняют с биржи США

Американская биржа NASDAQ объявила, что заделистит акции Яндекса, ЦИАН, Ozon, QIWI и HeadHunter с 24 марта (хз, что у них там у всех свет клином сошелся именно на этой дате). Торги этими акциями так и так не идут уже больше года (с 28 февраля 2022 г.) – так что жест в каком-то смысле символический, типа «не надейтесь, что будет возврат к старым добрым временам».

JPMorgan выучил урок, почему не всегда стоит спасать чужие банки

В 2008 году разразился один из величайших финансовых кризисов за всю историю. В США зашатался крупный банк под названием Bear Sterns. Вот американское правительство и предложило еще более крупному банку JPMorgan, типа: «Покупай хороший банк с гигантской скидкой! Мы тебе даже в долг дадим на покупку! И банковскую систему спасем!!»

Вот JPMorgan сдуру и согласился – заплатил за банк больше миллиарда долларов, и стал жить-поживать. Правда, после адового финансового кризиса 2008-го на купленный Bear Sterns наподавали в суд все подряд: не только инвесторы, но и даже те же самые американские регуляторы. В итоге Морганам пришлось заплатить аж пару десятков миллиардов (!) долларов всяких штрафов и судебных издержек. Развели их, получается, как простофиль.

Лицо Джейми Даймона (главы JPMorgan) когда он понял, что заплатил за банк миллиард долларов, чтобы потом потратить еще 20 ярдов на штрафы и суды

Теперь возвращаемся в настоящее время: на той неделе зашатался Silicon Valley Bank, и американские регуляторы начали носиться по рынку в поисках того, кто бы мог «купить хороший банк и спасти банковскую систему». Только вот, почему-то никто особо не захотел (и особенно не захотел впрягаться JPMorgan). Интересно, почему бы это?..

Уловка-22 для руководства Silicon Valley Bank

Собственно, продолжение предыдущей новости: акционеры обанкротившегося Silicon Valley Bank мгновенно подали в суд на этот же банк. Они обвиняют руководство банка в securities fraud, то есть в «мошенничестве с ценными бумагами». По американским законам, если компания утаила от инвесторов важную инфу, а потом акции обвалились из-за связанных с этой инфой причин – то она этим как бы «обидела» инвесторов, и у нее можно отсудить кучу денег.

Вот инвесторы в SVB и обвиняют руководство в том, что оно скрыло тот факт, что… «банк особенно сильно подвержен риску банкротства». Ну вы поняли, в чем шутка? Любой банк, чье высшее руководство выйдет с официальным заявлением типа «пацаны, у нас тут повышенный риск банкротства нарисовался!», мгновенно уйдет под воду (даже если у него в действительности всё не так плохо). Это как раз та штука, которая называется «самосбывающееся пророчество».

Лицо Грега Бекера (главы SVB), когда он пытается понять – что же ему говорить, чтобы в итоге не попасть на бабки?

В общем, налицо классическая уловка-22 по Хеллеру: если ты хочешь лучшего для своих акционеров, то ты не будешь трубить везде о рисках банкротства; но если оно всё же произойдет – то изволь в суде раскошелиться!

Как Штаты справляются с банковским кризисом

Одним из главных кандидатов на следующее после Silicon Valley Bank банкротство был еще один региональный банк под названием First Republic. Но в итоге 11 крупнейших американских банков договорились между собой (есть подозрение, что ФРС им в этом помогло) залить в этот болезный банк кучу своего бабла – $30 миллиардов, если быть точным – чтобы помочь ему устоять. Такая вот братская взаимопомощь!

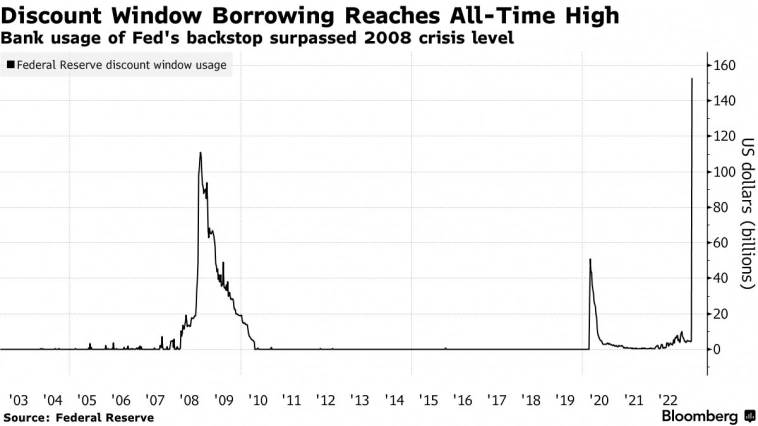

Тем временем, вся американская банковская система целиком на прошлой неделе назанимала у Федрезерва аж $165 млрд – это прямо-таки рекорд, такого не было даже в адовом 2008-м в разгар кризиса. Всё это как бы намекает на то, что существенный уровень проблем у банков еще остался.

Bloomberg: Объем заимствований банковской системы США из «кубышки последнего пристанища» ФРС

Credit Suisse – швейцарский банк, который не смог

Credit Suisse – это второй по размеру швейцарский банк. Последнее энное количество лет он регулярно по много раз в год вляпывается во всевозможные скандалы: то деньги клиентов профукает в фонде Greensill, который давал деньги в долг взамен выдуманных продаж, то хедж-фонду Archegos выдаст кучу бабла в долг, а тот возьми и лопни. В общем – уже давно создавалось впечатление, что банком рулят максимальные рукожопы!

Ну и вот, история дошла до своего закономерного конца: банку Credit Suisse совсем поплохело – акции опять повалились вниз, доверия со стороны широкой публики уже нет, в общем, волнительно. Банк первым делом пошел в Швецарский ЦБ и занял там под $50 млрд. А сейчас, говорят, идут переговоры – кому бы банк продать? Главным кандидатом называют самый крупный банк Швейцарии UBS, но немецкий Deutsche Bank тоже, возможно, подумывает над покупкой.

Эх, г-н Ральф Хамерс (глава UBS), ничему-то тебя опыт твоего коллеги из JPMorgan не учит!

Тяжело, короче, сейчас европейским банкам. Особенно, если у руля рукожопы...

UPD: Пишут, что UBS вроде как окончательно договорился купить Credit Suisse чуть более чем за $3 млрд. Это более чем в два раза меньше, чем банк стоил еще в пятницу. (И раз в 10 меньше по сравнению с началом 2022-го...)

GPT-4: Отложена новая личинка Скайнет

На прошлой неделе вышла самая свежая языковая модель GPT-4. Если вкратце:

- Научилась понимать изображения и мемы (но этой фичей публике пользоваться не дают).

- Теперь еще лучше программирует, говорит на всех языках, разрывает людей почти во всех тестах.

- Про начинку мало что известно, разработчики в крысу решили не делиться информацией.

- Модель более полугода пытались сделать безопасной – в итоге решили, что она пока не сможет сбежать в интернет и начать себя распространять. Но если так дальше пойдет – то возникает ощущение, что для будущих апгрейднутых моделей это будет чисто вопрос времени.

Мега-подробный обзор GPT-4 мы с Игорем Котенковым опубликовали вот здесь (это мастрид прошлой недели)!

Кармак ушел в ИИ (то есть – we are DOOMed)

Джон Кармак (разработчик из культового ID Software) не так давно послал нафиг ребят из Фейсбука (запрещенного на территории РФ), а сейчас вот объявил, что будет собственноручно пилить сильный искусственный интеллект (то есть такой, который сможет в итоге забороть человека интеллектуально в большинстве задач).

Ну то есть, произошел мем:

- Рационалисты: «Исследования в сфере искусственного интеллекта развиваются слишком быстро и бесконтрольно, если мы случайно создадим сильный ИИ, не понимая, как его контролировать – то нам всем кранты!»

- Чувак, который сделал игру про конец человечества от рук демонических захватчиков: «Ух ты, интересно как, давайте я помогу изготовить сильный ИИ как можно быстрее!»

Возможно, Кармак приближает кончину человечества прямо сейчас вот этими руками

Выход этого выпуска новостей поддержали ребята из Яндекс Практикума с курсом «Английский для продакт-менеджеров». Это крутая возможность прокачать свой английский специально для IT-спецов, которые нацелены на работу в международных командах – все языковые навыки там отрабатываются для предельно жизненных сценариев (от собеседования до «тусовки у кулера»). Записаться на бесплатную консультацию можно по этой ссылке.

Хорошая новость недели: «Навальный» взял Оскара

Сабж!

* * *

Если подборка новостей показалась вам интересной – буду благодарен за подписку на мой ТГ-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам и инвестициям.

А в росграмм вход по паспорту?

мне кажется большинство Белорусов, после таких новостей:

— а нас то за что?