«Игрок». Эпитафия частному инвестору.

Игрок. Самая короткая эпитафия, в одно слово, но самая ёмкая. Не путать с игроманом. Начало, похожее на ужасный конец. Нет, никто не умер. Если, конечно, с балкона не вышел. Просто из-за разорения одних людей много других людей не родилось.

За 30 лет своей практики инвестора, аналитика и управляющего активами я насчитал под сотню специфических ошибок, совершаемых частным инвестором. Это те риски, о наличии которых не предупреждают и никогда их не называют своими именами. И да, мне заказали эту статью. Кто заказал, вы поймёте в самом конце. И нет, это не сборник чёрного юмора.

Ну-с, начнём. Трейдинг (Инвестиции) это Наука (Искусство). Иными словами, этому (этому) можно научиться (научиться). Нет, (нет) и нет! Это игра (игра)! Ведь нет учёных степеней по науке трейдинга или званий по искусству инвестиций. А игра суть риск. А почему на тему «Управление рисками» практически нет популярной литературы? Цель всей чудо-инвестиционной-буратино индустрии создать иллюзию контролируемости процесса инвестирования. Даже если вы искусно строите научный процесс инвестирования,- знайте, вы играете! И, с этих пор разговор у нас с вами пойдет про игры, а это уже серьезно. Не читали еще? Обязательно к прочтению. Федор Достоевский, «роман Игрок». Там трейдер (инвестор) проходит по кличке «бабушка». А мы, вместо гордого звания Инвестор, будем далее честны, называем Игрока Игроком.

«Мой гуру, ау, ты где?» Первое, что обычно делает Игрок на рынке – ищет себе «подходящего» гуру с целью повторять его гениальные сделки. Прошлый, 2022 год ярко показал как легко и просто эти гуру «переобуваются» в своих «позициях» на рынке, предварительно усредняя их. Два, три, пять гуру – и счёта нету.

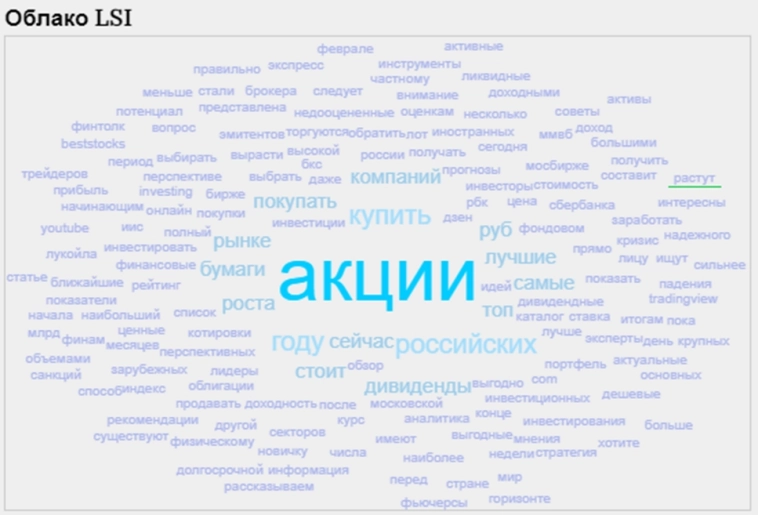

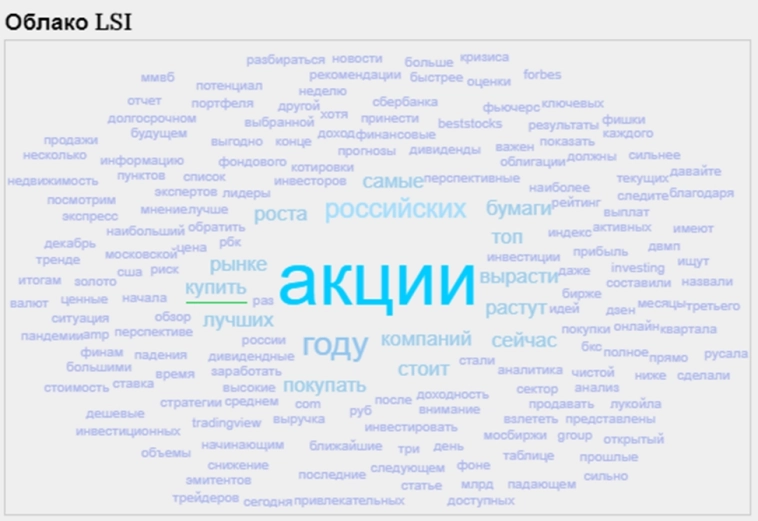

«Какие акции купить?» Другой Игрок ставит такой очевидно важный вопрос. Поспрашиваем у школьников, студентов, молодых людей – ответ есть и он правильный – «растущие». Только в реальной жизни Игрока этот ответ практически не встречается. Диаграмма LSI, вопрос «Какие акции купить?» «Роста» есть – это немножко не то, «дивиденды» есть – тоже не то, «бкс» есть, «рбк» есть, «недооцененные» есть, «потенциал» есть, конкретика есть – «лукойла», «сбербанка», даже «феврале» на отшибе есть. И, самое главное, о чудо, есть «растут», 1% (справа и вверху). «Падения» есть, «дешёвые» есть, «недооценённые» есть. Запомним это.

Те, кто задается вопросом «Какие акции растут» (их на порядок меньше по WordStat), как мы полагаем, мудрее. Есть слово «купить» и фраза, «какие акции купить», вес 10%. Ура. В итоге 1% от всего зоопарка интересуется растущими акциями. А где остальные 99%???

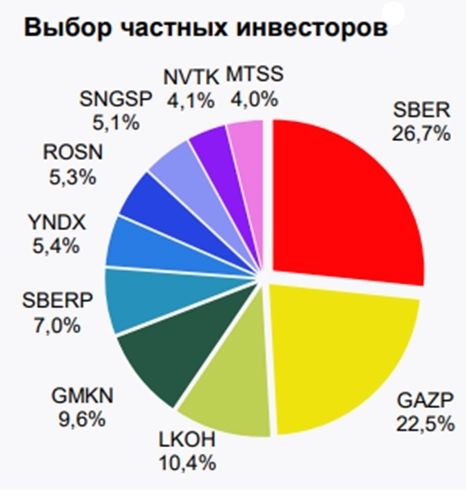

У остальных 99% настолько промыты мозги, что в среднем их портфель состоит из индекса, т.е. из бумаг с наибольшим рекламным бюджетом (Московская биржа, январь 2023 года). О чем слышим, то и в портфель кладём. Актив падает, а Игрок ещё покупает, любит и надеется. Предаётся чувствам и погружается в непрерывные переживания, совсем не сладкие, конечно, но, вероятно, очень нужные ему. Уму непостижимо!

Игрок и распродажа.Помните, на диаграмме LSI «Какие акции купить?» есть слова «падения», «дешёвые», «недооценённые». Обыватель любит распродажи и привык их не пропускать. Нет, никакими тренировками, учёбами, никак это исправить невозможно. Дело в том, что частный инвестор и есть тот самый крайний, кто за всё платит, покупает, в конце концов, верный дефолт по сходной цене. Так устроен рынок. Припоминаете рекордный приток Игроков на Российский фондовый рынок на просадке декабря 2021 года?

Желание отыграться– дорога в ад. После февральского стресса 2022 года переоценка портфелей была ужасна – до -50% и еще хуже. Здесь занимательная арифметика ставит подножку – убыток 30%, отыграть надо 50%, а если 50% — так все 100%. Приличных слов нет!!! Ни у одного блогера про стандартную норму потери в 2% вообще ни разу не слышал.

«Тут 10-20-30 лет ждать надо! Покупайте постепенно!»(Комиссия за сделку в кассу.) Эта мантра часто пропагандируется вчерашними студентами, которые открыли для себя силу степенной функции (1.07 в 10 степени = 100% прибыли, 20 степени =285%, 30 – 660%) и ничего кроме равномерного роста не видели. Теперь, в 2022 году, увидели. Будем ждать новых ЕГЭ-шников, через пару лет.

Покупаем дорого, продаем дешево.В этом нет ничего противоестественного. Действительно, по мере развития рыночного цикла, в жирные годы, возникают «лишние» деньги. Мы переходим в средний класс, строим планы на будущее, заводим дорогие машины и инвестиционные портфели. После биржевого краха теряем работу, накопления, вынужденно фиксируем убытки по злополучным портфелям несбывшихся надежд. Ничего проще.

Баффет нам поможет. Без предварительных ласк, фантазий и слюней сразу к фактам. За 20 лет трудов праведных переиграли рынок на 0%! На графике представлен спред акций Berkshire Hathaway к SPY, ETF фонд акций S&P500, дивиденды включены. Нетрудно видеть, что отличие от рынка заметно в кризисы. А так всё одно, что SPY, что BRK! Кстати, интересное наблюдение: бывают «ваши» кризисы, когда вы зарабатываете, ну не вы, а Баффет с компанией в 2007-2010 годах. А бывают «не ваши» кризисы, т.е. не Баффета, это 2019-2022 годы, когда вы проигрываете вместе с Баффетом. Одна картинка – одна легенда… И не нанимайте Мангера, видите, как он мешает настоящему гуру!

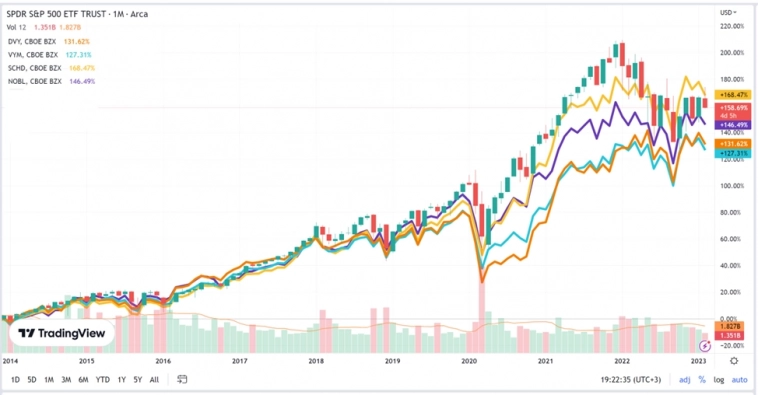

Сказочка про дивиденды. Клиенты любят дивиденды. Скоро сказка сказывается, смотрим на график – месячный SPY c 2014 года в сравнении с дивидендными ETF: DVY- iShares Select Dividend, VYM- Vanguard High Dividend Yield, SCHD- Schwab U.S. Dividend Equity, NOBL- ProShares S&P 500 Dividend Aristocrats. Дивиденды учтены, если что. Графики говорят сами за себя. Приведу ещё цитату от квантованного коллеги Cesar Alvarez из alvarezquanttrading.com. Статья «Backtesting a Dividend Strategy». «Я не нашел производительность дивидендных бумаг намного лучше, чем индекс. Причина, по которой, торгуют дивидендными акциями, заключается в том, что они “защищены” от снижения из-за дивидендов. По мере снижения цены процент дивидендов растет. Но мой взгляд на это таков, что дивиденды — это еще одна причина для падения акций. И быстрого падения. Если компания, которая повышала дивиденды более 10 лет, объявит, что это не так, можете поспорить, что акции пойдут вниз. Представьте, если они объявят, что прекращают выплату дивидендов». That’s all folks. Сказочке конец.

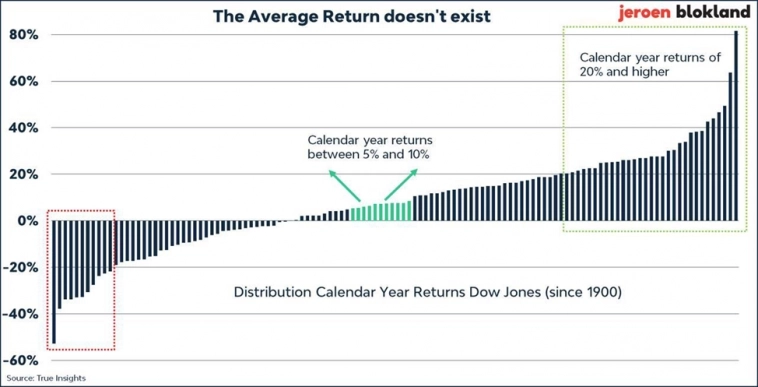

Индекс США — наше всё! Действительно, фондовые индексы США очень сильны. Говорят, что с 1900 года они росли с темпом 7.5% в год. И связанные с ним инвестиционные продукты, например, ETF DIA — SPDR Dow Jones Industrial Average ETF Trust, SPY — SPDR S&P 500 ETF Trust привлекают огромную массу инвесторов. При ближайшем рассмотрении оказывается, что среднего годового роста внутри интервала 5-10% менее 10% времени. Вполне вероятен сюрприз, который не порадует простака Игрока и ему придётся фиксировать убытки.

Здесь не будем обсуждать все 100500 «препятствий» инвестора на пути к «процветанию». Тем более, что путь настолько тернист, что выглядит как миссия невыполнима. Говорят, что 95% инвесторов к концу года разоряются и только 5% выживают. Другими словами, инвестор должен освоить инвестирование на уровне профессионала и уделять своей позиции на рынке ежедневное внимание. Но какой это адский труд! Честно. Иначе нужен «проводник» по минному полю инвестиций. Тогда шанс выжить, конечно, намного больше станет. Заработать шансов тоже больше.

Положа руку на сердце, хочется крикнуть нашему Игроку – «Стой! Хватит!». Надо перевалить проблемы с управлением своим капиталом на кого-то, а на кого? Пусть идёт в правильную Управляющую Компанию, коих стало наперечет.

Игрок вышел туманным прохладным утром на крыльцо своего загородного дома. Там, где должен был быть виден красивый безбрежный луг, слегка обозначался горизонт. Игрок лениво щурился и с надеждой всматривался в пелену. Он надеялся, что «ребята» не подведут. И чувствовал себя уверенно.