Самые надежные стейблкоины в 2023: пытаемся найти «устойчивый доллар» среди USDT, USDC, BUSD, DAI, TUSD

Думаю, именно с таким лицом Паоло Ардоино (технический директор Tether) будет читать мою статью – ведь за прошедший год, как ни странно, дозашкварились в основном все, кроме USDT

Далее я буду предполагать, что вы уже знакомы с моей прошлогодней статьей о стейблкоинах. Там, помимо прочего, описывается принцип действия разных механизмов привязки стоимости токенов к $1 – это очень важно понимать, но дублировать эту информацию я здесь не буду.

Для контекста дам краткое резюме выводов, к которым я пришел год назад:

- USDC и BUSD выглядят самыми надежными с финансовой точки зрения.

- Tether/USDT обладает наибольшей ликвидностью, но к надежности его резервов и чистоплотности создателей есть большие вопросы (так что крупные суммы хранить в нем я не советовал).

- DAI выглядит фундаментально достаточно устойчиво, и при этом его архитектура запрещает централизованно блокировать «неугодные» кошельки (но надо учитывать, что большая доля USDC в резервах означает косвенную зависимость от стабильности этого токена).

- TerraUSD/UST – ужас-ужас, обычным людям лучше не трогать трехметровой палкой.

Через два месяца после публикации той статьи TerraUSD с громким скандалом обвалился практически до нуля – мне до сих пор иногда пишут люди в ключе «большое спасибо, прочитал тогда и вовремя продал все свои UST». Ну а на прошлой неделе на волне банкротства Silicon Valley Bank на 10–15% просели котировки уже USDC и DAI – и ряд пописчиков написали мне в личку что-то вроде «что с лицом, USDC-инвестор?!».

Так что, я подумал – это как раз отличный момент, чтобы заново оценить все крупные стейблкоины на предмет их надежности и подумать о том, какие еще риски могут подстерегать тех, кто ими пользуется.

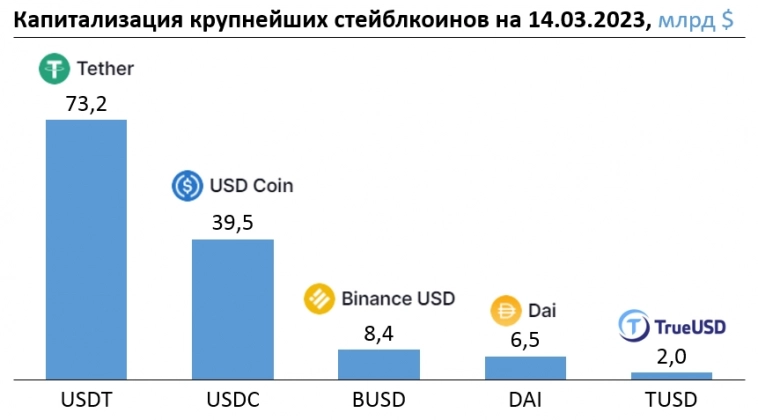

CoinMarketCap: Общая капитализация по пяти крупнейшим долларовым стейблкоинам

Кстати, fun fact: TerraClassicUSD (наследник стейблкоина UST, «обнулившегося» в мае 2022 года в связи с громким крахом Luna) сейчас стоит чуть больше $0,02, что дает ему общую капитализацию около ~$230 млн и 10-е место в списке крупнейших стейблов. Бывалые криптаны – расскажите, пожалуйста, кто и зачем покупает этот двухцентовый «стейблкоин», в чем тут фишка?!

Disclaimer: Всё написанное ниже не является индивидуальной или публичной инвестиционной рекомендацией. Я просто делюсь результатами своего анализа разных стейблкоинов и говорю о том, к каким выводам это меня подталкивает в отношении моих собственных финансов.

USDC: оступившийся самурай

Начнем мы не с самого крупного Tether, а со второго по размеру USDC, потому что он сейчас больше на слуху. USDC – это стейблкоин с фиатным обеспечением; это значит, что под каждый токен в обращении где-то в надежном месте должен лежать один настоящий доллар (в виде ценной бумаги или кэша в банке).

10 марта внезапно выяснилось, что для примерно 7% от резервов USDC фразу «обеспечение лежит в надежном банке» нужно на самом деле читать как «деньги зависли в заведении-банкроте». Криптаны немного паникнули и начали массово сливать свои запасы USDC – что привело к депегу (отвязке котировок от $1) примерно на 10–15% (в зависимости от того, какие данные брать).

TradingView: Депег USDC во всей красе – утром субботы 11 марта за «однодолларовый стейблкоин» в моменте можно было получить всего только 88 центов

Обратите внимание: обвал USDC произошел именно в выходные, после закрытия банков в США. Привязка к доллару для любого фиатного стейблкоина обеспечивается в первую очередь бесперебойным обменом токенов на реальные доллары – ведь тогда в случае депега у арбитражеров появляется стимул массово скупать USDC по 90 центов, и сразу же менять их на полноценный доллар из казны Circle (эмитента USDC), извлекая мгновенную прибыль. Так вот, этот механизм как раз и не работает в выходные – так как банки тупо закрыты и перечислить доллары взамен токена технически невозможно.

В итоге (как я и предполагал в своей субботней статье про крах Silicon Valley Bank), после открытия банков в понедельник привязка USDC к доллару восстановилась, и в настоящий момент котировки колеблются близко к $0,999 за один токен (обещание американских регуляторов возместить вкладчикам все депозиты тоже сыграло тут не последнюю роль). Так что, если вы не делали резких движений в выходные – то и не должны были особо пострадать.

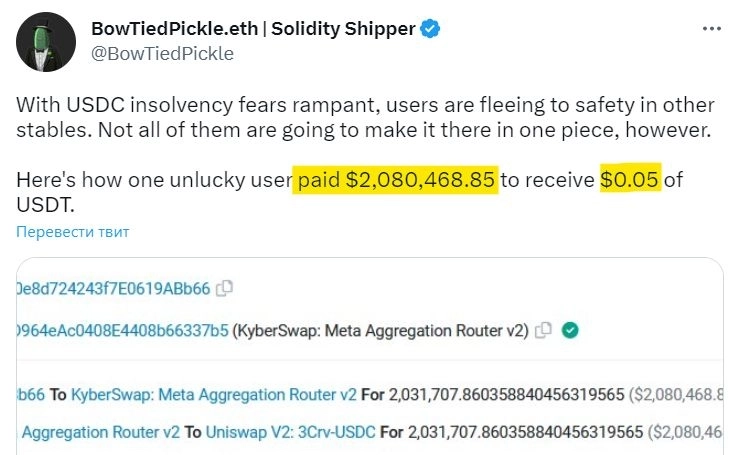

Один неудачливый рукожоп так торопился обменять свои два миллиона баксов в USDC на USDT, что случайно конвертнул их в децентрализованном обменнике в 5 центов. Не за доллар, а всего! 2 ляма на 5 центов поменял, короче 🤡

Давайте посмотрим, что же всё-таки лежит в резервах USDC на текущий момент. Надо сказать, что за прошедший год прозрачность этого стейблкоина сильно выросла: в ежемесячном отчете о резервах теперь раскрывается их детальная структура – вплоть до разбивки по конкретным облигациям; а на сайте Circle еженедельно обновляется оперативная информация по изменению резервов. Более того, Circle еще и ежегодно публикует свою полную аудированную отчетность, что является редкостью среди эмитентов стейблкоинов.

По последним данным на 11.03.2023, 77% резервов USDC находилось в сверхнадежном госдолге США (US Treasury Bills) со сроком погашения не более года, а оставшиеся 23% лежали в качестве кэша на счетах в семи американских банках. К сожалению, названия трех из этих банков начинались на «Si» (Silvergate, Silicon Valley и Signature), а это, по нынешним временам, означает попадос – все три прекратили свою деятельность на прошлой неделе (к счастью, их вкладчики не пострадали). Надеюсь, что ребята из Circle сделали правильные выводы и отныне постараются хранить кэш в топовых надежных банках (типа Bank of New York Mellon), а не во всяких местечковых непонятных структурах.

Илон Маск шутит на злобу дня: типа, хрен его знает, что сейчас выглядит более скамно – крипта, или эти ваши «надежные банки»

Итого, плюсы USDC:

- Высочайший уровень прозрачности среди всех стейблкоинов (лично мне сейчас не хватает только подробной разбивки по кэшу – какие конкретно суммы лежат в каких конкретно банках).

- 77% резервов лежит в самых надежных активах (US Treasuries), которые еще и приносят доходность на уровне ~5% годовых, что положительно сказывается на потенциальной возможности эмитента закрывать дырки в балансе за счет получаемой доходности.

- В кризисной ситуации Circle озвучили однозначный и правильный месседж: «в случае необходимости, любая недостача будет покрыта нами за счет внутренних ресурсов и привлечения капитала». Хотя, конечно, на словах в подобной ситуации все Львы Толстые, а как доходит до дела – случается всякое...

- По крайней мере до событий текущего месяца, USDC выглядел как наиболее вероятный кандидат для сотрудничества с разными мейнстримными финансовыми гигантами – см., например, анонсы о сотрудничестве с MasterCard. А это значит, что к его стабильности будут предъявляться повышенные требования (со стороны как партнеров, так и регуляторов).

Мой любимый факт про Circle – это то, что у его CEO практически идеально круглая голова. Поэтому мне всё время мысленно хочется перевести подпись «Circle CEO» как «кругленький гендир»!

Минусы USDC:

- К риск-менеджерам Circle появились серьезные вопросы. Ребята, у вас всего 7 банков, которые надо было мониторить – может быть, вы не будете складывать половину кэша ровно в тот, где на балансе висят конские подковерные убытки (раскрытые в отчетности)? Создается ощущение, что в данном случае удобство взаимодействия с банком было поставлено выше оценки кредитных рисков.

- Сама ситуация с депегом более чем на 10% (пусть и кратковременным) отныне, конечно, запятнает репутацию USDC в глазах широкой публики. В бизнесе по внушению окружающим ощущения стабильности, зернышко сомнения в этой самой стабильности – это уже само по себе опасно. Вон, спросите у Silicon Valley Bank, который оказался вынесен благодарными вкладчиками ровно в тот момент, когда стартаперы хором усомнились в его устойчивости...

- Не забываем, что в код USDC (как и во всех других централизованных стейблкоинах – включая USDT и BUSD) встроена возможность блокировать любой адрес кошелька по указке. Учитывая то, что эмитент Circle зарегистрирован в США – примерно понятно, чья конкретно «указка» это будет. (Например, после внесения протокола Tornado Cash в штатовский санкционный список, Circle в первых рядах понеслись замораживать их USDC-адрес.)

Резюме: Несмотря на факап с Si-банками, лично мне USDC по-прежнему кажется по совокупности всех факторов наиболее надежным стейблкоином из доступных.

USDT (Tether): непотопляемая Звезда смерти

Собратья-криптаны очень любят злорадно указывать на то, что я уже больше года предрекаю скорый и неминуемый крах и обнуление Tether – а он всё никак не происходит. С этим злорадством есть одна небольшая проблема: я никогда не прогнозировал обязательный обвал USDT, а уж тем более – скорый. Моя позиция всегда была следующей: по целому ряду признаков у этого стейблкоина есть существенные риски наличия скрытых финансовых проблем. Это не значит, что он обязательно в итоге обнулится; но лично для меня даже условная 10% вероятность обвала – была поводом держать свои деньги в менее сомнительных альтернативах.

Недавнее банкротство Silicon Valley Bank привело к тому, что прозрачный USDC сразу же просел, так как все знали названия банков, в которых хранятся его резервы. А совершенно непрозрачный USDT, про который можно только догадываться – где конкретно лежат его деньги? – остался непоколебим, как скала. Хотя, вполне возможно, что Тезеровские банки – это какая-то шляпа еще хуже (мы этого просто не знаем).

Ребята из Tether говорят нам, что шкафчик справа совершенно точно и безусловно безопасен. Но прозрачное стекло в дверки почему-то упорно вставлять не хотят...

Получается, здесь работает интересный эффект: в каком-то смысле, непрозрачность стейблкоина иногда может работать на повышение его стабильности! Чем меньше знают широкие массы криптанов – тем крепче им спится, и тем ниже вероятность того, что они все вместе побегут доставать свои деньги из USDT. Правда, есть и обратная сторона этой медали: в какой-то момент может оказаться, что внутри резервов Tether на самом деле лежат какие-то никому не нужные фантики вместо реальных денег (см. историю с FTX) – и все будут говорить «ничто не предвещало беды, как мы могли догадаться?!»

Но давайте всё же глянем, что известно о резервах Tether на текущий момент. Настоящий аудит, несмотря на многолетние обещания, они родить так и не смогли (подозреваю, что его мы не увидим вообще никогда), но отчеты о резервах за подписью приличной аудиторской фирмы BDO исправно публикуются каждый квартал, и вот что мы там видим по состоянию на 31.12.2022:

- 58% лежит в надежных US Treasury Bills (это мы любим).

- 24% находится во вроде бы не сильно рискованных инструментах (фонды денежного рынка, кэш в банках, и так далее) – но тут уже немного смущает, что мы не знаем конкретных наименований контрагентов. Соответственно, оценить надежность вот этого всего уже сильно сложнее.

- Оставшиеся 18% – это сборная солянка из вообще непонятных позиций, по которым не раскрыто практически ничего: какие-то неназванные фонды, некие выданные непонятно кому займы, таинственная графа «прочее» на $2,7 млрд… Опять же, реальной картины мы здесь просто не можем знать – но, памятуя о любви криптанов к вложению чужих денег во всякую шляпу, исключать вероятность того, что там на самом деле дырка от бублика, сложно.

Кстати, в прошлом году были спекуляции по поводу того, что треть резервов Tether лежит в неизвестно чьих коммерческих долговых бумагах – тогда как раз зашатались китайские строительные компании, и казалось, что это может затронуть резервы USDT. Но все такие бумаги с тех пор загасились, кажется, без видимых проблем – и теперь такой позиции в структуре резервов уже нет.

Итого, плюсы USDT:

- Это всё еще самый большой стейблкоин по общей капитализации, у него отличная ликвидность, а также имеющийся запас доверия криптанов (не всегда понятно, правда, на чем основанный).

- Кто-то считает, что Tether будет более успешно сопротивляться попыткам западных правительств наложить санкции на конкретные «неугодные» кошельки – ссылаясь на пример с Tornado Cash, когда после попадания протокола в SDN-санкции его USDT-адреса не оказались заблокированы. Но я на этот тезис смотрю скептически, так как сам Tether сразу же выпустил пресс-релиз с общим посылом «готовы заблокировать всё, что скажете, по первому свистку от американских регуляторов – присылайте инструкции!».

- Никто точно не знает, где конкретно лежат активы Tether – поэтому и предъявить «а у вас вот там банк ненадежный, караул!» невозможно.

Минусы USDT:

- Никто точно не знает, где конкретно лежат активы Tether – поэтому невозможно убедиться, что они лежат в надежном месте.

- Оценить финансовую стабильность для 18% (а если быть совсем скептиком – то для 42%) резервов практически невозможно – так что эта часть может быть подвержена существенным просадкам (но деталей мы не знаем – см. пункт выше).

- Компания Tether Holdings Limited зарегистрирована в офшоре Британских Виргинских островов – который не то чтобы славится строгим регулированием. С учетом того, что руководство Tether ранее уже было поймано за руку на лжи и сомнительных действиях – есть определенные риски повторения истории (впрочем, сильно «мутить» у ребят стимулов тоже нет – сохранять статус кво и грести процентную доходность с бесплатных резервов всё же выгоднее).

- Мы видим, что американские регуляторы сейчас сильно ужесточают позицию по отношению ко всем криптоактивам. Есть вероятность, что крупные «зарубежные» стейблкоины в какой-то момент начнут гасить с особенным рвением – а то чего это они, не офигели ли внешнюю неподконтрольную США денежную систему создавать?!

BUSD: бинансо-американский младший брат USDC

В прошлой статье я писал, что BUSD очень похож на брата-близнеца USDC – и это всё еще так. Высокий уровень прозрачности, деньги размещены в надежных резервах в американских бумагах и банках (ну как, к надежности банков, как видим, возникли вопросики в итоге), компания-эмитент Paxos зарегистрирована в США.

Но есть и нюансы: Binance USD, как видно из названия, аффилирован с криптобиржей Бинанс – которая, в свою очередь, не имеет какой-то внятной юрисдикции и в последнее время разными частями тела периодически вляпывается в скандальчики (ну, не ужас-ужас, но всё равно неприятно).

В одном таком скандале давайте разберемся поподробнее. Важно понимать, что настоящие «оригинальные» токены BUSD обращаются на блокчейне Ethereum (протокол ERC-20) – именно про них мы точно знаем, что они обеспечены раскрываемыми в отчетах Paxos резервами (читай: настоящими «хрустящими долларами»). Если вы встречаете где-то BUSD в другой сети (отличной от Ethereum) – то его можно считать обеспеченным, только если под него в каком-то надежном месте крепко зарезервирован настоящий «эфирный» токен BUSD.

Так вот, в какой-то момент выяснилось, что криптобиржа Binance достаточно вольно обращалась с этим принципом: в собственном блокчейне BSC у них регулярно почему-то оказывалось существенно больше токенов BUSD, чем было «схоронено» на спецсчете в оригинальных ERC-20 BUSD. Конфуз! Именно поэтому, кстати, лично я свои стейблкоины храню в ERC-20 (несмотря на более высокие затраты на операции с ними) – всё-таки, надежность блокчейна Эфириума повыше большинства других будет, и вероятность мутных манипуляций там пониже.

На вопрос «а чем обеспечены BUSD в сети Бинанса?» Чанпэн Чжао (глава Binance) be like: «нет времени объяснять, ну всё пока, я дома молоко на плите оставил!»

Возможно, не в последнюю очередь из-за этой истории американский регулятор SEC послал в феврале досудебную предъяву в адрес Paxos – типа, «нарушаете, господа, пройдемте-с!». Чем закончатся переговоры между Paxos и Комиссией по ценным бумагам США пока непонятно – деталей претензий мы не знаем (лично мне вся ситуация кажется крайне надуманной со стороны SEC).

Сам эмитент Paxos уже прекратил выпуск новых токенов BUSD из-за разбирательства с SEC, при этом обмен старых на доллары продолжается. Поэтому стабильность привязки котировок к $1 сохраняется, но общий объем токенов в обращении уже упал в два раза менее чем за месяц: с $16 млрд до текущих $8 млрд.

Плюсы BUSD:

- Высокая прозрачность и качество резервов (на уровне как минимум не хуже USDC).

Минусы BUSD:

- Странная история с недообеспеченными Binance-Peg BUSD в сети Бинанс (впрочем, на надежность оригинальных BUSD на блокчейне Ethereum это тень не бросает).

- Продолжающиеся разборки между SEC и Paxos – которые непонятно чем кончатся. Есть ощущение, что США решили показательно пороть все хотя бы минимально «нелояльные» криптопроекты, и сама идея «весьма популярного стейблкоина от канадо-китайского парня с криптобиржей без внятной юрисдикции» их триггерит, как красная тряпка быка. Так что для будущего BUSD это всё выглядит не очень воодушевляюще (с американскими регуляторами бороться – себе дороже).

DAI: децентрализованный стейбл с централизованным обеспечением

В отличие от предыдущих стейблкоинов, у DAI обеспечение не в фиатных (традиционных финансовых) активах, а в крипте. Подробнее я расписывал принцип в отдельной статье, тут повторяться не буду.

Мой вывод годовой давности был примерно следующим: с точки зрения финансовой устойчивости DAI выглядит относительно прилично, при этом плюсом этого токена является то, что там в коде не зашита возможность централизованной блокировки конкретных кошельков. (Тогда только начинал раскручиваться маховик санкций против России, так что риск таких «адресных» блокировок всех волновал.)

На текущий момент, если честно, фишка с отсутствием в смарт-контрактах «банилки» уже не выглядит столь критичной. Так как гораздо более вероятным выглядит другой сценарий: по какой-то причине американский санкционный орган прикажет заблокировать USDC-кошелек, связанный с DAI (как это произошло в случае с Tornado Cash) – и всё, кранты стейблкоину.

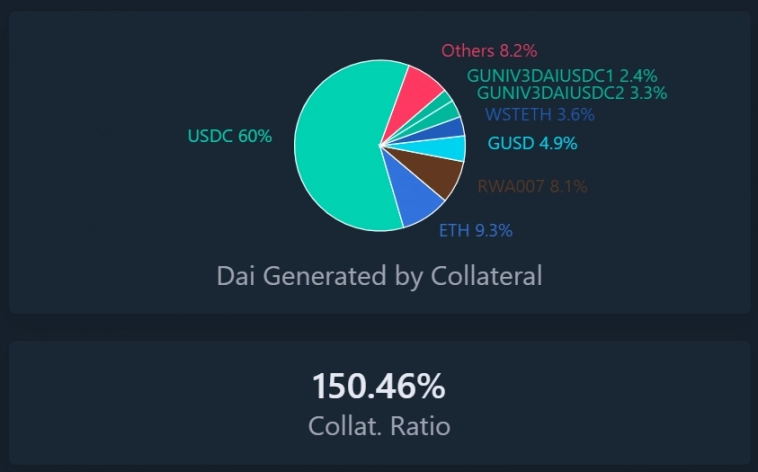

Почему? Потому что сейчас две трети токенов DAI в обращении обеспечены именно стейблкоинами USDC:

Dai Stats: На базе USDC-обеспечения выпущено более 65% токенов DAI в обращении

По сути, в настоящий момент DAI в значительной степени уже превратился в «децентрализованную» обертку вокруг централизованного фиатного стейбла (USDC). В кавычках – потому что, как мы видим, такая косвенная зависимость от USDC влечет за собой и перенятие его рисков. На графике ниже видно, что DAI и USDC вели себя практически одинаково во время мартовского кризиса доверия к «силиконовому» банку SVB.

TradingView: Динамика котировок DAI (синий) и USDC (оранжевый) была практически идентичной после банкротства Silicon Valley Bank; в то время как USDT (голубой) даже немного укреплялся свыше $1

Плюсы DAI:

- Нет механизма централизованной блокировки конкретных кошельков с DAI.

Минусы DAI:

- Финансовая стабильность DAI напрямую зависит от USDC: если с ним что-то случится, то DAI точно так же пострадает.

- Чрезмерная завязанность на USDC делает DAI уязвимым для атаки со стороны регуляторов: если они заставят Circle заблокировать USDC-адреса протокола (а сделать это проще простого), то токены DAI окажутся недообеспеченными и сложатся в три раза.

Резюме: Исходя из сказанного выше, мой текущий энтузиазм к DAI подуменьшился прошлого года. Я по-прежнему считаю, что с фундаментальной финансовой точки зрения этот стейбл является приличным (не сильно хуже USDC) – но при этом его финансовая стабильность зависит от того же самого USDC, а поверх этого еще добавляются дополнительные риски «бана» со стороны регуляторов в США, если они захотят окончательно идти священной войной против децентрализованных стейблкоинов. Получается – общая сумма рисков как бы даже выше, чем у отдельного USDC.

TUSD (TrueUSD): новоприбывший в списке «больших ребят»

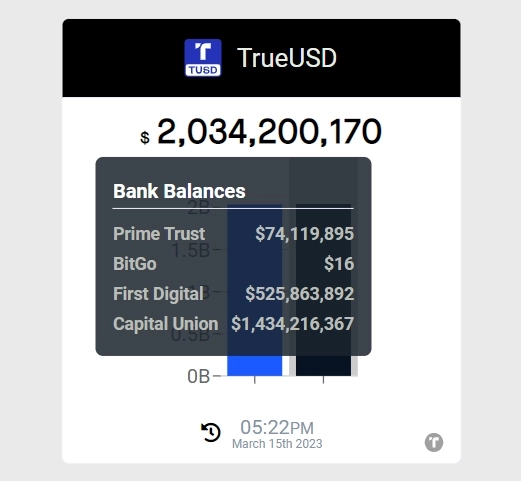

Раз уж после краха UST (TerraUSD) в мае прошлого года в нашем списке топ-5 стейблкоинов освободилось вакантное место – давайте пару слов скажем о TrueUSD, который сейчас занимает в нем пятое место с капитализацией в $2 млрд (причем, из этого объема примерно половина токенов выпущена за последний месяц на волне банкротства SVB).

Это такой же стейблкоин с фиатным обеспечением, как и USDT/USDC/BUSD. Судя по ежеквартальному отчету о резервах, выпуском токенов занимается сингапурская компания Techteryx. В отчете также говорится, что все резервы лежат на эскроу-счетах в разных банках/трастах в США, Гонконге и на Багамах.

Интересной фишкой TUSD является то, что они показывают у себя на сайте остатки резервов в разных банках якобы в режиме реального времени (уж не знаю, как это можно действительно проверить).

Как видим, большая часть денег (70%) лежит на Багамах в банке Capital Union (говорят, что этот же банк обслуживает еще и Tether). Кредитного рейтинга от какого-либо ведущего агентства у этого банка, как я понимаю, нет. Еще примерно четверть находится в гонконгском трасте First Digital.

Плюсы TUSD:

- Можно мониторить в реальном времени, между какими банками гоняют деньги в резервах.

Минусы TUSD:

- Не совсем очевидно, как оценивать надежность хранения средств в офшорных банках.

- Небольшая капитализация стейблкоина означает, что в случае паники держателям токенов легче устроить «набег на резервы» – так что любые небольшие проблемы с резервами рискуют молниеносно разрастись в большую дыру (ведь активы из всех «приличных» мест быстро вынесут через механизм redemption).

Резюме: Меня всё-таки слишком смущает не сильно большая капитализация и банки, в кастоди которых находятся резервы.

Итоговые выводы

Пара слов сначала о том, зачем лично мне нужны стейблкоины: с февраля 2022 года они составляют часть моей финансовой подушки безопасности. Я понимаю, что независящие от меня обстоятельства окружающего мира могут привести к тому, что мои банковские счета (и в РФ, и в других странах) могут оказаться мне недоступны – а в случае необходимости экстренного переезда в другую страну, наличной валюты с собой много не увезешь.

Поэтому часть моего капитала в крипте внушает в меня чуть больше уверенности, что я с семьей смогу в случае чего переехать на новое место и использовать там эту крипту, чтобы на нее жить (платить за еду, аренду жилья, и так далее).

Именно для этой цели я и использую долларовые стейблкоины (хоть они очевидно и обесцениваются со временем из-за инфляции). Конечно, как мы видим, даже стейблкоины подвержены рискам – но, по крайней мере, эти риски нескоррелированы с другими частями моей финансовой подушки (деньги на банковских счетах, наличная валюта). Так что я тут исхожу из того, что диверсификация в этом деле в любом случае полезна.

Исходя из анализа выше я принял следующие решения для себя лично (не является рекомендацией кому бы то ни было):

- Половину своих криптозапасов я конвертну в Биткоин (буду мамкиным шифропанком теперь). Да, конечно, волатильность там огромная и сохранность долларовой суммы никто не гарантирует – но зато и заблокировать этот актив, или волевым решением его «обанкротить», тоже никто не сможет. (На всякий случай еще один disclaimer: я не советую вкладывать в нестейбловую крипту суммы, которые вы морально не готовы потерять полностью.) На горизонте 3–5 лет рассматриваю как вполне возможный сценарий того, что Биткоин кратно вырастет в цене с приходом очередной волны энтузиазма на мировых финансовых рынках (почему не смотрю для целей таких вложений на альткоины – писал здесь).

Уже предвкушаю, как я буду писать следующую статью: «год назад я рассказал вам о своей покупке Биткоина, который с тех пор упал в четыре раза...»

- Оставшуюся сумму в виде стейблкоиновой подушки я разделю между USDC, BUSD и USDT. Самым надежным тут по-прежнему выглядит USDC, но я решил и здесь пойти по пути большей диверсификации: это повышает вероятность в какой-то момент «обжечься» как минимум на чем-то одном, но зато и снижает вероятность «спалить» всю сумму сразу. Даже в Tether решил часть положить: несмотря на то, что большие вопросы к их резервам у меня остались – не вижу криминала в том, чтобы держать там небольшую долю от подушки с целью диверсификации. А вот DAI и TUSD меня как-то не сильно воодушевляют на данный момент.

Если материал оказался для вас полезным – буду благодарен за подписку на мой ТГ-канал RationalAnswer про разумные подходы к личным финансам и инвестициям.

rotten197916 марта 2023, 09:25лайк!+4

rotten197916 марта 2023, 09:25лайк!+4 John Dow16 марта 2023, 10:02Тизер самый лучший безусловно0

John Dow16 марта 2023, 10:02Тизер самый лучший безусловно0 Гриша16 марта 2023, 10:33любой могут укатать в ноль за неделю, так что это все большие риски и полезно только для спекуляций0

Гриша16 марта 2023, 10:33любой могут укатать в ноль за неделю, так что это все большие риски и полезно только для спекуляций0 Кола и джинсы16 марта 2023, 11:39Про токены, привязанные к золоту, было бы интересно почитать, тот же Paxos Gold например.0

Кола и джинсы16 марта 2023, 11:39Про токены, привязанные к золоту, было бы интересно почитать, тот же Paxos Gold например.0