Статистика, графики, новости - 15.03.2023

Доброе утро, всем привет!

Друзья, тут многие граждане были вчера фраппированы. Ведь если позавчера двузначные минуса в процентах падения банковских акций США настраивали на хороший веселый лад, то вчерашние туземуны в 50% натурально ошеломляют. И что делать с открытым шампанским? Ну, во-первых, я говорил, что рано. Во-вторых...

Что? Почему? Как?

В данном посте я не буду рассуждать о том, как там куда кого сдули и перенесли активы. Предлагаю посмотреть на это всё с другой — с математической стороны.

Вот смотрите, еще в пятницу акции First Republic Bank стоили 80$. Вчера они упали на 60% до 36$. Сегодня дикий туземун на 50%. НО! Внимание! Еще раз.

Пятница — 80$

Вторник — 48$

А закрылись вообще на 42$

Кстати, вчера кто-то немножко поиграл в независимость и демократию.

Moody's изменило прогноз по банковской систему США со "стабильного" на "негативный". Но кому какая разница… танцуем.

***************************

Тем временем… как, говорят, говорил Луций Кассий Лонгин Равилла — "Cui bono?"

Financial Times сообщает...

Крупные банки США буквально завалены запросами клиентов, пытающихся перевести средства из более мелких. Банкротство SVB привело по словам руководителей к крупнейшим движениям депозитов за более чем десять лет.

JPMorgan, Chase, Citigroup предпринимают дополнительные шаги для ускорения обычных процессов открытия счетов новым клиентам.

JPMorgan сократил время ожидания для открытия счета и увеличивает скорость, с которой новые корпоративные клиенты могут получить доступ к средствам, чтобы они могли платить сотрудникам в конце этой недели.

Citi, который обслуживает состоятельных людей, пытается открыть счета в течение дня после подачи заявки по сравнению с обычным сроком в одну-две недели (У — удивление).

Ну, короче, вы поняли...

Тут некоторые выражают сомнения. Говорят, банкам от этого только плохеет. Это ж депозиты, а значит их надо куда-то размещать, чтобы зарабатывать. А размещать некуда. Хм… Возникает неловкий вопрос — а что, куда-то пропали американские казначейские обязательства? Под 4 и более годовых? Сколько там процент по депозитам нынче?

***********************

Еще про SVB. Ну раз так мощно зашло...

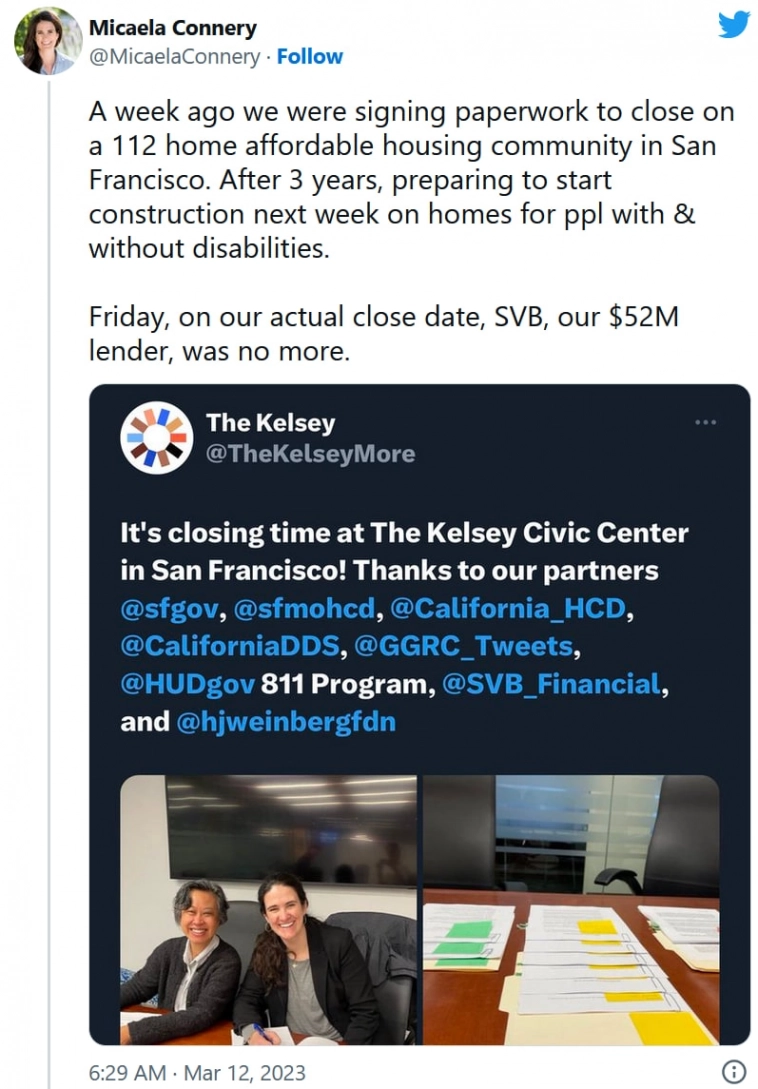

Уже пишут, что упавший SVB помогал не только стартаперам и прочим венчурам, но и стройке.

Так, сорвалось строительство The Kelsey Civic Center — проект доступного жилья на 112 квартир напротив мэрии Сан-Франциско. Кредитором выступал SVB. Только неделю назад подписали бумаги на 52 млн $.

Вообще, пишут, что ни в одном штате нет такой проблемы с жильем, как в Калифорнии. По данным Калифорнийского жилищного партнёрства, более 1,2 млн домохозяйств не могут себе позволить «доступное» арендное жилье. В крупных городах распространены огромные палаточные городки. Медианная цена дома составляет около 750к $, что в два раза превышает медианную цену по стране.

Пишут, с 2002 по 2021 SVB прокредитовал проекты строительства доступного жилья на 2 млрд $. Было построено и отремонтировано порядка 10 000 объектов. В планах было инвестировать еще 1 млрд $ к 2026 году в Массачусетсе и Калифорнии. Но не судьба.

*******************

И еще

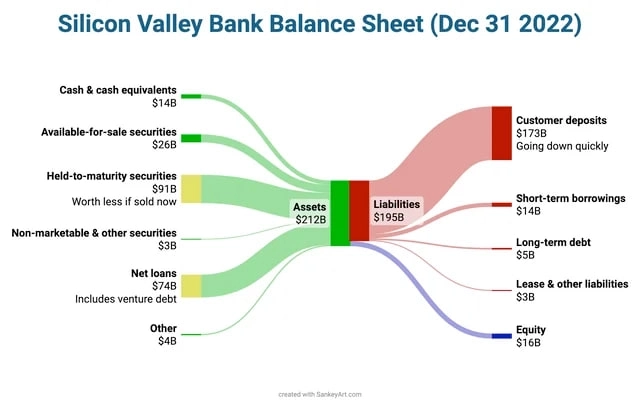

Баланс SVB на случай, если кому вдруг интересно

***************************

Отвлечемся от банковской темы и вспомним про инфляцию

Инфляция в стране Финляндия снова развернулась вверх и составила 8,8% годовых в феврале. Не самый высокий уровень, но осталось еще чуть-чуть.

А вот цены на продукты в стране Финляндия, говорят, установили новый рекорд. 16,3% годовых роста. Это новый исторический рекорд. Прошлый исторический рекорд был зафиксирован 60 лет назад.

Главное, сильнее стремиться в НАТО.

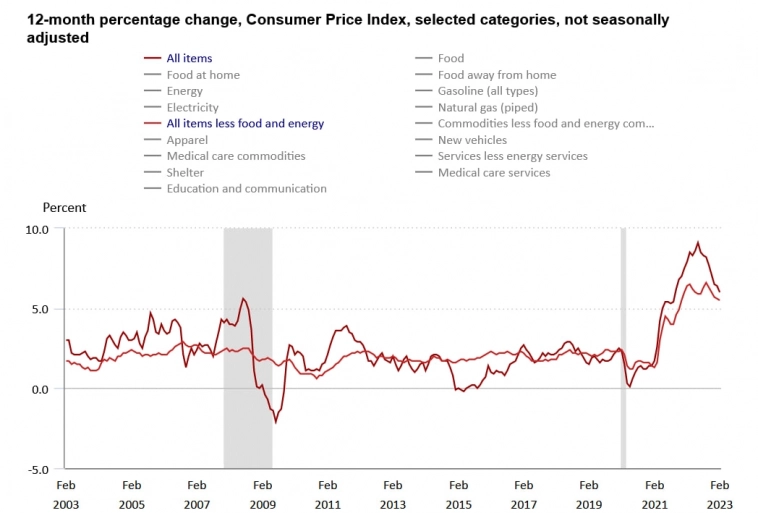

Февральская инфляция в США вышла согласно ожиданиям аналитиков — 6,0% общая. И 5,5% — «очищенная» (без еды и энергии — ну так удобно — меньше получается).

Одно радует...

Похоже, рост цен на яйца достиг своего пика...

*******************************

На всем этом хаосе немедленно проснулись «золотники». Вон какую статейку тиснули...

Если вы не можете держать это в руках, значит это не ваше

Крах SVB и Signature Bank напоминает нам об одной очень важной истине: если вы что-то не можете держать в руках, значит это что-то вам не принадлежит.

Вот почему разумно хранить хотя бы часть своего «богатства» в натуральных активах, таких как золото и серебро, которые находятся в вашем непосредственном владении или, по крайней мере, хранятся в безопасном выделенном, обособленном и застрахованном хранилище.

Вот банковские депозиты застрахованы до 250 000 $ (речь в статье про США). Если у вас денег лежит в банке больше, то вы можете потерять все, что больше лимита, в случае банкротства банка. Вкладчикам SVB и Signature Bank повезло — правительство приняло меры для покрытия незастрахованных вкладов. Но нет никакой гарантии, что это произойдет, когда разорится следующий банк.

И даже если у вас не более 250к, то ваш счет может быть легко заблокирован. Буквально на прошлой неделе из-за компьютерного сбоя исчезли деньги на некоторых счетах Wells Fargo. А, к примеру, ЦБ Нигерии тупо ограничил снятие средств, чтобы побудить людей использовать новую цифровую валюту. И много других примеров. Большинство людей думало, что уж тут-то, В США, подобное просто не может произойти потому, что не может. Но, оказалось, что может.

Секрет в том, что ваши денюжки банки не хранят в хранилище. И не купаются в них аки Скрудж МакДак. Банки отдают их другим людям. Под процент. Т.е. в каждый момент времени фактических денег в банке тупо меньше, чем банк должен. И поэтому, когда много страждующих сразу придут в банк и потребуют всё вернуть взад-назад, банк сделает «увы». Ну мы видели всё буквально вот.

Когда вы вкладываете деньги в банк, то получаете «риск контрагента». Ну если на пальцах, то лицо, которому банк займет ваши деньги, может их не вернуть.

Как сказал президент Интситута Мизеса Джефф Дейст (определенно либертарианская сволочь, но сказал… что тут скажешь), «даже если вы вытащите все свои деньги из банка и засунете их под матрас, у вас все равно будет «риск контрагента». Почему? А вы посмотрите на свои купюры. Что там написано? Билет Банка России! Ваши деньги — это ни что иное, как обязательство центрального банка, а вы — кредитор центрального банка. В руках у вас долговые расписки с риском потери.

Вот плавно и красиво нас подвели… красиво же? Безусловно. Логично. И толково. А к чему подвели? Дык к золоту. Надо, говорят, покупать металл. Он не обманет. Это даже не банковский билет. Это СЛИТОК!

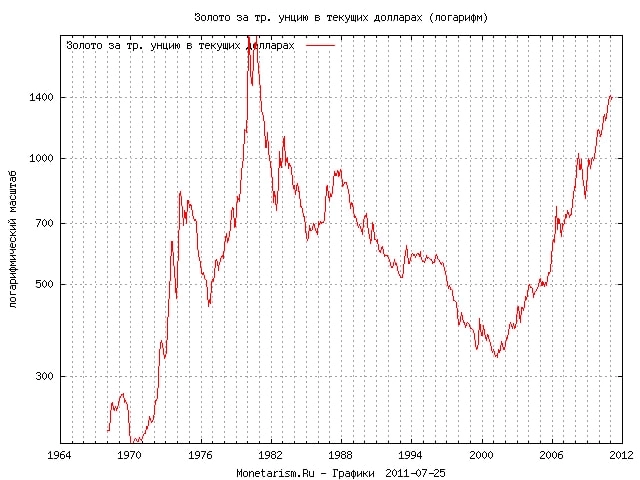

Так-то оно так… но только одно меня смущает...

… смущает вот этот график цены золота. Я его сохранил себе еще в 2012 году. Так вот. Счастливчики, которые вложили свои последние гроши в золото в 1981, к 2012 так до сих и не вышли хотя бы в безубыток с учетом инфляции. Готовы ли вы заморозить свои активы на более чем 30 лет?

***********************

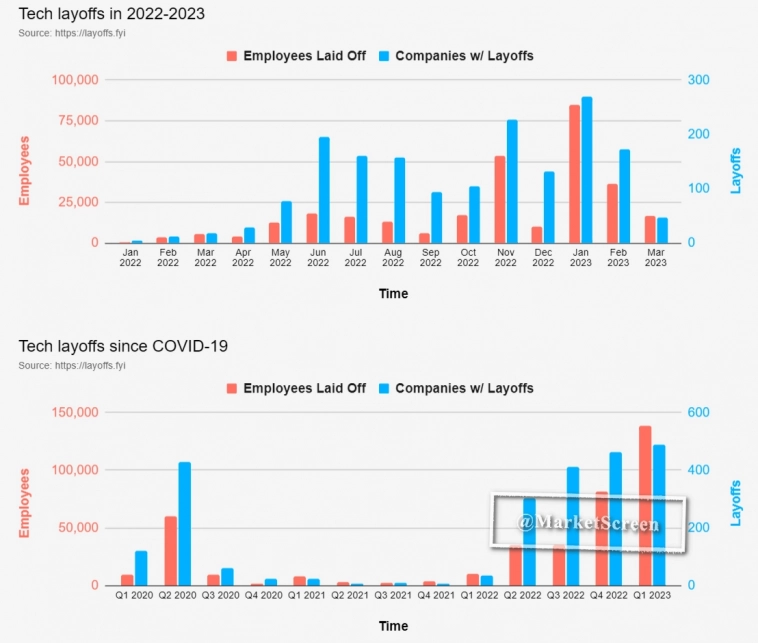

ПРО УВОЛЬНЕНИЯ

Мета (экстремисты) заявила сегодня, что сократит очередных 10 000 юнитов, всего через четыре месяца после увольнения 11 000 работников. Стала первой крупной технологической компанией, объявившей о втором раунде массовых увольнений.

«Мы рассчитываем сократить размер нашей команды примерно на 10 000 человек и закрыть около 5 000 дополнительных открытых вакансий, которые мы еще не заполнили», — заявил человек-рептилия Цукерберг.

2023 год — «Год эффективности». Планируется сократить расходы на 5 млрд $.

**************************

А в конце примеры, как зарабатывают на вот таких падениях рынков, банков...

Тут в чатике подкинули статью от 17 февраля, где рассказывается, как некто прикупил крупно опционов-колл на VIX с расчетом на сильное увеличение волатильности рынка к маю. Давайте разберемся — многим будет интересно, как сие работает. Кстати, очень неплохой способ неиллюзорно разбогатеть. Иногда в момент. Или потерять всё. Ну всё, как мы любим.

Смотрите, что такое VIX...

VIX — индекс волатильности Чикагской биржи опционов (CBOE). Рассчитывается на основании опционов на индекс S&P 500. Но это тонкости и пофиг. Что в этом деле главное? Волатильность. Это такое умное слово в биржевой инфосфере. Никто нифига не понимает, как и что, но все используют. И даже считают индексы. Но это опять неважно. Важно — когда цены падают, эта самая волатильность повышается. Когда цены растут — эта самая волатильность падает. Ну даже не сама волатильность, а индекс на неё — VIX.

Теперь, что такое опцион? Опять в двух словах, ибо растекусь мыслью по древу… условно говоря, это страховка на случай наступления случая. Вот считает гражданин, что в течении года может так случится, что он попадет в ДТП — гражданин покупает себе ОСАГО (не все покупают ОСАГО). То же самое и тут: считает гражданин, что индекс VIX подымется в течении какого-то срока до уровня 50 — он покупает опцион-колл (страховку), по которой, в случае, если индекс VIX подымется до 50, ему упадет денюжка. Все это работает и зеркально. В сторону не подъема цены, а падения. Только тогда опцион называет «опцион-пут».

И вот пишут, что гражданин крупно закупился. Коллами. На VIX. Т.е. он рассчитывал на сильное падение рынка. Закупился на 7,6 млн $. Можно посмотреть на графике, как оно. Статья от 17 февраля. Пишут про закупку во вторник и среду. Это 14 и 15 числа. Пишут, что он рассчитывает на подъем индекса в районе 50. Значит нас интересует «страховой случай» — 50. В опционах это называется «страйк». Пишут, что он рассчитывает на рост к маю. Т.е. смотрим майские опционы. Все опционы имеют дату смерти. Ну как и ОСАГО — она же на определенный срок покупается. Так и тут. И вот на картинке у нас опцион-колл на индекс VIX со страйком 50 и экспирацией (время сгорания, исчезновения, смерти — как угодно). Стрелочкой я указал дни, когда совершались покупки. Уровни цены сходятся с теми, которые указаны в статье. Напомню, покупал он 0,5$ и 0,51$.

И что дальше? А дальше вчера рыночек с банками решил рухнуть. Что привело к увеличению волатильности. Помните? Рынок вниз — волатильность вверх. И несмотря на то, что индекс не достиг уровня 50 (максимум было 30,81), посмотрите на цену опциона. В моменте было 1,2$. Т.е. наш богатенький аноним может даже не ждать мая. И, возможно, и не ждал, а продал все свои опционы, заработав 100% за месяц.

Вот так это все работает.

Существуют сервисы, отслеживающие подобные крупные покупки. И очень многие сильно пристально за этим следят, дабы повторить шаги.

На верхней части картинки график того самого VIX. Вот так он выглядит. И как мы помним из прошлого поста, когда цена растет, VIX падает. Когда цена падает, VIX растет. И… логическое продолжение — максимум VIX совпадает с минимум цены индекс S&P 500. Ну по факту со всем рынком. Да и это снова неважно. Важно что? Важно поймать экстремум, чтобы в этом месте купить опцион. Вот стрелочки на графике — это скрипт, в реальном времени показывающий потенциальные точки экстремума цены (максимум или минимум). Т.е., к примеру, если мы рассчитываем на раскардаш и «всё пропало» на рыночке, то нам надо искать минимум VIX, чтобы в этом месте прикупить опционы-колл. Ну те, которые рассчитаны на рост. И вот для примера берем две последних стрелочки. Это 15 февраля и 3 марта. По какой цене мы могли купить в эти даты необходимый нам опцион? 15 февраля по 1,32$, 3 марта по 0,33$. Я взял ближайшие опционы, которые сгорают завтра. И вот рыночек повело… И здесь открываются мегавозможности опционов, которые есть у них благодаря нелинейности их ценообразования (об этом надо писать подробнее и потом, если кому-то интересно). Опцион в моменте вырос до 6$. Что это в процентах? Первый наш «вход» принес 454%, т.е. вырос в 4,54 раза. А второй? А второй — вырос в 18 раз. На самом деле это далеко не предел. Бывают ситуации, когда за сутки цены выстреливают и в 100, и в 1000 раз. Безусловно, тут должно свезти, так свезти. Но всё это имеет потенциал и возможности к анализу, как я описал выше. И шансов тут гораздо богаче, нежели в лотерейках. Хотя многие именно так и называют покупку опционов. Но что с них убогих возьмешь...

*************************

А на сегодня всё!

Заходите в мой уютный канал — MarketScreen — там посты идут перманентно.

Aksioma Funds15 марта 2023, 09:35По США коллапс близок. Это только начало0

Aksioma Funds15 марта 2023, 09:35По США коллапс близок. Это только начало0