Простыми словами о причинах нового финансового кризиса

ФРС как по нотам разыграла очередной финансовый кризис. Обанкротившийся 16-й по величине активов банк в США проводил «скучную» финансовую политику, так как полностью следовал рекомендациям регулятора. Однако это не спасло Silicon Valley Bank (SVB) от банкротства, а при отсутствии чрезвычайных мер поддержки банковский сектор может столкнуться с эффектом «домино».

«Легкие деньги» 2020-21 гг.

Для поддержки американской экономики с приходом COVID-19 правительство приняло ряд затратных мер, включая выплаты пособий по безработице, превысивших среднюю зарплату по стране (еженедельно $987 против $957, соответственно). В это же время ФРС уронила ключевую ставку до нуля, что сделало кредиты и прочие заимствования сверхдешевыми, и раздула собственный баланс посредством покупки облигаций и ценных бумаг вдвое до $9 трлн.

Источник изображения: federalreserve.gov

Проще говоря, регулятор напечатал триллионы долларов для раздачи денег как населению, так и бизнесу. Это нашло отражение и в рекордных темпах роста цен на недвижимость, и в буме на фондовом рынке, и привело к естественному росту инфляции.

Защитные активы

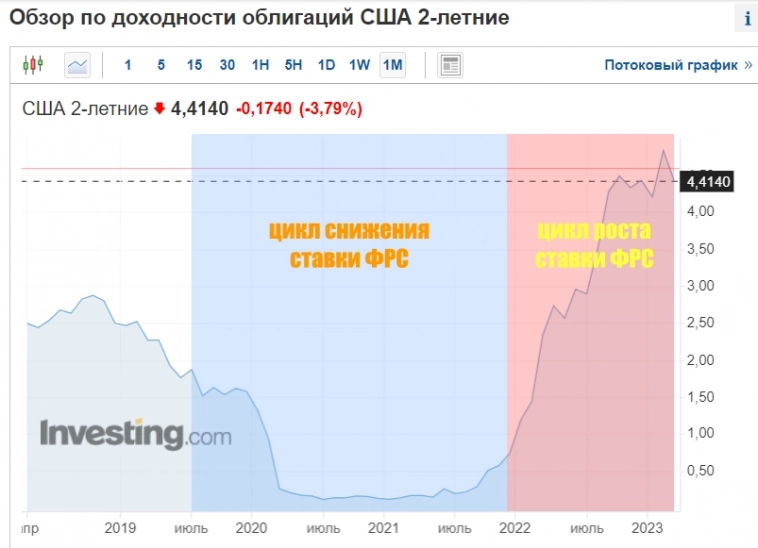

Защитные активы, такие как казначейские облигации США, напротив, потеряли в доходности, и спрос на них в этот период был низким. Это важный для понимания момент, так как именно консервативная политика SVB приведет к появлению незапланированных убытков.

Источник изображения: investing.com

Проще говоря, ФРС опускает ставку – доходность облигаций падает, поднимает ставку – повышается. Когда ставка достаточно высокая, инвесторы предпочитают не рисковать, вкладывая в акции, криптовалюту и прочие высокорискованные инструменты, а обращаются к облигациям за гарантированной доходностью.

Silicon Valley Bank

SVB – примерный банк своего сектора. Когда он столкнулся с высоким притоком капитала в период «легких денег», для снижения рисков часть из них он направил в облигации. Проблема в том, что купленные с доходностью ниже 1% ценные бумаги сильно подешевели с ростом ставки. Если говорить предметно, то на прошлой неделе для выплат по депозитам банк продал облигаций на $21 млрд с убытком в $1,8 млрд. Чтобы компенсировать убытки руководство объявило о дополнительном выпуске акций на $2,3 млрд, что и привело к панике среди клиентов.

Проще говоря, от действий регулятора банк только на операциях с облигациями потерял 9%. А ведь покупка была сделана с благими целями – для страховки клиентских средств от финансовых рисков. В настоящее время банк удерживает долгосрочных казначейских облигаций на сумму свыше $70 млрд.

Насколько повинен регулятор? Достаточно вспомнить, как Джером Пауэлл в течение 2021 года называл инфляцию «преходящей», отказываясь даже вербально от скорого перехода к циклу повышения ставки. Зато в следующем году темпы ее повышения стали рекордными за последние 40 лет.

Сопутствующие проблемы

В современную эпоху новости распространяются быстро, а интернет-банкинг позволяет выводить депозиты без посещения офиса. После продажи облигаций и объявления о дополнительном привлечении капитала уже 09 марта SVB столкнулся с суммарной заявкой на вывод в $42 млрд, а 10 марта все операции банка были заблокированы Федеральной корпорацией по страхованию вкладов (FDIC).

Кризис ликвидности носит системный характер, так как в США норма частичного резервирования составляет 10%. Проще говоря, от вложенных на депозит $100 банк обязан удерживать «под рукой» только $10. Остальные $90 он может инвестировать в фонды, облигации и прочие финансовые инструменты. Ряд экономистов считают правило частичного резервирования ключевой системной проблемой современной финансовой системы. Во-первых, в случае резкого спроса на вывод депозитов банк не в состоянии оперативно удовлетворить заявку. Во-вторых, взаимная закредитованность финансовых учреждений приводит к эффекту «домино», когда одна из костяшек падает.

Эффект «домино» и падение доллара США

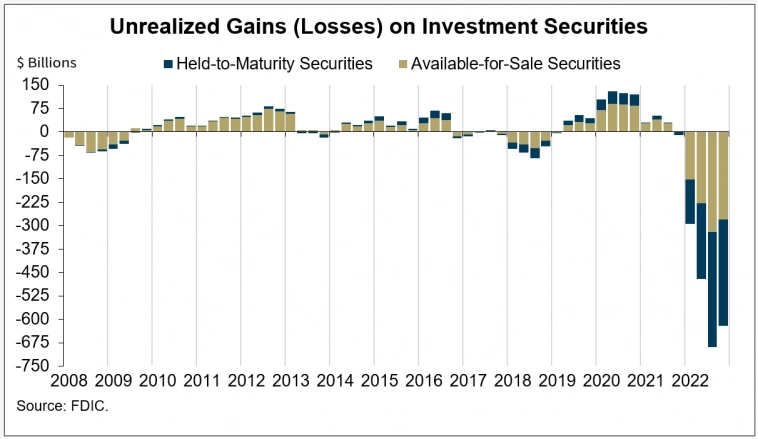

В настоящий момент банки США имеют $652 млрд нереализованных убытков, тогда как еще год назад показатель составлял всего $3 млрд.

Источник изображения: fdic.gov

На фоне масштабов проблемы заявления ФРС о выделении дополнительного фонда в размере $25 млрд для поддержания банковского сектора выглядят жалкими. Один только SVB на конец 2022 года обслуживал депозиты на общую сумму в $175 млрд, из которых 85% не застрахованы FDIC. Если не будут приняты чрезвычайные меры, многие клиенты SVB попросту обанкротятся, а ряд других банков столкнется с недостатком ликвидности.

Источник изображения: криптовалютная биржа StormGain

Доллар США теряет позиции по всем фронтам, так как действия ФРС привели к кризису в банковском секторе. Несмотря на ранее сделанные заявления о необходимости более серьезного повышения ставки, вероятно, в марте регулятор сделает перерыв. Появление новых фондов поддержки также не идет на пользу доллару, так как в конечном счете она будет производится за счет дополнительной печати.

В качестве эпилога мы приведем слова создателя Bitcoin Сатоси Накамото:

«Мы вынуждены доверять Центральному банку, чтобы он проводил взвешенную монетарную политику, но история фиатных валют полна нарушений этого доверия. Мы вынуждены доверять коммерческим банкам, чтобы они хранили наши деньги, вместо этого они порождают волны кредитных пузырей с частичным резервированием».

Аналитическая группа StormGain

(платформа для торговли, обмена и хранения криптовалюты)

ВВШ Free.Solo.13 марта 2023, 12:07это пока ни хера не кризис… так… пробы очередные0

ВВШ Free.Solo.13 марта 2023, 12:07это пока ни хера не кризис… так… пробы очередные0