Обзор мирового рынка облигаций в 2022 году

США

Валовой внутренний продукт (ВВП) США вырос на 2,9% в годовом исчислении в четвертом квартале 2022 года, по сравнению с 3,2% в третьем квартале, но, тем не менее, это конец года, в котором экономика существенно сократилась. Рост в четвертом квартал продемонстрировал устойчивость потребителей и бизнеса перед лицом инфляции и растущих процентных ставок.

2022 год был худшим годом за всю историю для облигаций США; в основном из -за агрессивного повышения процентных ставок Федеральной резервной системой для борьбы с инфляцией, инфляция и реакция центральных банков: Данные SAL в США и ЕС, которые привели к падению цен на облигации, особенно на долгосрочные. В результате за 2022 год доходность заметно выросла и сегодня значительно выше, чем была в последние годы. Более подробно, базовая доходность 10-летних казначейских облигаций превысила 4% впервые с 2009. Более того, к концу года кривая доходности указывала на заметный сценарий рецессии, поскольку доходность по краткосрочным срокам погашения достигла самых высоких показателей. Таким образом, 6-месячные казначейские облигации выплачивали более высокую процентную ставку, чем 10-летние казначейские облигации. К концу 2022 года доходность облигаций снизилась, главным образом из-за ожиданий снижения инфляции, что привело к менее агрессивному ужесточению денежно-кредитной политики. Фактически, инфляция в США снизилась в декабре до 6,5% по сравнению с 7,1% в Ноябре и значительно ниже пика в 9,1% в июне. Эти цифры показывают признаки что инфляция восстанавливается, а экономика охлаждается после прошлогоднего всплеска.

Число заявок на пособие по безработице в США достигло 206 000 к концу 2022 года, по сравнению с уровнем в 224 000 в начале года. Параллельно с этим, уровень безработицы достиг пятилетнего минимума в 3,5% к концу года, снизившись с 3,9% к концу 2021 года. Последний отчет о занятости в США подчеркнул устойчивость национального рынка труда до 2022 года, несмотря на самые агрессивные темпы ужесточения денежно-кредитной политики за последние десятилетия. В то время как крупные фирмы в секторах финансов, технологий и недвижимости объявили о десятках тысяч сокращений рабочих мест за последние месяцы, рынок труда в целом остается сильным. Фактически, фирмы продолжали набирать персонал уверенными темпами на фоне устойчивого потребительского спроса. Тем не менее, многие экономисты ожидают дальнейшие увольнения в предстоящие месяцы, поскольку повышение процентных ставок Федеральной резервной системой ударит по экономике, и поскольку эффект денежно-кредитной политики обычно замедляется.

С другой стороны, самая агрессивная компания ужесточения политики Федеральной резервной системы привела к росту ставок по ипотечным кредитам в 2022 году. Фактически, ставки по ипотечным кредитам в США достигли самого высокого уровня за два десятилетия, составив 6,7% к концу года и пик в 7,3% в октябре и ноябре 2022 года. В результате продажи ранее принадлежавших домов в США упали в декабре 2022 года самыми медленными темпами более чем за десятилетие, сигнализируя об одном из самых низких показателей рынка жилья худшие годы за всю историю наблюдений и самый большой ежегодный спад с 2008 года.

Однако ожидается, что продажи жилья в США вскоре снова увеличатся, поскольку ставки по ипотечным кредитам снизились до 6,37% в январе 2023 года.

В 2023 году мы ожидаем, что доходность будет ниже по всем срокам погашения, поскольку ФРС прекратит свою агрессивную денежно-кредитную политику. Фактически, на своем последнем заседании 1 февраля 2023 года председатель Джером Пауэлл и другие политики повысили целевую базовую ставку ФРС всего на четверть процентного пункта до диапазона 4,75%. Наконец, хотя рецессия вероятна в 2023 году, инвесторы должны смотреть за ее пределы и готовиться к восстановлению в новой инвестиционной среда, сформированной относительно более высокими ставками, сохраняющейся инфляцией и агрессивными центральными банками.

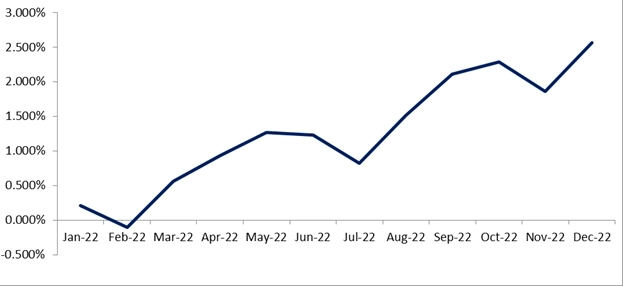

Доходность казначейских облигаций США за пять и десять лет

Европейский рынок облигаций

Европейские страны возлагали большие надежды на 2022 год на фоне снижения числа случаев заболевания Covid и возобновления работы местных предприятий. Однако Еврозона оказалась в кризисном режиме, и уровень инфляции в ней достиг своего пика на уровне 10,7% в октябре 2022 года, по сравнению с показателем в 5% в начале инфляция и реакция центральных банков: данные из SAL США и ЕС 2022. Декабрьская инфляция составила 9,2%; это было второе ежемесячное падение цен подряд по всему региону. В ответ Европейский центральный банк повысил процентные ставки четыре раза в течение 2022 года, доведя свою базовую ставку до 2,5% к концу года.

Ястребиный настрой ЕЦБ, похоже, особенно связан с растущими опасениями по поводу спирали роста заработной платы и цен в еврозоне. В еврозоне рост заработной платы усиливается, чему способствуют устойчивые рынки труда и некоторые повышение заработной платы, чтобы компенсировать работникам высокую инфляцию. ЕЦБ, возможно, обеспокоен повышением заработной платы в 2023 году, что усиливает необходимость сохранения ставок на ограничительной территории. В ответ Клаас Кнот, президент Nederlandsche Bank, дал понять, что в 2023 году будут и другие повышения ставок. К счастью, Бундесбанк сообщил, что ввиду стабильной в настоящее время ситуации в банковская система в еврозоне маловероятно, что ужесточение денежно-кредитной политики, предусмотренное Советом управляющих ЕЦБ, приведет к серьезным негативным обратным связям между финансовой системой и реальной экономикой.

Ниже мы сосредоточимся конкретно на Германии и Великобритании.

Германия

Экономика Германии сократилась в четвертом квартале 2022 года на 0,2% после роста на 0,4% в предыдущем квартале. Фактически, исторически высокий годовой уровень инфляции составил 10% и выше в течение трех месяцев подряд — сентября, октября и Ноябрь, в то время как октябрь был максимальным за год на уровне 10,4%. Однако в декабре уровень инфляции заметно снизился, достигнув 8.6%. Вдобавок к этому, проблемы с цепочками поставок и нехватка товаров также способствовали ценовому давлению, многие из которых можно отнести к последствиям пандемии COVID. В результате доходность 10-летних немецких облигаций следовала тенденции к росту и закрылась на уровне 2,57% к концу года.

10-летние немецкие облигации

Британская экономика сократилась на 0,3% в третьем квартале 2022 года.

В настоящее время премьер-министр Риши Сунак изо всех сил пытается сдержать инфляцию, которая достигла сороколетнего максимума. Фактически, с сентября инфляция в Великобритании достигла двузначных цифр, составив 10,5% в декабре 2022 года и достигнув своего пика в 11,1% в октябре. Следовательно, Банк Англии постепенно повысил свою базовую ставку до 3,5% к концу года, самого высокого уровня за 14 лет, тем самым увеличив расходы на погашение кредитов для людей с ипотека и займы. Кроме того, ожидается, что повышение процентных ставок приведет к увеличению уровня безработицы в предстоящие месяцы.

С другой стороны, правительство Великобритании еще глубже увязло в долгах в декабре, поскольку растущие выплаты процентов по долгу и затраты на изоляцию потребителей и предприятий от шока цен на энергоносители привели к напряжению государственных финансов.

По данным Управления национальной статистики, дефицит бюджета составил 27,4 миллиарда фунтов стерлингов (34 миллиарда долларов), что является рекордом за месяц. Вероятно, ожидается, что рецессия приведет к дальнейшему сокращению налоговых поступлений и увеличению дефицита.

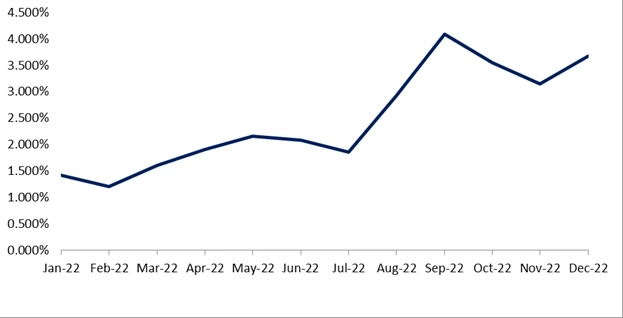

Доходность 10-летних облигаций Великобритании следовала тенденции к росту, достигнув 3,669% на конец года, поскольку инвесторы полагали, что Банк Англии продолжит повышение процентной ставки в 2023 году.

Доходность 10-летних облигаций Великобритании

Развивающиеся рынки

Это был сложный год для развивающихся рынков (EM), поскольку они особенно пострадали от ужесточения санкций США и энергетического шока. В результате инфляция на развивающихся рынках достигла пика, и их долги резко выросли в ответ как на пандемию, так и на глобальную инфляцию.

В последнее время рост задолженности в странах с формирующимся рынком вызвал обеспокоенность по поводу способности стран поддерживать такой уровень задолженности. Covid-19 увеличивает потребности в расходах, поскольку страны стремятся смягчить последствия для здоровья и экономические последствия кризиса. Фактически, некоторые страны с формирующимся рынком с более низким рейтингом уже потеряли доступ к внешним рынкам облигаций, что затрудняет их способность удовлетворять краткосрочные внешние и фискальные потребности, а также погашать предстоящие долговые обязательства. Забегая вперед, с точки зрения валютных резервов по отношению к потребностям во внешнем финансировании, Пакистан, Шри-Ланка, Боливия, Аргентина, Ангола и Египет относятся к числу наиболее уязвимых. С точки зрения высокой долговой нагрузки и высоких затрат на обслуживание долга, Египет, Гана, Шри-Ланка, Украина и Замбия относятся к числу наиболее проблемных стран.

Хорошей новостью является то, что у экономик развивающихся стран есть два ключевых альтернативных источника финансирования для глобальных рынков капитала: двусторонние кредиторы и международный Валютный фонд (МВФ). Плохая новость заключается в том, что обеспечить финансирование из обоих источников оказывается непросто. Китай является ведущим двусторонним кредитором стран с развивающейся экономикой, особенно стран с низким уровнем дохода, но в последние годы финансирование из Китая замедлилось. Важно отметить, что в декабре 2022 года МВФ Исполнительный совет утвердил соглашение на 46 месяцев в рамках расширенного Механизм финансирования (EFF) для Египта в размере около 3 миллиардов долларов США, который поможет удовлетворить потребности платежного баланса и окажет поддержку бюджету.

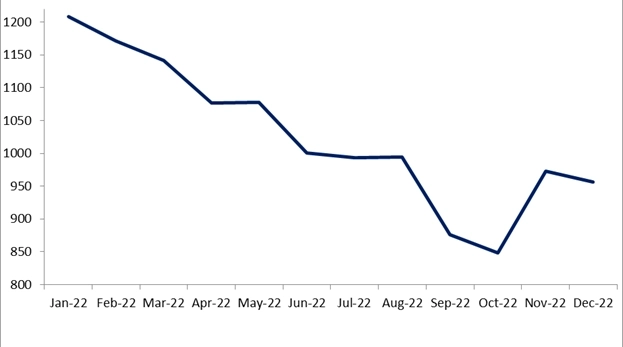

Индекс MSCI Emerging Markets (EM) упал на 22,47% в 2022 году до 956,38 к концу года по сравнению с индексом 1233,5 в начале года.

Индекс облигаций развивающихся рынков Morgan Stanley

Японская экономика сократилась на 0,2% в третьем квартале 2022 года после роста на 1,1% в предыдущем квартале. В 2022 году Банк Японии (BoJ) подавил спекуляции, сохранив политику «голубиного уклона», поскольку процентные ставки оставались неизменными в течение всего года. На самом деле, центральный Банк сохранил свои целевые показатели по контролю кривой доходности на уровне -0,1% для краткосрочных процентных ставок и около 0,25% для 10-летней доходности при максимуме в 0,5%, поскольку политики дали понять, что они не стремятся к немедленному отказу от масштабных стимулирующих мер, несмотря на растущее давление на рынки. Банк Японии повторил это при необходимости принял бы дополнительные меры по смягчению, ожидая, что краткосрочные и долгосрочные процентные ставки останутся на их нынешнем или более низком уровнях.

В результате его «голубиной» политики уровень безработицы в стране остался неизменным на уровне 2,5% в декабре 2022 года, что соответствует прогнозам рынка и является самым низким показателем с февраля 2020 года. Однако годовой уровень инфляции в Японии вырос до 4% в декабре 2022 года до 3,7% в предыдущем месяце, таким образом, ускорившись самыми быстрыми темпами с декабря 1981 года. Следовательно, инфляционное давление продолжало распространяться через экономику, поскольку базовая инфляция девятый месяц подряд превысила целевой показатель центрального банка в 2%.

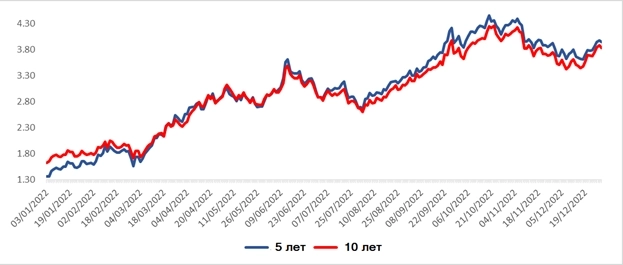

Политика Банка Японии по контролю кривой доходности, введенная в 2016 году, была направлена на поддержание доходности на очень низком уровне, чтобы стимулировать потребителей тратить, а предприятия инвестировать, а также предотвратить риск дефляции, которая может дестабилизировать экономику и затруднить правительству и крупным компаниям погашение их огромных долгов. Однако совсем недавно появление отрицательных процентных ставок привело к сглаживанию кривой доходности. Таким образом, эта политика не смогла стимулировать экономику Японии в устойчивый путь и заставил инвесторов усомниться в достоверности ультрамягкой процентной политики Банка Японии. В ответ 20 декабря 2022 года банк скорректировал политику, известную как контроль кривой доходности, позволив доходности по 10-летним облигациям вырасти примерно до 0,5% по сравнению с предыдущим пределом в 0,25%, сохранив при этом как краткосрочные, так и долгосрочные базовые процентные ставки неизменными.

Доходность 10-летних облигаций Японии

Россия

2022 год полностью переформатировал рынок валютных облигаций в России, вынуждено породив три класса активов:

1) Не-замещенные евробонды – суверенный долг и долг эмитентов, включенных в максимальные санкционные списки – по таким бумагам платежи идут через НРД в рублях без замены самой бумаги, держателям за пределами НРД платят или на спецсчета типа «С», открытые в НРД или не платят совсем.

2) Замещающие евробонды – эмитенты, у которых остаются интересы на западе и возможность туда платить, в соответствии с указом 430 выпустили локальные бонды в полностью российской инфраструктуре, номинированные в валюте, с платежами в рублях по курсу ЦБ. За пределы НРД платят в валюте, платежи проходят очень медленно.

3) Не платят никуда, замещений не проводят. Из российских эмитентов это только ГТЛК. Так же сюда с некоторой натяжкой можно отнести суверенный долго Беларуси, которые платят в Беларусбанк, т.е. сами себе.

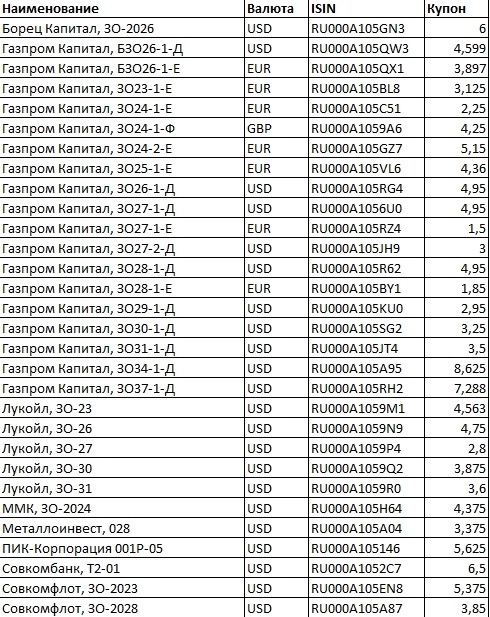

Замещающие евробонды, торгующиеся на ММВБ.

Цены внутри России на замещающие евробонды имеют тенденцию к устойчивому понижению, т.к. в рамках замещения основной эмитент корпоративного долга – Газпром Кэпитал позволяет замещать и евробонды, купленные на прямые счета росброкеров, с хранением в Euroclear, что обеспечивает постоянный выброс на рынок новый и новых евробондов, цены на продажу внутри России пока еще выше, чем во внешнем периметре и полностью устраивают продавцов.

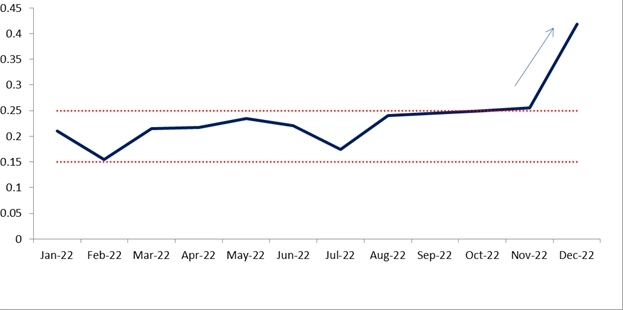

Для торговли евробондами внутри России имеет смысл как ориентир использовать Индекс замещающих облигаций Cbonds.

В индексный список входят замещающие облигации российских корпоративных эмитентов, выпущенные в долларах США, которые соответствуют определенному набору критериев:

• Количество дней до погашения бумаги не должно быть меньше 120.

• Рейтинг эмитента не ниже ruB-/B-(RU) от национальных рейтинговых агентств (Эксперт РА/АКРА).

• Объем эмиссии – не менее $100 млн.

Начальная дата индекса – 1 декабря 2022. Пересмотр индексных списков осуществляется ежемесячно. На данный момент в список входит 16 эмиссий семи различных компаний.

Индекс замещающих облигаций Cbonds.

На графике индекса явно видны две зоны – покупок и продаж, если значения индекса опускаются/поднимаются выше пороговых значений, имеет смысл присматриваться соответственно к покупке/продаже замещающих бондов.