07 марта 2023, 13:03

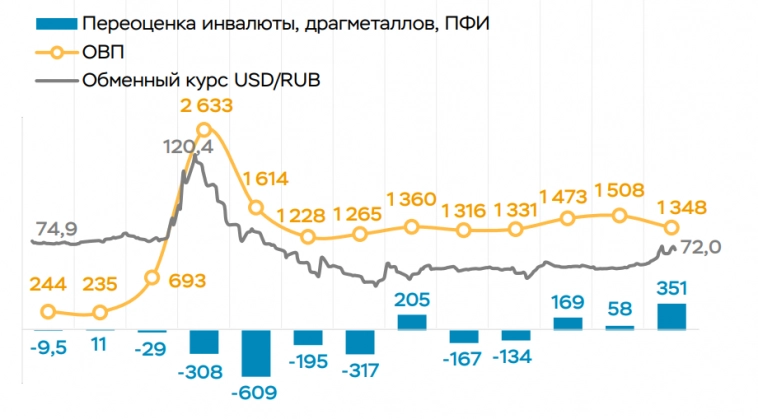

Банки понесли убытки от переоценки длинной ОВП на фоне укрепления рубля

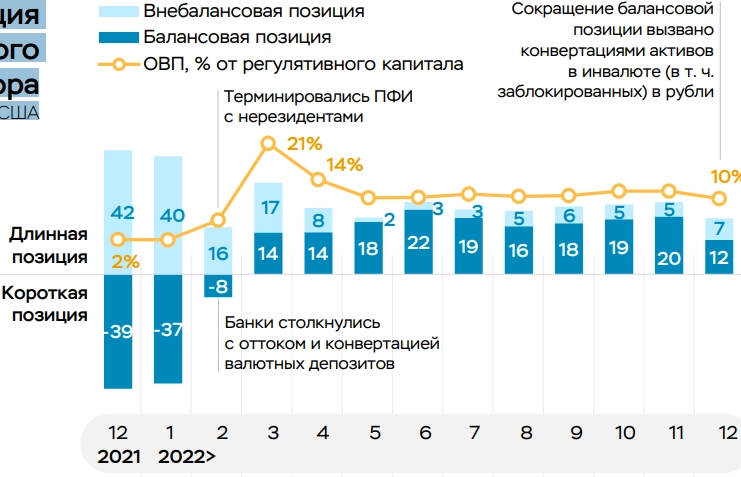

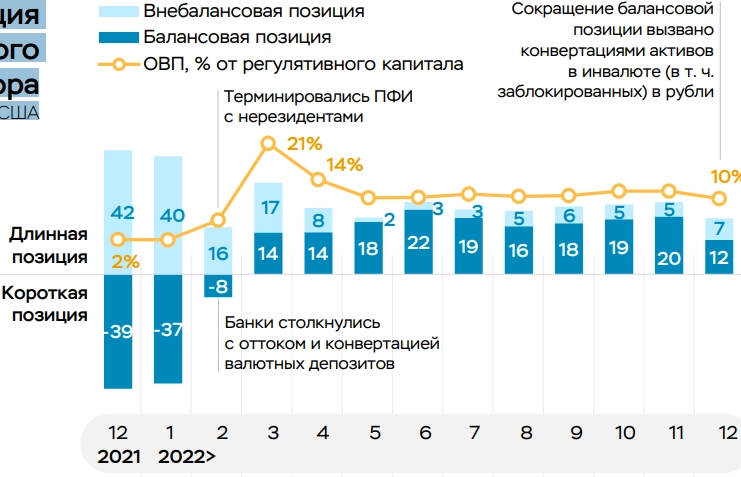

• В начале 2022 года банковский сектор имел короткую балансовую позицию (-39 млрд долл. США) и закрывал ее сделками ПФИ (в основном с нерезидентами) в схожем объеме.

• В феврале – марте банки (в основном из числа включенных в SDN) столкнулись с оттоками валютных клиентских средств, для покрытия которых они покупали валюту на рынке за рубли. Это привело к тому, что балансовая позиция сектора стала длинной (14 млрд долл. США).

• При этом хеджирующие сделки с нерезидентами к моменту пикового обесценения рубля в марте не полностью закрылись. В итоге общая длинная валютная позиция в этот момент превысила 30 млрд долл. США.

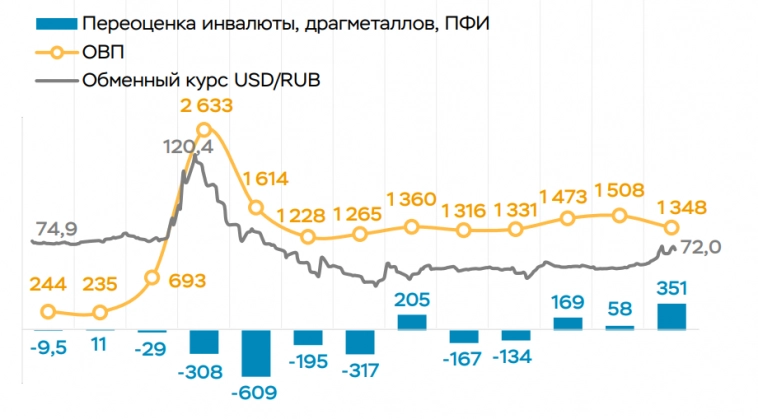

• Дальнейшее укрепление рубля привело к признанию отрицательной валютной переоценки в совокупности с результатами от ПФИ и прочих валютных операций ~1 трлн руб. за 1п22, но в 2п22 ослабление рубля снизило этот убыток до 0,4 трлн руб. за 2022 год.

Валютная позиция банковского сектора млрд долл. США

Финансовый результат от переоценки инвалюты, драгметаллов и ПФИ без учета доходов от конверсионных операций млрд руб.

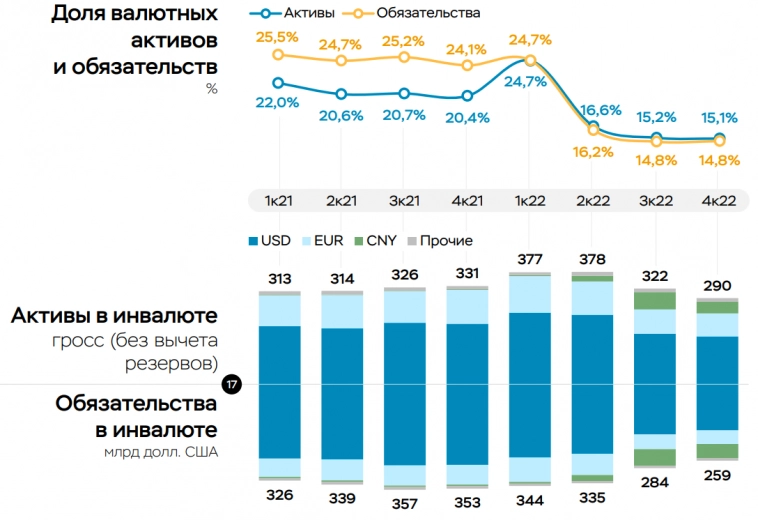

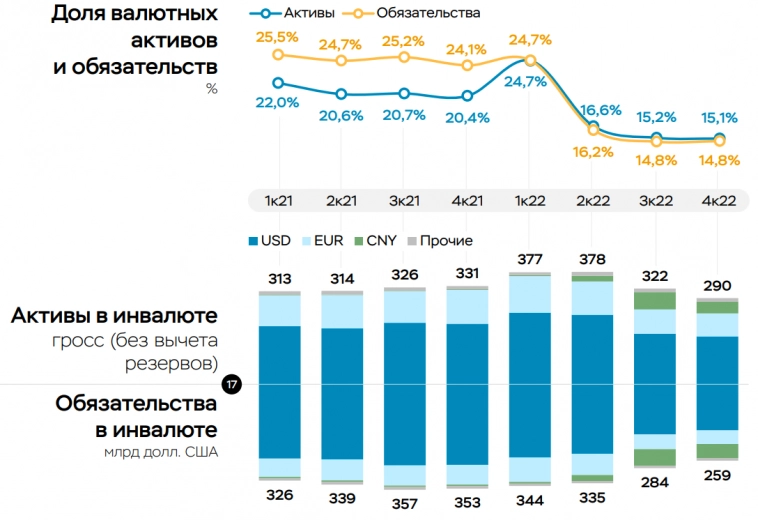

• Введенные санкции привели к падению привлекательности валют недружественных стран и ускорению девалютизации экономики, что будет способствовать снижению валютных рисков банков.

• Обязательства в инвалюте значительно сократились (-26,6%) в основном за счет клиентских средств. Этому способствовали как временные требования об обязательной продаже 80% валютной выручки экспортерами, что сдерживало прирост валютных остатков, так и то, что часть клиентов могла конвертировать валютные средства в рубли и зафиксировать прибыль после роста курса доллара в начале года, а также осуществлять переводы своих средств за рубеж.

В то же время в клиентских средствах постепенно росла доля юаня, но пока она незначительна, ~2% средств клиентов.

• Активы в инвалюте сокращались в основном благодаря постепенной девалютизации корпоративных кредитов (~50% активов в инвалюте), их доля в корпоративном портфеле снизилась до 16% с 23%. Кредитование в китайской валюте быстро растет, но доля таких кредитов пока незначительна, ~1% портфеля

Пруф тут — и там еще много интересных тем

• В феврале – марте банки (в основном из числа включенных в SDN) столкнулись с оттоками валютных клиентских средств, для покрытия которых они покупали валюту на рынке за рубли. Это привело к тому, что балансовая позиция сектора стала длинной (14 млрд долл. США).

• При этом хеджирующие сделки с нерезидентами к моменту пикового обесценения рубля в марте не полностью закрылись. В итоге общая длинная валютная позиция в этот момент превысила 30 млрд долл. США.

• Дальнейшее укрепление рубля привело к признанию отрицательной валютной переоценки в совокупности с результатами от ПФИ и прочих валютных операций ~1 трлн руб. за 1п22, но в 2п22 ослабление рубля снизило этот убыток до 0,4 трлн руб. за 2022 год.

Валютная позиция банковского сектора млрд долл. США

Финансовый результат от переоценки инвалюты, драгметаллов и ПФИ без учета доходов от конверсионных операций млрд руб.

Валютизация балансов сильно снизилась

• Введенные санкции привели к падению привлекательности валют недружественных стран и ускорению девалютизации экономики, что будет способствовать снижению валютных рисков банков.

• Обязательства в инвалюте значительно сократились (-26,6%) в основном за счет клиентских средств. Этому способствовали как временные требования об обязательной продаже 80% валютной выручки экспортерами, что сдерживало прирост валютных остатков, так и то, что часть клиентов могла конвертировать валютные средства в рубли и зафиксировать прибыль после роста курса доллара в начале года, а также осуществлять переводы своих средств за рубеж.

В то же время в клиентских средствах постепенно росла доля юаня, но пока она незначительна, ~2% средств клиентов.

• Активы в инвалюте сокращались в основном благодаря постепенной девалютизации корпоративных кредитов (~50% активов в инвалюте), их доля в корпоративном портфеле снизилась до 16% с 23%. Кредитование в китайской валюте быстро растет, но доля таких кредитов пока незначительна, ~1% портфеля

Пруф тут — и там еще много интересных тем

16 Комментариев

Cash07 марта 2023, 13:11А как отображаются в балансе банка замороженные из-за санкций валютные активы?0

Cash07 марта 2023, 13:11А как отображаются в балансе банка замороженные из-за санкций валютные активы?0 Большой Брат07 марта 2023, 13:40Не банк.сектор, а банк(не будем пальцем на ВТБ показывать).Тут недавно была статься с разбивкой по банкам, львиную подавляющую долю отриц.ОВП ВТБ создал.И это конкретный косяк ЦБ, что не пресек.+1

Большой Брат07 марта 2023, 13:40Не банк.сектор, а банк(не будем пальцем на ВТБ показывать).Тут недавно была статься с разбивкой по банкам, львиную подавляющую долю отриц.ОВП ВТБ создал.И это конкретный косяк ЦБ, что не пресек.+1 usikpa07 марта 2023, 15:15Главный вопрос у меня (может, уже отвечали — ?), это почему на эту «отрицательную валютную переоценку» налетел ВТБ и НЕ налетел СБер? Депозиты в ячейки «собчачки» перекладывали и там, и там, не так ли?0

usikpa07 марта 2023, 15:15Главный вопрос у меня (может, уже отвечали — ?), это почему на эту «отрицательную валютную переоценку» налетел ВТБ и НЕ налетел СБер? Депозиты в ячейки «собчачки» перекладывали и там, и там, не так ли?0 GAP55507 марта 2023, 16:05Кто из основных банков кроме синего также оказался подвержен отрицательному явлению?0

GAP55507 марта 2023, 16:05Кто из основных банков кроме синего также оказался подвержен отрицательному явлению?0

Читайте на SMART-LAB:

🔔 Информация о выплате купонного дохода для наших инвесторов

Сегодня, 19 февраля, ООО МФК «ПСБ Финанс» выплатило купонный доход по облигациям ПСБ Фин2P2 (RU000A10E4G8) за купонный период с 20.01.2026г. по 19.02.2026г. ⚠️ Напоминаем, что в...

19.02.2026

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал — оборот: ₽58 млрд (+17%) — скорр. EBITDA: ₽3,3 млрд...

19.02.2026

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году | Ренессанс Страхование», единственное, чем мы хотели...

20.02.2026

Россети Ленэнерго. Отчет об исполнении инвестпрограммы за Q4 2025г. Опасения оправдались - обесценение съело прибыль

Компания Россети Ленэнерго опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год):...

20.02.2026