Юнипро (UPRO). Дивидендная бомба. Отчет за 2022г.

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 17.02.23 вышел отчёт за 2022 г. компании Юнипро (UPRO). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube

Оригинал опубликован на платформе Дзен

Еще больше разборов в телеграм: t.me/Investovization_official

О компании.

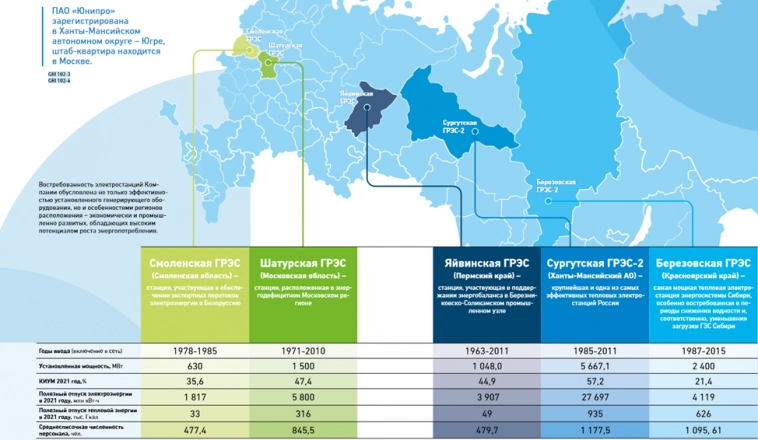

ПАО «Юнипро» – одна из наиболее эффективных компаний в секторе тепловой генерации электроэнергии в РФ. В состав Юнипро входят пять тепловых электрических станций общей мощностью 11,2 ГВт: Сургутская ГРЭС-2 (5,66 ГВт), Березовская ГРЭС (2,4 ГВт), Шатурская ГРЭС (1,5 ГВт), Смоленская ГРЭС (0,6 ГВт), и Яйвинская ГРЭС (1 ГВт).

Основной вид деятельности – производство и продажа электрической энергии и мощности и тепловой энергии. ПАО «Юнипро» также представлено на рынках распределенной генерации и инжиниринга в РФ.

83,73% акций Юнипро принадлежит немецкой компании Uniper SE.

Текущая цена акций.

Более десяти лет акции компании торговались в широком боковике 1,9-3,4₽. Но после начала специальной военной операции, цена падала ниже 1₽ за акцию. Правда, с середины октября 2022г., котировки отскочили на 60% с минимумов.

Давайте разбираться, почему так происходит, и стоит ли покупать акции этой компании. Для начала посмотрим на финансовые результаты, чтобы понять реальное положение дел.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на YouTube канале, в плей-листе «обучение» есть соответствующие видео, где рассказывается, как можно легко разбираться в финансовой отчётности.

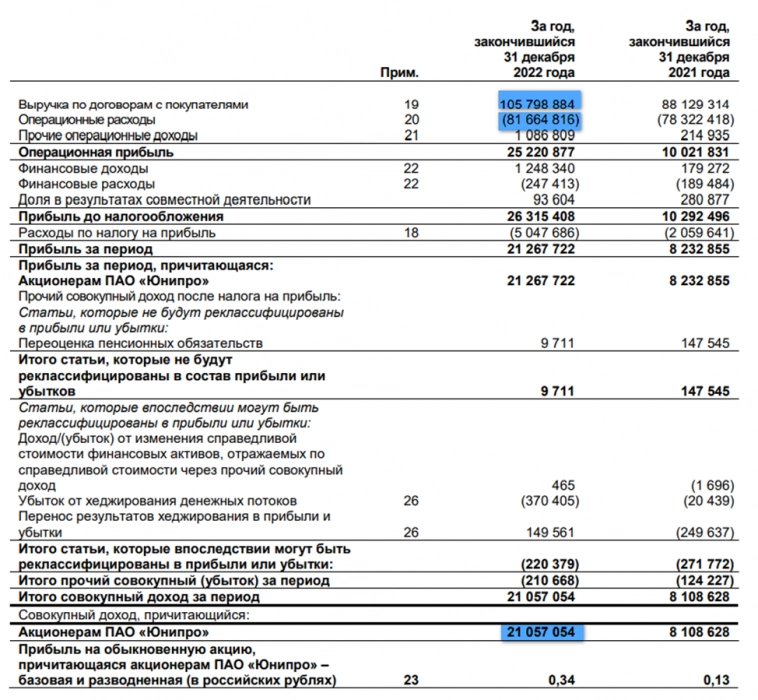

Результаты за 2022 год:

- Выручка 105,8 млрд (+20% г/г);

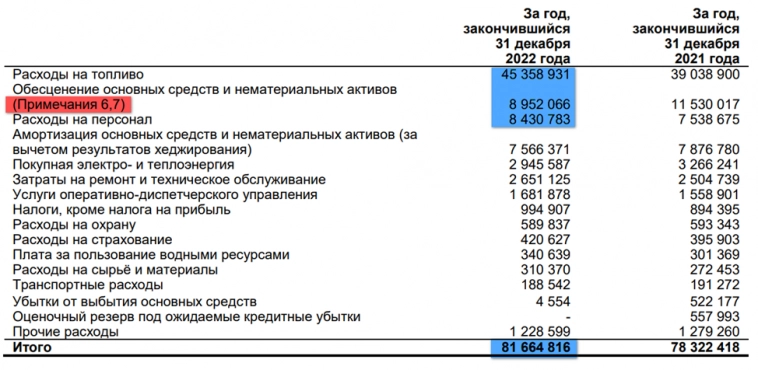

- Операционные расходы 81,6 млрд (+4% г/г);

- Чистая прибыль 21 млрд (рост 160% г/г).

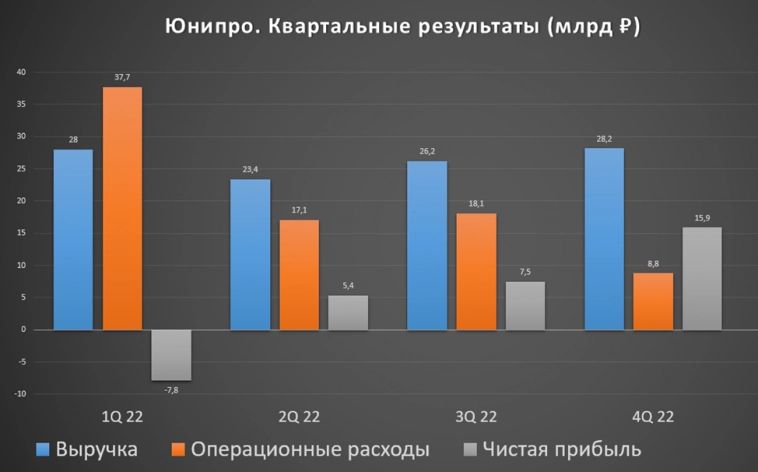

Результаты за 4 квартал (в сравнении с 3 кварталом):

- Выручка 28,2 млрд (+7,5% кв/кв);

- Операционные расходы 18,1 млрд (-51% кв/кв);

- Чистая прибыль 15,9 млрд (+112% кв/кв).

Как видим, 2022 год получился довольно успешным. Это произошло во многом благодаря 4 кварталу. В первую очередь бросается в глаза огромная прибыль 4 квартала. Которая конечно практически полностью объясняется падением операционных расходов в 2 раза.

Давайте разбираться, что же такое произошло в 4 квартале, что привело к значительному сокращению операционных расходов. И почему в 1 квартале, наоборот, были гигантские операционные расходы и из-за них общий убыток.

Операционные расходы.

По итогам года видим незначительные изменения: итоговые операционные расходы подросли на 3,3 млрд (+4% г/г). Это объясняется ростом расходов на топливо, в том числе из-за роста цен. Также на 1 млрд подросли расходы на персонал. Обесценивание основных средств уменьшилось на 22% до 8,9 млрд. Динамику из обесценивания можно посмотреть в примечании 6.

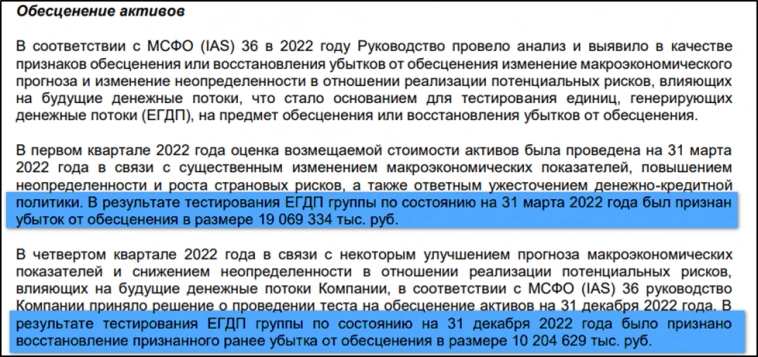

Итак, видим, что в первом квартале 2022 компания признала убыток от обесценения основных средств в размере 19 млрд. Из-за этого квартал получился убыточным. Сама компания объясняла это «результатом существенного изменения макроэкономических показателей, повышением неопределенности и ростом страновых рисков».

Но что интересно, по итогам 4 квартала, из-за улучшения прогноза макроэкономических показателей и снижением неопределенности, компания признала восстановление 10,2 млрд из ранее признанного убытка. Поэтому результаты квартала оказались сильными: в 2 раза уменьшились расходы, в 2 раза выросла прибыль.

Еще раз отметим, что высокие результаты 4 квартала объясняются не тем, что компания ударно поработала, а лишь бумажными эффектами от переоценки активов.

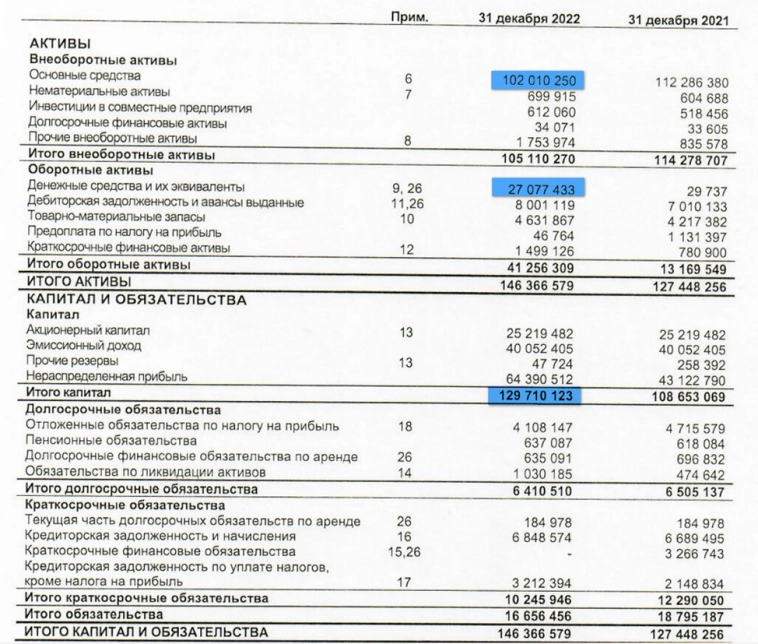

Финансовое положение.

Итак, во многом из-за переоценок, стоимость основных средств снизилась на 9,8 млрд до 102 млрд. Но как видим, зато кэша на счетах прибавилось на 27 млрд. А т.к. кредитов и займов нет, то у компании отрицательный чистый. Финансовое положение отличное. В итоге чистые активы выросли на 19% до 129 млрд.

Выручка и прибыль. Динамика по годам.

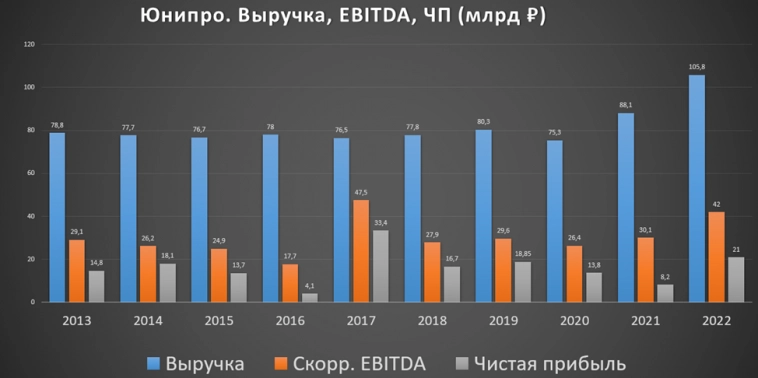

Выручка не росла восемь лет, начиная с 2013 года. И только в 2021 год образовался рост на 17% г/г, который главным образом обусловлен возобновлением платежей за поставку мощности энергоблока №3 Березовской ГРЭС с мая 2021 года, а также ростом цен. По итогам 2022 года результат получился ещё лучше.

EBITDA и чистая прибыль были в целом стабильны на протяжении десяти лет. Единственно, что бросается в глаза – это резкое падение в 2016 г., но и резкий взлёт этих показателей в 2017г. Снижение в 2016 году связано с ростом расходов в связи с аварией, произошедшей 01.02.2016 года (пожар в котельном отделении энергоблока №3 Березовской ГРЭС). Рост в 2017г. связан с получением страховых возмещений по этой аварии в размере 20,5 млрд.

2022 год получился довольно сильным. Давайте посмотрим почему.

Основные факторы выручки и прибыли.

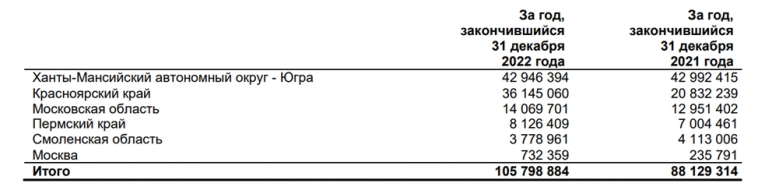

Компания получает выручку в течение времени по шести географическим регионам. И видно, что скачок выручки по итогам года получился за счет Красноярского края. Это объясняется началом получения платежей по ДПМ программе за мощность Березовской ГРЭС после повторного запуска энергоблока №3.

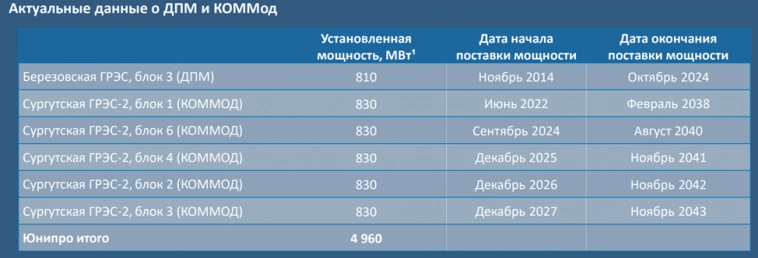

Если коротко ДПМ договор на поставку мощности — это правительственная программа, созданная для увеличения мощности генерации. Т.е. генерирующие компании строили новые мощности и за это получали повышенные тарифы на какое-то время, чтобы затраты окупились. Более подробно мы об этом говорили, когда разбирали ОГК-2.

Так вот, в октябре 2024 у Юнипро закончится программа ДПМ, и уйдёт эта повышенная надбавка. Зато с сентября 2024 будут вводиться повышенные тарифы по программе КОММОД. Но в отличии от ДПМ повышение тарифов по этой программе не такое большое, т.к. будет проводиться не строительство, а модернизация оборудования.

В таблице видна разница тарифов по этим программам. Денег по ДПМ компания получает на порядок больше, чем по КОМ. Т.е. по сути с 10.24 можно ожидать падения EBITDA компании примерно на 20%.

Мультипликаторы.

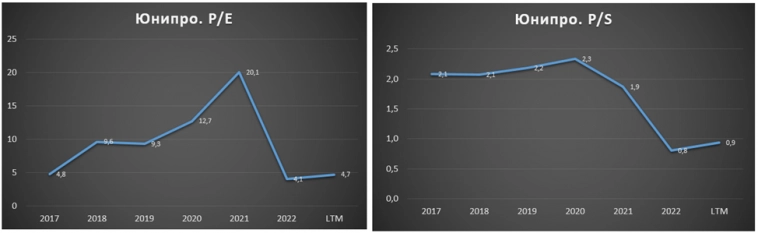

- Текущая цена акции = 1,575 ₽

- Капитализация компании = 99 млрд ₽

- EV/EBITDA = 2,4

- P/E = 4,7

- P/S = 0,9

- P/BV = 0,8

В целом компания оценена недорого. Мультипликаторы на минимальных исторических отметках.

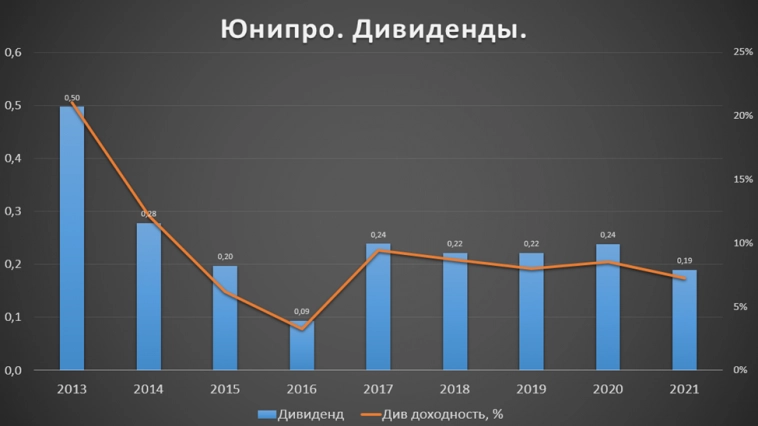

Дивиденды.

Юнипро всегда платила достаточно достойные дивиденды. За исключением 2022 года, когда из-за различных ограничений компания технически не может перевести дивиденды своему главному акционеру – немецкой компании Uniper SE, у которой, как мы отмечали в начале, почти 84% акций.

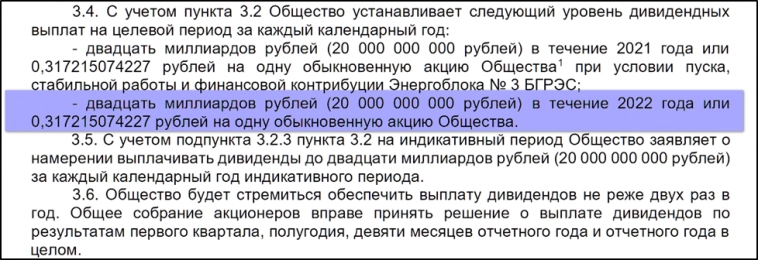

Хотя согласно дивидендной политике, компания должна была выплатить в 2022 году 20 млрд рублей или 0,317₽ на акцию. К текущей цене это составляет 20%.

Как мы видели выше, деньги на счете у компании лежат. Всё готово к выплате, т.е. это своеобразная дивидендная бомба. Как только будет техническая возможность и желание акционера, дивиденды будут выплачены в любой момент.

Риски.

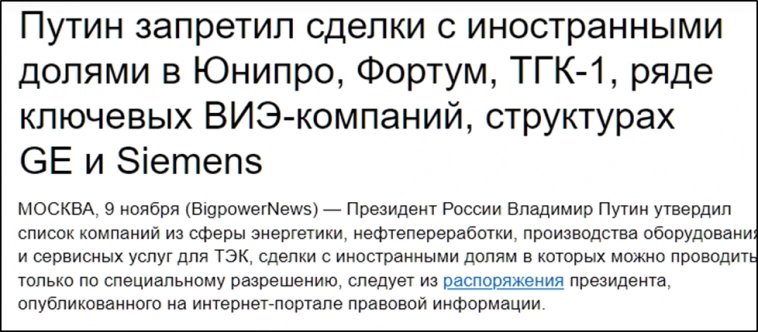

Основные текущие риски связаны с иностранным акционером. Из-за этого компания хочет, но пока не может выплачивать дивиденды. И как долго продолжится эта ситуация не известно.

Причём сам Uniper планирует продать Юнипро, но из-за правительственных ограничений это пока не получается сделать. Хотя были претенденты на покупку, в том числе Интер Рао со своей огромной денежной кубышкой, АФК Система и некоторые другие компании.

Когда это произойдет опять же не известно. Так же есть риски, что новый собственник изменит дивидендную политику, или попытается выкупить акции миноритариев по дешёвке и осуществить делистинг с биржи.

Также нельзя забывать про риски возможных аварий, таких как были в 2016 году на Березовской ГРЭС.

Выводы.

Итак, Юнипро – это представитель защитного сектора электрогенерации.

Финансовые показатели стабильны многие годы. 2022г. получился довольно сильным в основном из-за повторного запуска энергоблока №3 Березовской ГРЭС.

Долгов у компании нет, зато есть 27 млрд на счетах.

Компания ранее платила неплохие дивиденды. Но в 2022 году это сделать не удалось. Главная причина – это юридические сложности с переводом денег главному акционеру, немецкой компании Uniper.

Компания ежегодно проводит обесценивание активов на много миллиардов, таким образом итоговая прибыль и дивиденды во многом зависят от этих бумажных переоценок.

Основные риски связаны с тем, что неизвестно, когда компания сможет вернутся к выплате дивидендов. Также есть высокая вероятность скорой продажи Юнипро, и пока не понятно, какой будет акционер, и какие у него будут планы по сохранению дивидендной политики.

По мультипликаторам компания стоит довольно дёшево. Падение с исторических максимумов 55%. Текущая цена акций довольно привлекательна и дает возможность зафиксировать дивидендную доходность 15%-20% на долгие годы. Но как говорилось выше, есть и некоторые риски. Возможно, компания вернётся к выплате дивидендов только после СВО.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Давайте инвестировать вместе! Ставьте лайки и присоединяйтесь:

wertiks03 марта 2023, 17:00Спасибо за разбор!+4

wertiks03 марта 2023, 17:00Спасибо за разбор!+4 Михаил Шварц03 марта 2023, 17:03Продажа компании, делистинг с биржи и выкуп акций… Как вам такой вариантик?-1

Михаил Шварц03 марта 2023, 17:03Продажа компании, делистинг с биржи и выкуп акций… Как вам такой вариантик?-1 Мандалай06 марта 2023, 12:21Лысого всем, а не дифиченты )))0

Мандалай06 марта 2023, 12:21Лысого всем, а не дифиченты )))0 Юрий Рузавин06 марта 2023, 13:25Скорее это дивидендная ловушка0

Юрий Рузавин06 марта 2023, 13:25Скорее это дивидендная ловушка0