На что тратит крупная нефть свои $200 млрд. прибыли? BP, Chevron, ExxonMobil, Shell и TotalEnergies все чаще смотрят на свои задворки

Ближе к концу Второй мировой войны Франклин Д. Рузвельт посетил судьбоносное собрание мировых лидеров, которое помогло определить курс геополитики на десятилетия. Нет, не Ялтинский саммит.

Сразу же после того, как Рузвельт, Черчилль и Сталин разделили мир на сферы влияния, американский президент ускользнул на американский военный корабль, чтобы тайно встретиться с Абдель Азизом ибн Саудом, королем Саудовской Аравии.

В обмен на защиту суверенитета Саудов на Святой земле монарх согласился предоставить американским нефтяным компаниям доступ к нефти своей страны.

Основываясь на давней эксплуатации персидских запасов англо-персидской нефтяной компанией (ныне bp), саудовско-американский альянс сформировал нефтяную ось, которая заставила крупных западных компаний с тоской смотреть сначала на Персидский залив, а затем на другие далекие долготы.

На протяжении десятилетий пять крупнейших частных нефтяных компаний мира — американские ExxonMobil и Chevron, британские bp и Shell и французская TotalEnergies — вели бурение от Южной Америки до Сибири.

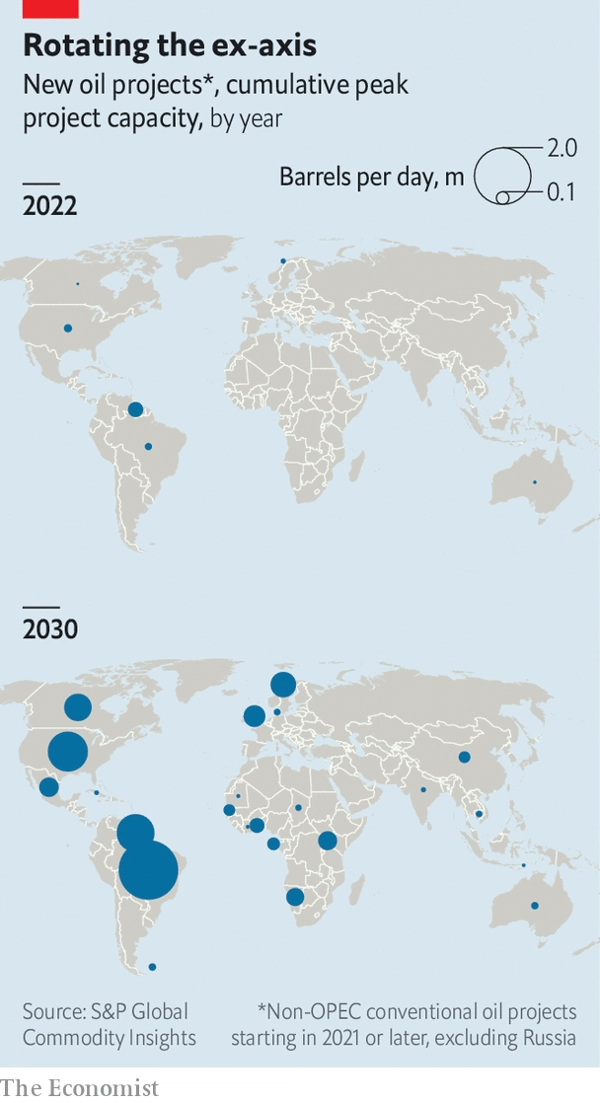

Теперь водоворот геополитических, экономических и экологических факторов заставляет этих «супермейдеров» все чаще смотреть не на восток и запад, а на север и юг.

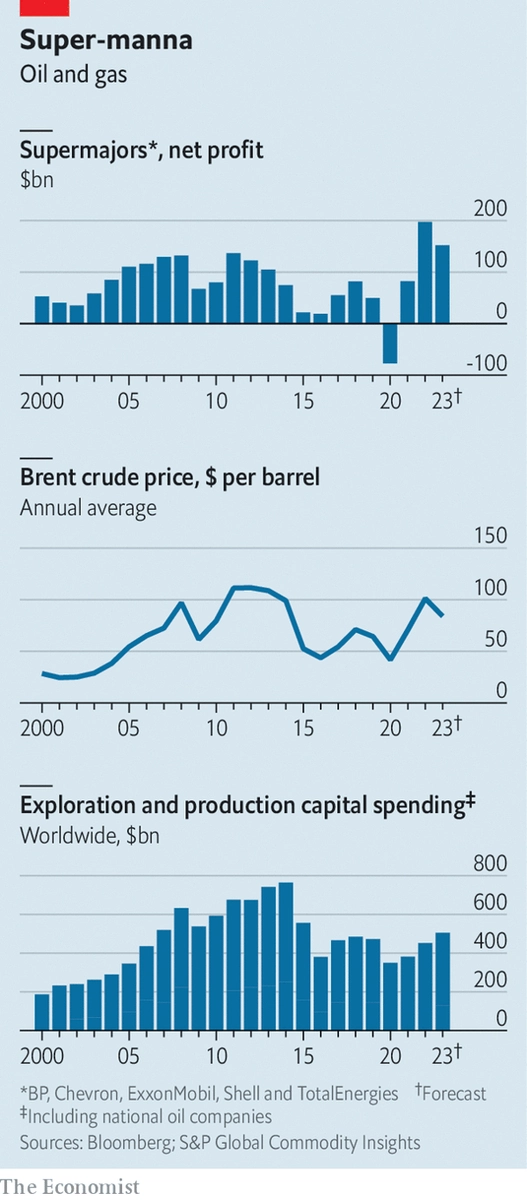

Эта перестройка происходит по мере того, как большие нефтяные сундуки переполняются после двух лет высоких цен на энергоносители (см. график 1).

2 февраля британская Shell объявила о годовой чистой прибыли за 2022 год в размере почти 40 миллиардов долларов, что более чем вдвое превышает показатель годом ранее и является самым высоким показателем более чем за столетие в качестве зарегистрированной компании.

Это произошло после того, как американская ExxonMobil объявила о рекордной годовой чистой прибыли в размере 59 миллиардов долларов (без учета разовых расходов).

Его главный внутренний конкурент, Chevron, также сообщил, что его чистая прибыль увеличилась более чем вдвое, до 36 миллиардов долларов.

bp и TotalEnergies добавятся к улову 7 и 8 февраля соответственно.

В целом, эти пять супермейджоров заработали в прошлом году около 200 миллиардов долларов прибыли.

Небольшая часть этого изобилия перейдет к акционерам; в январе ExxonMobil заявила, что в этом и следующем году передаст своим владельцам в общей сложности 35 миллиардов долларов. Кто-то пойдет гасить долги.

Однако большая часть остальных будет реинвестирована.

После нескольких лет подавления инвестиций в нефть и газ, вызванного пандемией, вызванной разрушением спроса и враждебностью политики, связанной с климатом, крупные нефтяные компании снова тратят деньги на поиск нефти и ее добычу из-под земли.

По оценкам исследовательской фирмы s&p Global, мировые капитальные затраты на разведку и добычу для отрасли в целом, включая крупные частные компании и национальные нефтяные компании, в прошлом году составили около 450 млрд долларов по сравнению с 15-летним минимумом в 350 млрд долларов или около того в прошлом году. 2020.

В этом году она может быть еще выше.

Все эти новые деньги не текут в те же старые места.

Нефтяные магнаты Запада переживают «фундаментальный сдвиг в мышлении».

Американские компании стараются отступить из далеких «пограничных» районов, которые богаты политическими рисками, не имеют инфраструктуры для максимально чистой доставки углеводородов на рынок или и того, и другого.

Их менее склонные к риску европейские конкуренты избегают некоторых своих американских проектов в пользу Африки, где есть потенциал для новых разработок, более безопасных для климата.

В обоих случаях результатом является переориентация нефтяного бизнеса по долготе.

Сдвиг широты.

Для американских супермайоров это означает меньший интерес за пределами Америки.

ExxonMobil, как и большинство западных фирм, покинула Россию.

Он также продал — или хочет продать — активы в таких странах, как Камерун, Чад, Экваториальная Гвинея и Нигерия.

Chevron продала проекты в Великобритании и Дании (а также в Бразилии) и не продлила истекающие концессии в Индонезии и Таиланде.

Chevron и ExxonMobil переводят огромные капиталовложения в Южную Америку и сами Соединенные Штаты.

ExxonMobil вкладывает значительные средства в новые месторождения в Гайане.

В этом году Chevron намерена направить более трети своих капитальных затрат на добычу американских сланцев и еще 20% — на Мексиканский залив.

В прошлом месяце он также с благословения президента Джо Байдена возобновил торговлю сырой нефтью из Венесуэлы, диктатуры, которая долгое время была в списке непослушных американцев.

Европейские нефтяные гиганты также сокращают свое присутствие на востоке и западе.

bp и Shell, как и ExxonMobil, уходят из России, что приводит к списанию до 25 и 5 миллиардов долларов соответственно.

Shell также избавилась от своих сланцевых активов в Техасе и, как сообщается, выставила на продажу несколько в Мексиканском заливе.

bp продает свои мексиканские нефтяные активы и, по слухам, уходит из Анголы, Азербайджана, Ирака, Омана и Объединенных Арабских Эмиратов.

TotalEnergies уходит из нефтеносных песков Канады.

Вместо этого взгляды европейцев, как и их американских соперников, обращены на юг.

Компания Eni, не являющейся суперкрупной, призвал Европу обратить внимание на Африку, стремящуюся заменить российскую энергетику.

Такая «ось юг-север» улучшит доступ Европы к традиционным ископаемым видам топлива, а также к более чистым альтернативам, таким как возобновляемая энергия и водород (которые можно было бы транспортировать или транспортировать на север).

28 января Eni объявила о подписании соглашения о поставках природного газа на 8 миллиардов долларов с государственной ливийской Национальной нефтяной корпорацией (включая немного денег на улавливание и хранение углерода).

Shell и Equinor, государственная нефтяная компания Норвегии, подписали соглашение с Танзанией о строительстве терминала сжиженного природного газа (СПГ) стоимостью 30 миллиардов долларов в этой восточноафриканской стране.

TotalEnergies инвестирует в газовые проекты в Мозамбике и Южной Африке.

Есть две основные причины такой перестройки.

Первая, главная забота американцев, связана с рисками и прибылью. В предыдущие эпохи высоких цен на нефть нефтяные боссы тратили деньги, по словам одного из них, «как пьяные матросы».

Слишком большие инвестиции и недостаточный контроль над затратами в годы успеха привели к огромным потерям и перепроизводству. В годы, предшествовавшие пандемии COVID-19, нефтяные проекты от Каспийского моря до Пермского бассейна потеряли миллиарды долларов.

Еще десятки миллиардов акционерной стоимости ушли в дым.

В наши дни инвесторы требуют от нефтяных боссов гораздо большей дисциплины капитала. И начальство слушает.

Совокупные капитальные расходы отрасли, хотя и выросли по сравнению с недавним спадом, все еще ниже пикового уровня в почти 800 миллиардов долларов в 2014 году. Что касается денег, которые тратят крупные компании, то они используются более разумно.

Большая их часть идет на инвестиции «короткого цикла», которые приносят доход в течение пяти лет, а не десяти и более лет.

«Я работаю в этой отрасли с 1990-х годов и никогда не видела, чтобы столько внимания уделялось эффективности», — восхищается Джули Уилсон из консалтинговой компании Wood Mackenzie.

Это стремление к эффективности означает меньше рискованных ставок в негостеприимных местах, таких как Арктика или глубокое дно океана, и больше проектов в знакомых юрисдикциях с менее сложной политикой и геологией.

Для американских фирм, конечно, нет ничего более привычного, чем США. Они также понимают Южную Америку.

А части своего двора они знают хуже, например, Гайану. Эта страна, чьи нефтяные богатства, о которых давно ходили слухи, были подтверждены только в 2015 году, также может, вопреки интуиции, быть политически менее рискованной в важных отношениях.

В отличие от своих сверстников во многих автократиях, проклятых ресурсами, которые не могут представить себе будущее без нефти, политики в странах с недавно обнаруженными ресурсами более осторожно относятся к своим перспективам.

ПрОклятые экономики. Ресурсное проклятие Росиии, Порты, острова Пасхи, Аргентины, Ирана.

В результате они предлагают более выгодные условия нефтяным компаниям, чтобы быстрее вывести углеводороды на рынок; в Гайане ExxonMobil всего за пару лет перешла от первого открытия глубоководной нефти к добыче.

Для европейцев африканские страны, часто поддерживающие разумные отношения со своими бывшими колониальными державами, выглядят привлекательными по той же причине. Что касается ухода из Америки, то европейские фирмы начинают беспокоиться из-за своей связи с американской нефтяной промышленностью с ее беззастенчиво коричневой репутацией.

В 2021 году TotalEnergies вышла из Американского института нефти из-за противодействия лоббистской группы субсидиям на электромобили, ценообразованию на выбросы углерода и ужесточению правил выбросов метана, мощного парникового газа.

При этом европейские фирмы реагируют на растущее давление со стороны потребителей, политиков и инвесторов, требующих начать обезуглероживание своих портфелей — главная причина, по которой европейцы проводят географическую сортировку.

Они ищут новые места для инвестиций, потому что такие инвестиции, в которых используются новейшие технологии, как правило, более эффективны и менее углеродоемки, чем устаревшие активы, основанные на более устаревшей инфраструктуре.

Более того, нефтяные компании, особенно в Европе, не ограничиваются ископаемым топливом.

Историческая корреляция между высокими ценами на нефть и высокими капитальными затратами на нефть и газ нарушилась для 11 крупных частных энергетических гигантов — явление, которое отчасти объясняется тем, что больше денег в низкоуглеродные проекты.

Такие проекты действительно растут как грибы, особенно среди европейских компаний, и во многих из тех же мест, что и их новые предприятия по добыче углеводородов.

В мае прошлого года Eni заключила сделку с Sonatrach, государственной нефтяной компанией Алжира, на разработку зеленого водорода из возобновляемых источников.

bp делает то же самое в Мавритании, а TotalEnergies поддержала производство возобновляемой энергии в Южной Африке. Глядя на север, в прошлом году Shell заплатила почти 2 миллиарда долларов за Nature Energy, датского производителя «возобновляемого» природного газа (rng), полученного из таких вещей, как сельскохозяйственные отходы.

В декабре bp завершила сделку по приобретению Archaea за 4,1 млрд долларов, которая также производит rng.

Эксперты предсказывают «эру гигантских слияний» в зеленой энергетике во главе с европейскими гигантами.

В прошлом году крупнейшие нефтяные компании уже подписали 22 сделки по возобновляемым источникам энергии, пять крупнейших из которых составили 12 миллиардов долларов.

Клинт считает, что в 2030 году крупнейшие европейские компании могут потратить примерно половину своих капиталовложений на инициативы по снижению выбросов углерода.

Перестройка супермейджоров с севера на юг далека от завершения.

bp все еще инвестирует в Мексиканский залив.

Shell и TotalEnergies делают ставку на катарское LNG.

ExxonMobil удваивает ставку на газовый проект в Мозамбике.

Chevron расширяет нефтяной проект в Казахстане и, как сообщается, возобновляет переговоры с правительством Алжира о сланцевых запасах страны.

Но они все чаще выглядят как исключения, а не правило.

Будущее исследований в области энергетики выглядит намного компактнее, немного зеленее — и гораздо более долгосрочным.

P.S. Подпишитесь на проект «КОГоть» — “КраткоОГлавном” в Телеграм

Дзен увеличивает цензуру и блокирует посты.

Поэтому, возможно, основной площадкой для проекта «КОГоть» станет Телеграм.

Подпишитесь на телеграм-канал «Коготь» — давайте не теряться и оставаться на связи.